- Определение понятий «маржа» и «прибыль»

- Чем отличается маржа от прибыли – формулы расчета и признаки

- Формула маржи

- Формула чистой прибыли

- Понятие маржинальной прибыли

- Маржа и выручка: дополнительная информация

- Какая необходимость расчета этих коэффициентов

- На что лучше ориентироваться – маржу или прибыль

- Пример расчета маржи и прибыли. Наглядное различие

- Заключение

Маржа и прибыль – в чем разница между этими понятиями? Этот вопрос часто возникает у тех, кто сталкивался с необходимостью ведения управленческого учета. Эта статья будет полезной для экономистов, финансистов и предпринимателей, которые заинтересованы в получении ключевых показателей эффективности работы компании. К таким показателям относят маржу и прибыль.

Определение понятий «маржа» и «прибыль»

Маржа – это величина, показывающая, сколько процентов составляет валовая прибыль в объеме выручки. В бизнесе маржа бывает двух видов:

- валовая, отражающая рентабельность предприятия;

- маржа прибыли – результат, рассчитанный с учетом всех доходов и затрат.

Маржа может исчисляться и в денежном выражении, но процентный показатель более информативен и используется чаще.

Прибыль – это финансовый результат экономической деятельности предприятия, определяемый путем вычитания всех расходов из суммы всех доходов. Прибыль бывает:

- валовая – разница между валовыми доходами и себестоимостью;

- операционная – прибыль по прочим операциям, не связанным с основной деятельностью компании. В частности, в расчете операционной прибыли участвуют банковские проценты, комиссии, доходы от реализации активов и др.;

- чистая – это результат, полученный после вычета всех затрат, а также налогов и сборов.

Для расчета валовой прибыли существует две методики. Между специалистами в области финансов нередки разногласия в части того, как правильно рассчитывать валовую прибыль. Обусловлены эти разногласия тем, что возникает путаница в классификации затрат при их разделении на прямые и косвенные.

Мы будем говорить о «классическом» варианте, когда затраты, скажем, торговой компании считаются прямыми, если они напрямую относятся к увеличению стоимости товаров. Для расчетов мы будем в основном использовать валовую прибыль, т.к. именно этот показатель определяет рентабельность (оптимальное соотношение между доходами и расходами).

Чем отличается маржа от прибыли – формулы расчета и признаки

Чтобы четко понимать, чем отличается маржа от прибыли, сформулируем основные отличия:

- Маржа чаще считается в процентах, прибыль – в денежных единицах.

- Маржа отражается только в управленческой отчетности. Прибыль – в бухгалтерской и управленческой.

- Маржа – первична, прибыль – вторична. Иными словами, маржа определяет, насколько оптимально вы рассчитали торговую наценку, размер которой напрямую влияет на итоговый финансовый результат.

Если отбросить такие явления, как реализация активов, в результате которой компания получила высокую чистую прибыль, и рассматривать исключительно прибыль валовую, то очевидно, что именно маржа определяет ее величину.

Теперь обратимся к формулам.

Формула маржи

\[ М=ВП/V*100\%, где: \]

\( ВП \) – валовая прибыль;

\( V \) – выручка от реализации (без учета НДС).

\[ ВП=V-C, где \]

\( С \) – себестоимость.

В производстве себестоимость включает:

- стоимость сырья, материалов, комплектующих и расходы на их доставку;

- заработную плату производственных рабочих;

- расходы на обслуживание производства.

В торговле себестоимость – это покупная стоимость товаров, увеличенная на сумму расходов на их транспортировку, упаковку и хранение. Все остальные расходы в торговой деятельности по правилам бухгалтерского и финансового учета следует относить к косвенным. В расчете валовой маржи и валовой прибыли эти суммы не участвуют.

Формула чистой прибыли

\[ ЧП=ВП-КР-УР+ОД-ОР+ПД-ПР-НПР, где: \]

\( КР \) – коммерческие расходы;

\( УР \) – управленческие расходы;

\( ОД \) – операционные доходы (например, полученные проценты по депозитам);

\( ОР \) – операционные расходы (проценты и услуги банков и др. расходы, не связанные непосредственно с основной деятельностью);

\( ПД \) – прочие доходы (списание задолженности с истекшим сроком давности, премии от поставщиков, доходы от реализации активов и др.);

\( ПР \) – прочие расходы (списание долгов, премии покупателям, расходы, связанные с реализацией активов и др.);

\( НПР \) – налог на прибыль и финансовые санкции.

Как я уже упоминала, с классификацией расходов нередко возникает путаница и разногласия во мнениях. Поэтому для простоты расчетов мы будем относить на себестоимость только затраты на доставку продукции и товаров, а также зарплату работников, занятых на производстве. Все остальные расходы мы отнесем к категории «прочие», т.к. на величину чистой прибыли это не повлияет.

Понятие маржинальной прибыли

Следует различать понятия «маржа» и «маржинальная прибыль». Как считать маржу, мы разобрали, и знаем, что в ее расчете участвуют прямые затраты.

Затраты классифицируются также на постоянные и переменные. К постоянным расходам относят те суммы, которые предприятие платит ежемесячно в одинаковом размере. Размер таких затрат не зависит от выручки, численности работников, количества единиц произведенной продукции. К примеру, арендная плата – это постоянный расход. Ее размер индексируется несколько раз в год, и при планировании расходов следует заложить постоянную величину с учетом коэффициента индексации.

Переменные расходы – это затраты, величина которых напрямую зависит от выручки. К примеру, если за последний месяц мы произвели в два раза больше единиц продукции, следовательно, возрастут и расходы на ее транспортировку. Также увеличится заработная плата рабочих-сдельщиков.

В расчете маржинальной прибыли участвуют переменные затраты. Формула расчета выглядит так:

\[ МП=V-З_{перем.}, где: \]

\( V \) – объем реализации,

\( З_{перем.} \) – переменные расходы.

Для чего нужен расчет маржинальной прибыли? Эта величина показывает, сколько денег остается у компании для того, чтобы окупить постоянные расходы. Рассмотрим пример для бизнеса, где выручка зависит от сезона.

| Месяц | Январь, тыс. $ | Апрель, тыс. $ |

|---|---|---|

| Выручка | 75 | 120 |

| Постоянные расходы | 35 | 35 |

| Переменные расходы | 25 | 40 |

| Маржинальная прибыль | 50 | 80 |

| Чистая прибыль | 15 | 35 |

Обратите внимание, что для наглядности я использовала одинаковый коэффициент увеличения выручки и переменных расходов – 1,6. Так, выручка за январь, увеличенная на коэффициент 1,6, – это сумма апрельской выручки (75*1,6=9 000 000 руб. (120 000 $ или 3 480 000 грн.)). Аналогично с переменными затратами (25*1,6=3 000 000 руб. (40 000 $ или 1 160 000 грн.)).

При этом маржинальная прибыль также увеличилась в 1,6 раза (50*1,6=6 000 000 руб. (80 000 $ или 2 320 000 грн.)), а чистая прибыль возросла в 3 раза (15*3=3 375 000 руб. (45 000 $ или 1 305 000 грн.)). Это произошло потому, что величина постоянных расходов осталась неизменной.

Таким образом, маржинальная прибыль рассчитывается не в целях получения каких-то процентных соотношений, а исключительно для прогнозирования размера суммы чистой прибыли.

Маржа и выручка: дополнительная информация

А что если все еще иногда возникает путаница с понятиями, и вы задаете себе вопрос: «маржа» и «выручка» – в чем разница? Вот небольшая шпаргалка:

- Маржа – это не выручка. Выручка – это стоимость отгруженных товаров или выполненных работ. Маржа необходима для определения оптимальных размеров выручки.

- Маржа – это не валовая, и не чистая прибыль. А чем отличается маржа от валовой прибыли? Прибыль – это разница между выручкой и расходами, выраженная в стоимостном выражении. Маржа чаще всего считается в процентах и показывает соотношение между валовой прибылью и выручкой.

- И валовая маржа, и валовая прибыль рассчитываются без участия косвенных расходов. Разница между валовой и маржинальной прибылью – в структуре затрат.

- Разница между понятиями «маржа» и «чистая прибыль» состоит в том, что через маржу мы можем рассчитать предполагаемую чистую прибыль и предпринять определенные шаги для ее увеличения. Например, расширить охват рынка, чтобы увеличить выручку.

- В финансовом анализе используется также коэффициент рентабельности, который рассчитывается как отношение чистой прибыли к доходу от реализации (выручке). Эта величина именуется profit margin, или маржа прибыли.

Какая необходимость расчета этих коэффициентов

Конечно, главная цель любого бизнеса – увеличить доходы. Сделать это можно двумя способами:

- Больше зарабатывать. Искать и развивать новые направления деятельности, расширять клиентскую базу, увеличивать ассортимент продукции. Но в этом случае возрастут и затраты. Следовательно, нужно определять оптимальное соотношение между выручкой и себестоимостью, при котором прибыль будет расти. Для этого и нужна валовая маржа.

- Второй способ – сокращать расходы. Возможно, некоторые статьи затрат следует пересмотреть. К примеру, та же аренда: иногда имеет смысл сократить размер арендуемого помещения или размер потребляемых услуг. Случается, что расходы на рекламу неоправданно завышены. Одним словом, нужно экономить, но не в ущерб качеству. Для таких целей рассчитывается маржинальная прибыль.

- Маржа прибыли показывает, сколько денежных единиц чистого дохода приходится на каждый рубль (доллар, евро) выручки от реализации. К примеру, profit margin равен 0,2. Это означает, что на каждые заработанные 100 долларов приходится 20 долларов прибыли. Разумеется, это очень оптимистичный результат. Нормальный размер profit margin примерно 5-10% (0,05-0,1).

На что лучше ориентироваться – маржу или прибыль

Эти величины зависят друг от друга, поэтому ориентироваться нужно на оба показателя. С помощью маржи вы можете спрогнозировать прибыль – это мы уже знаем. А если отталкиваться от прибыли, то можно увеличить размер маржи. «Как?» – спросите вы. Все тот же способ – оптимизация затрат. Оптимизация в данном случае не обязательно означает их сокращение, как думают многие. Возможно также перераспределение прямых и косвенных, постоянных и переменных затрат.

Вот пример. По итогам года производственное предприятие получило убыток. Это произошло по двум причинам:

- Сокращение выручки вследствие потери нескольких ключевых клиентов.

- Увеличение затрат на аренду офиса.

Вспомним ориентировочную величину валовой маржи, необходимую для получения прибыли. Для производства этот показатель составляет 25-30%. Мы будем ориентироваться на самое нижнее значение – 25%. Для этого возьмем данные за прошедший год, оказавшийся убыточным, и посмотрим, как нужно скорректировать объем продаж и себестоимость:

\( V \)=7 500 000 руб. (100 000 $ или 2 900 000 грн.);

\( С \)=6 375 000 руб. (85 000 $ или 2 465 000 грн.).

\[ M=\frac{(100-85)}{100}*100\%=15\%. \]

Для увеличения маржи до 25% нам необходимо увеличить доходы на 10%, и сократить затраты примерно на 5%. И новые значения будут такие:

\( V \)=8 250 000 руб. (110 000 $ или 3 190 000 грн.);

\( C \)=6 056 руб. (80,75 $ или 2 342 грн.).

\[ M=\frac{(110-80,75)}{110}*100\%=26,6\% \]

Какими способами мы будем изменять эти показатели – это уже другой вопрос. К примеру, увеличить цены, искать новых покупателей, а также отказаться от части занимаемых помещений. Эти задачи следует поставить перед руководителями соответствующих подразделений.

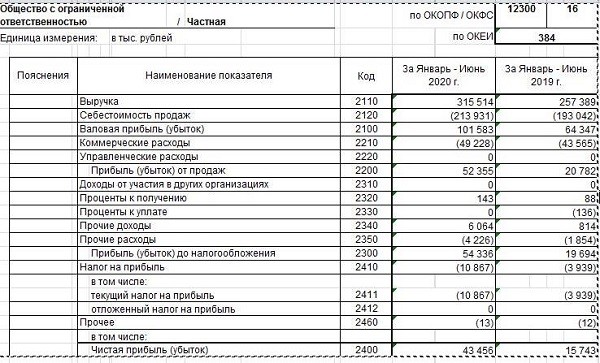

Пример расчета маржи и прибыли. Наглядное различие

По данным управленческого учета и бухгалтерского баланса рассчитаем и сравним показатели:

- валовой маржи (\( ВМ \));

- валовой прибыли (\( ВП \));

- прибыли от продаж (\( ПП \));

- маржинальной прибыли (\( МП \));

- чистой прибыли (\( ЧП \));

- маржи прибыли (\( PM \)).

Из строки 2210 выбираем переменные расходы:

| Наименование статьи затрат | I полугодие 2019 г., тыс. руб. | I полугодие 2020 г., тыс. руб. |

|---|---|---|

| Страхование имущества | 556 | 712 |

| Погрузочно-разгрузочные работы | 366 | 451 |

| Профилактические медицинские осмотры | 21 | 28 |

| Ремонт и обслуживание автомобилей | 1163 | 1073 |

| Ремонт и обслуживание оборудования | 371 | 279 |

| Услуги связи | 411 | 501 |

| Услуги по доставке | 1020 | 1148 |

| Хранение товара | 689 | 761 |

| Прочие расходы | 11909 | 11392 |

| ИТОГО: | 16506 | 16345 |

\( ВМ(2019) \)=64347/257389*100%=25%

\( ВМ(2020) \)=101583/315514*100%=32%

\( МП(2019) \)=257389-16506=240883 тыс. руб.

\( МП(2020) \)=315514-16345=299169 тыс. руб.

\( PM(2019) \)=15743/257389*100%=6%.

\( PM(2020) \)=43456/315514*100%=14%.

И оформим результаты в таблице, где одинаковыми цветами выделены показатели, наиболее значительно зависящие друг от друга:

| Показатель | I полугодие 2019 г., тыс.руб. | I полугодие 2020 г., тыс.руб. | Коэффициент прироста (К) |

|---|---|---|---|

| ВМ | 25% | 32% | 1,28 |

| ВП | 64347 | 101583 | 1,58 |

| ПП | 20782 | 52355 | 2,52 |

| МП | 240883 | 299169 | 1,24 |

| ЧП | 15743 | 43456 | 2,76 |

| PM | 6% | 14% | 2,33 |

Как видите, все показатели содержат самую различную информацию. Например, валовая маржа увеличилась в 1,28 раза, а валовая прибыль – в 1,58. Чистая и маржинальная прибыль выросли за счет увеличения выручки, а также оптимизации расходов. Из отчета о финансовых результатах наглядно видно, что затраты возросли совсем незначительно, а доля переменных расходов и вовсе сократилась. Это значит, что компания предприняла такие шаги, как:

- доставка и хранение части товаров за счет собственных ресурсов. При этом, возможно, увеличилась численность работников и затраты на оплату труда, что относится к постоянным расходам;

- расширение ассортимента товаров;

- поиск новых поставщиков, предлагающих более выгодные условия, о чем говорит прирост валовой маржи.

Наглядная разница между маржой и прибылью в том, что прибыль изменяется вслед за маржой, но при этом коэффициент изменения прибыли всегда превышает аналогичный показатель для маржи.

Так, К(ВП)>К(ВМ);

К(ПП)>К(МП);

К(ЧП)>К(PM).

Заключение

Мы разобрали основные отличия маржи от прибыли, которые заключаются в разных темпах роста и единицах измерения. Тем не менее, все приведенные в статье показатели зависят друг от друга и необходимы для полного финансового анализа деятельности компании.

Так, например, разница между валовой прибылью и маржой в том, что первый показатель исчисляется в денежных единицах, а второй – в процентах. Прибыль – это просто разница, которая отражается в бухгалтерском и управленческом учете. Маржа – это отношение валовой прибыли к выручке, используется только во внутреннем управленческом учете предприятия.

Как видите, самостоятельно посчитать маржу по данным финансовой отчетности совсем несложно. Этот анализ необходим руководителям подразделений, учредителям, инвесторам и контрагентам для оценки эффективности работы фирмы и предполагаемого размера дивидендов.