- Определение понятия чистого оборотного капитала

- Из чего состоит

- Оптимальная величина чистого оборотного капитала

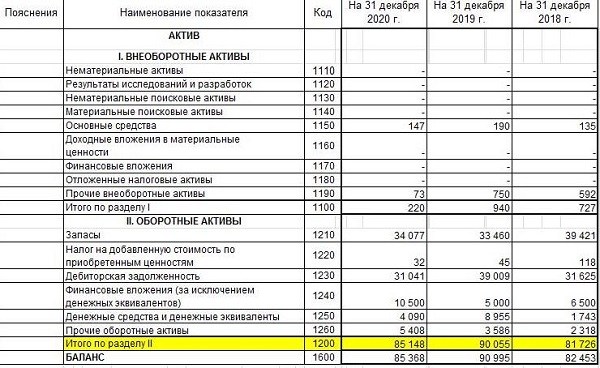

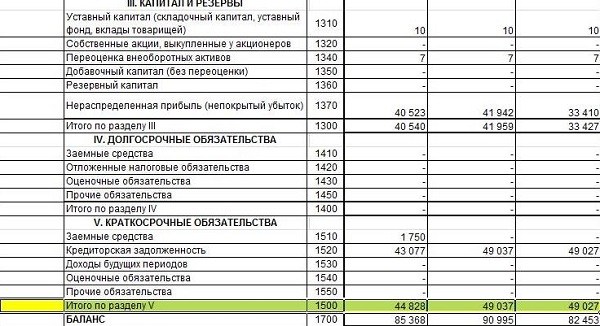

- Чистый оборотный капитал в балансе

- Формула расчета Net working capital

- Коэффициент рентабельности чистого оборотного капитала

- Сравнение полученного показателя с его оптимальной величиной

- Нормативное значение чистого оборотного капитала

- Оборачиваемость

- Оптимизация показателя

- Как правильно управлять ЧОК

- Примеры расчета в Excel

- Заключение

Чистый оборотный капитал характеризует зависимость оборотных средств от их источников, одним из которых является краткосрочная кредиторская задолженность. Иными словами, этот показатель равен сумме денег, которыми предприятие вправе распорядиться по своему усмотрению.

Сумма чистого оборотного капитала в балансе не указывается – ее можно рассчитать путем вычисления разницы между кредиторской задолженности сроком до одного года и суммой оборотных активов.

Сегодня мы детально разберем понятие чистого оборотного капитала предприятия, его роль в финансовом анализе, нормативные значения и пути оптимизации этого показателя.

Определение понятия чистого оборотного капитала

Чистый оборотный капитал (Net working capital) – это индикатор, который показывает, насколько компания платежеспособна в краткосрочном периоде. Напомню, что краткосрочными считаются периоды до одного года.

Допустим, у компании имеются оборотные средства на общую сумму 1 млн. руб., в т.ч. деньги на расчетном счете в сумме 800 тыс. руб. и товарные запасы – 200 тыс. руб.

Краткосрочная задолженность (сюда входят займы и кредиты, а также долги поставщикам сроком до одного года) составляет 700 тыс. руб.

Таким образом, чистый оборотный капитал (ЧОК) равен 300 тыс. руб. (1000000 – 700000).

Простыми словами, при самой неблагоприятной ситуации, если вдруг по какой-то причине компания больше не будет получать деньги от покупателей, после исполнения всех обязательств в ее распоряжении останется 300 тыс. руб., которые собственники могут израсходовать по своему усмотрению. Какой смысл несет эта цифра и можно ли считать ее достоверной на 100%, будем разбираться далее.

Из чего состоит

Сначала разберем, из чего складывается Net working capital:

- Запасы. Это остатки ТМЦ на складах. Сюда входит сырье, материалы, полуфабрикаты, комплектующие, топливо, товары для перепродажи, запчасти, спецодежда и другие материальные ценности, используемые в производственной, коммерческой и хозяйственной деятельности предприятия.

- Денежные средства в кассе и на счетах.

- Финансовые вложения – это различного рода инвестиции: ценные бумаги других компаний, приобретенные с целью получения прибыли, депозитные вклады и др.

- Дебиторская задолженность.

- НДС, не предъявленный бюджету.

- Другие средства. Сюда могут входить расходы будущих периодов и другие активы с низкой ликвидностью.

Как видите, к высоколиквидным активам можно отнести только те, что перечислены в пунктах 1–3. Дебиторка по умолчанию относится к активам со средней ликвидностью, поскольку мы не знаем, что туда входит. Возможно, какую-то задолженность взыскать будет затруднительно.

Пункты 5 и 6 хотя и учитываются в величине чистого оборотного капитала в балансе, мало влияют на его оборачиваемость, поэтому опять же нужно смотреть, какая сумма относится к низколиквидным активам и что именно туда входит. В некоторых наших примерах мы опустим эти величины для получения более наглядного результата.

Оптимальная величина чистого оборотного капитала

На первый взгляд положительное значение показателя ЧОК говорит о том, что предприятие является платежеспособным. Отрицательное значение указывает на неспособность своевременного погашения обязательств.

Оптимальное же значение зависит от нескольких факторов:

- отрасли;

- продолжительности отсрочки по договорам с поставщиками и покупателями;

- наличия или отсутствия кредитов;

- объема продаж.

Есть простое правило, которое нигде не прописано, но вытекает из того, о чем мы говорили выше: структура оборотных активов должна быть тщательно проанализирована. Величина ЧОК в идеале должна быть такой, чтобы низколиквидные активы были полностью обеспечены свободными высоколиквидными оборотными средствами. Например, если незавершенка и расходы будущих периодов составляют 20% от суммы оборотных активов, тогда должно выполняться условие:

\[ ЧОК>ОА*0,2. \]

Если же значение ЧОК слишком велико (в несколько раз превышает сумму кредиторки) – это говорит о том, что компания недостаточно эффективно использует имеющиеся товарные и денежные ресурсы.

Таким образом, оптимальное значение ЧОК для каждой компании определяется индивидуально и зависит от структуры статей баланса. Нормативные значения мы рассмотрим чуть ниже, а пока приведем пример расчета чистого оборотного капитала по балансу.

Чистый оборотный капитал в балансе

Итак, желтым цветом я выделила нужные нам строки. Рассчитаем ЧОК за 2020 год:

\[ NWC = 85148 – 44828 = 40320\ тыс. руб. \]

Формула расчета Net working capital

Итак, формула расчета чистого оборотного капитала очень простая:

\[ ЧОК = ОА – КО,\ где: \]

\( ОА \) – оборотные активы;

\( КО \) – краткосрочные обязательства.

А формула ЧОК по балансу такая: стр. 1200–стр. 1500.

Теперь рассмотрим более сложное понятие – рентабельность чистого оборотного капитала.

Коэффициент рентабельности чистого оборотного капитала

Как мы помним, рентабельность всегда рассчитывается исходя из чистой прибыли и показывает, какая часть прибыли приходится на одну денежную единицу конкретного показателя. В нашем случае этот коэффициент определяет, сколько прибыли приносит каждый рубль вложений в чистый оборотный капитал:

\[ RNWC = ЧП / NWC * 100\%,\ где \]

\( ЧП \) – чистая прибыль.

Рассчитаем этот индекс на основе данных нашего примера, приняв величину чистой прибыли равной 17115 тыс. руб.:

\( RNWC = 17115 / 40320 * 100\% = 42,45\% \).

То есть, каждые 100 руб., вложенные в NWC, приносят 42 руб. чистой прибыли.

Если коэффициент растет – это указывает на то, что растет и прибыль, и оборотный капитал. Снижение индекса, соответственно, говорит о падении объема продаж и дефиците средств.

Сравнение полученного показателя с его оптимальной величиной

Как мы уже говорили, оптимальная величина ЧОК индивидуальна для каждого предприятия. В общем и целом, ЧОК должен покрывать низколиквидные активы. Иными словами, даже если значение ЧОК является положительным, это еще не говорит о высокой рентабельности: да, компания в состоянии покрывать текущие обязательства, но не имеет резервов на случай неблагоприятной ситуации.

Например, ключевой поставщик решил повысить цены (а он является монополистом в отрасли). Хватит ли денег, чтобы своевременно расплачиваться за сырье или материалы – зависит как раз от рентабельности ЧОК и конечно, его структуры.

Про нулевое или отрицательное значение все понятно: если компания создана недавно, то такая ситуация абсолютно нормальна. А вот если чистый оборотный капитал равен нулю или является отрицательным у компании, которая работает не один год, – это свидетельствует о том, что деятельность убыточна и присутствует риск банкротства.

Слишком высокий ЧОК может получиться в результате:

- дополнительной эмиссии ценных бумаг;

- недавно полученного займа в крупном размере;

- нерациональном использовании ресурсов (например, компания закупила крупную партию дорогостоящего товар и не может его реализовать – товар лежит на складе «мертвым грузом» в течение длительного периода).

Нормативное значение чистого оборотного капитала

Для определения нормативного (оптимального) значения ЧОК следует классифицировать оборотные средства по степени ликвидности. Поясню это на нашем примере.

Исходя из специфики деятельности данной компании, к ликвидным активам мы отнесем:

- запасы;

- денежные средства;

- финансовые вложения;

- дебиторскую задолженность в размере 50%.

И рассчитаем их сумму:

\[ ЛА = 34077 + (31041 / 2) + 10500 + 4090 = 64187,50\ тыс. руб. \]

Теперь рассчитаем стоимость низколиквидных оборотных средств:

\[ 85148 – 64187,50 = 20960,50. \]

Эта величина меньше значения ЧОК, следовательно, контрольное соотношение выполнено и предприятие признается платежеспособным.

Оборачиваемость

Оборачиваемость активов (Turnover Working Capital) показывает степень деловой активности компании. Название этого термина говорит само за себя: активы не должны лежать мертвым грузом, они должны работать, а именно – быстро превращаться в деньги.

Показатель оборачиваемости рассчитывается исходя из объема продаж. При этом в качестве оборотного капитала берется его усредненное значение. Мы рассчитаем этот показатель, используя данные за 2019–2020 гг. Но сначала приведем его формулу:

\[ Коб = V / ((ОА1 + ОА2) * 0,5), где \]

\( ОА1, ОА2 \)– оборотные активы на начало и конец периода.

Выручка от реализации равна 580448 тыс. руб., тогда

\[ Коб = 580448 / ((85148 + 90055) * 0,5) = 6,63. \]

Нормативных значений этого индикатора не существует. Более высокие значения характерны для предприятий торговли, минимальные – для фондоемких отраслей.

Для сравнения возьмем выручку за 2019 год и посмотрим, как изменился коэффициент за год:

\[ Коб = 526171 / ((90055 + 81726) * 0,5) = 6,13. \]

Таким образом, скорость оборачиваемости немного выросла, что говорит о рациональном использовании оборотных активов. Учитывая сложный 2020 год, этот результат можно считать очень неплохим.

Оптимизация показателя

Полную структуру ЧОК мы разобрали, но все же ответ на вопрос: что относится к определению чистого оборотного капитала, всегда приходит такой – деньги. Именно деньги, а не ценности, не какие-то непредъявленные к возмещению налоги или договоры страхования, затраты по которым будут учтены позже. Основной функцией ЧОК является способность быстро превращать активы в деньги. Чем короче цикл оборачиваемости, тем выше рентабельность бизнеса и тем эффективнее используется оборотный капитал.

Но что делать в современных условиях, когда большинство контрагентов требуют отсрочку платежа, а закупать товар маленькими партиями невыгодно? Вот какие шаги по оптимизации чистого оборотного капитала следует предпринять:

- Поддержание остатка ТМЦ, достаточного для исполнения обязательств перед контрагентами в краткосрочном периоде. Здесь период подразумевается в размере месяца или квартала. Годовые запасы держать на складах нецелесообразно, даже если товар не портится.

- Низколиквидные активы следует списать или реализовать, если это возможно.

- Работа по оптимизации поставок. Логистика – очень важное звено в производственном цикле, от работы которого во многом зависит скорость оборачиваемости капитала. Следует так организовать управление цепями поставок, чтобы собственный или наемный транспорт использовался максимально эффективно. Эффективно – это не означает, что надо загружать автомобиль по максимуму. Следует содержать такое количество транспортных средств, чтобы водители были обеспечены работой в течение дня и не возникало задержек в доставке. Часто бывает, что на логистике экономят, используя один–два автомобиля, и это является причиной ухода клиентов.

- Если оборотных средств недостаточно, следует использовать инструменты их пополнения: краткосрочные кредиты (наиболее подходящий вариант – овердрафт), факторинг. Также имеет смысл пересмотреть условия договоров и установить минимальную отсрочку или предоплату, где это возможно. Особенно это касается покупателей, которые приобретают продукцию небольшими партиями: отсрочка в 45 календарных дней для таких клиентов – не самое правильное решение.

- Дебиторская задолженность, отнесенная к сомнительной, должна своевременно списываться. Напомню, что списание таких долгов на затраты допускается после истечения срока исковой давности, который составляет три года.

Как правильно управлять ЧОК

Основной задачей управления чистым оборотным капиталом является сведение к минимуму всех рисков, возникающих вследствие изменения размеров товарных запасов и дебиторской задолженности.

Вот простой пример. Наверняка многие из вас сталкивались с таким фактом, как отсутствие нужного вам товара на складе магазина. Например, нет одежды вашего размера или предмета мебели, подходящего по габаритам для вашего помещения. В таких случаях вам предлагают заказать необходимую вещь, при этом на ее изготовление или доставку уйдет какое-то время. Нередко эти сроки задерживаются из-за проблем с логистикой и других ошибок управления. С одной стороны, понятно, что для компании невыгодно затоваривать склад всеми размерами в большом количестве, а с другой стороны – не каждый клиент захочет ждать. Таким образом, грамотное регулирование товарных запасов и разумные сроки ожидания заказов составляют основу управления ЧОК.

Кроме того, следует понимать, из каких источников финансируется оборотный капитал. Эти источники подразделяются на внутренние и внешние.

К внутренним источникам относятся доходы от продаж, прибыль, уставный капитал, а также прочие доходы (не связанные с основной деятельностью). К ним можно отнести и доходы от продажи тех же самых неликвидных запасов, полученные проценты по долговым обязательствам и др.

Внешние источники – это привлеченные пассивы: кредиты банков, а также средства инвесторов.

Также источники делятся на собственные средства и заемные. Здесь все понятно: собственные средства – это деньги, которые возвращать не нужно, а заемные – это временно привлеченные финансы – их в определенный момент предстоит изъять из оборота.

Прирост чистого оборотного капитала в финансовой модели предприятия происходит за счет увеличения этих источников, и чем больше собственных средств используется в обороте, тем эффективнее управление ЧОК.

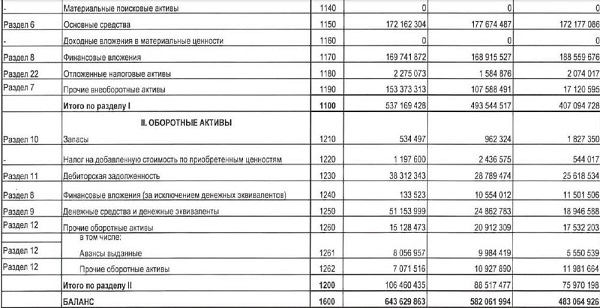

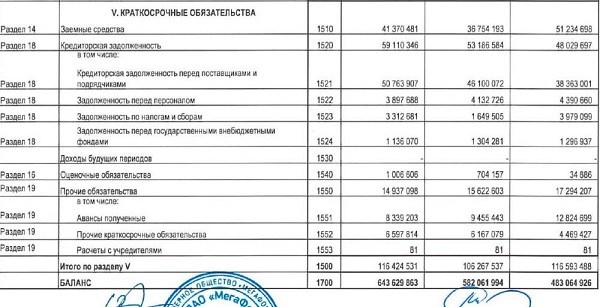

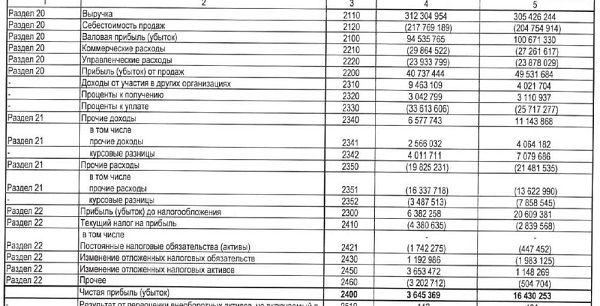

Примеры расчета в Excel

Рассчитаем чистый оборотный капитал, коэффициент оборачиваемости, а также оптимальную величину и изменение ЧОК для ПАО «Мегафон» по формулам, приведенным выше. Исходные данные возьмем из бухгалтерской отчетности за 2019 год.

| 2019 | 2018 | 2017 | |

|---|---|---|---|

| Денежные средства | 51 153 999 | 24 862 783 | |

| НДС | 1 197 600 | 2 436 575 | |

| Дебиторская задолженность | 38 312 343 | 28 789 474 | |

| Запасы | 534 497 | 962 324 | |

| Финансовые вложения | 133 523 | 10 554 012 | |

| Прочие оборотные активы | 15 128 473 | 20 912 309 | |

| ОБОРОТНЫЕ СРЕДСТВА | 106 460 435 | 88 517 477 | 75 970 198 |

| КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 116 424 531 | 106 267 537 | |

| Выручка | 312 304 954 | 305 426 244 | |

| Чистая прибыль | 3 645 369 | 16 430 253 | |

| NWC | -9 964 096 | -17 750 060 | |

| Rnwc | -36,59% | -92,56% | |

| Низколиквидные оборотные средства | 16 326 073 | 23 348 884 | |

| Коб | 3,20 | 3,71 |

Итак, какие результаты получились? Очевидно, что компания испытывает дефицит оборотных средств и очень зависима от кредиторов. Высоколиквидные активы (выделены зеленым цветом) в 2019 году составляли примерно половину от стоимости оборотных средств, а низколиквидные (выделены розовым) – всего 15%. Однако чистая прибыль резко упала по сравнению с 2018 годом, а выручка осталась на том же уровне. Соответственно, упал и коэффициент рентабельности ЧОК. Коэффициент оборачиваемости снизился несущественно, т.к. несильно изменилась сумма задолженности.

Какие выводы следует сделать? В целом, компания на правильном пути в части изменения структуры оборотных средств. Самое первое, что нужно сделать, – это сокращать объем кредитов и долговых обязательств перед поставщиками. Также, возможно, стоит подумать об инвестициях – в 2018 году прибыль от инвестиционной деятельности была намного больше. Это видно по величине финансовых вложений и по строке «Прочие доходы» отчета о финансовых результатах.

Заключение

Чистый оборотный капитал учитывает ресурсы, способные быстро конвертироваться в деньги, и степень покрытия этими ресурсами краткосрочных обязательств.

Рассчитав Net working capital по простой формуле, мы сразу можем оценить платежеспособность компании. Для такого экспресс-анализа достаточно данных отчетности за последний год.

Рост или снижение ЧОК в динамике по кварталам или годам говорит об изменениях в управлении оборотными активами в части их структуры и источников финансирования.

Отклонения размера ЧОК от его оптимальной величины как в большую, так и в меньшую сторону являются результатом ошибок в управлении финансами. При этом с дефицитом оборотных средств все предельно понятно, а вот если возникает их избыток – требуется искать причину. Самыми распространенными причинами являются дополнительный выпуск ценных бумаг, неумение устанавливать оптимальный уровень материальных или товарных запасов, увеличение доли дебиторской задолженности, сложной к взысканию.