- Что такое банковская гарантия

- Кто участвует в предоставлении банковской гарантии

- Условия банковской гарантии

- Как выглядит банковская гарантия

- Виды банковских гарантий

- Как работает банковская гарантия

- Как предоставляют банковскую гарантию: схема и стадии

- Схема сделки с использованием банковской гарантии

- Формы предоставления банковской гарантии

- Этапы оформления банковской гарантии

- Использование

- Какие документы потребуются

- Сколько стоит банковская гарантия

- Сколько действует банковская гарантия

- Как проверить банковскую гарантию

- Возврат банковской гарантии

- Пример расчета

- Заключение

Банковская гарантия – это поручение, выданное по просьбе должника, о выплате определенной суммы в случае неисполнения им обязательств перед третьим лицом. Сегодня мы будем разбирать, как работает этот инструмент, активно применяющийся на российском рынке. Банковские гарантии широко используются в госзакупках, а также при обеспечении обязательств между контрагентами по другим видам сделок.

Получение банковской гарантии является хорошей альтернативой кредиту, залогу или поручительству. В роли гаранта обычно выступает банк, но иногда гарантом могут быть страховые компании. Далее в статье для удобства я буду чаще использовать термин «банк», подразумевая понятие «гарант».

Что такое банковская гарантия

Банковская гарантия – это письменное соглашение, содержащее обязательство банка по выплате долга третьему лицу, если клиент, обратившийся за такой гарантией, не выполнит условия договора в установленные сроки.

Поясню, как это работает на простом примере.

Предприниматель Максим открыл небольшой автосервис. Для покупки оборудования нужна крупная сумма, которой у начинающего бизнесмена пока нет. Есть возможность купить необходимое имущество в кредит под проценты. Вместо этого Максим обратился в банк за гарантией, в которой содержатся следующие условия:

- поставщик техники передает Максиму необходимое оборудование, которое должно быть оплачено через 3 месяца;

- если в течение этого срока Максим не сможет произвести оплату, стоимость оборудования будет оплачена банком;

- далее банк потребует от Максима компенсировать расходы.

Простым языком, банковская гарантия в данном случае заменяет кредит и рассчитана на то, что автосервис станет приносить доходы, а Максим рассчитается с поставщиком самостоятельно, не прибегая к помощи банка. Гарантия в данном случае является страховкой для поставщика от рисков непогашения долга.

Обращаю ваше внимание, что банковская гарантия оформляется не только на оплату долга. Ее можно использовать в качестве обеспечения различных обязательств, а именно:

- выполнения работ;

- возврата полученной предоплаты;

- погашения долга (как в нашем примере).

Так, в случае невыполнения работ в установленный срок заказчик получит от банка денежную компенсацию. В другом случае, если заказчик перечислил исполнителю аванс, но товары отгружены не были, то банк обеспечит возврат предоплаты.

В госзакупках, если компания выиграла тендер, заказчик обычно требует внести определенную денежную сумму, которая используется в качестве обеспечения своевременного и качественного выполнения работ. Эта сумма будет выведена из оборота на срок исполнения контракта. Такие условия не всегда удобны, поскольку свободные оборотные средства, как мы знаем, необходимы для нормальной деятельности компании. В этом случае банковская гарантия позволит сохранить деньги в обороте и минимизировать риски заказчика.

Кто участвует в предоставлении банковской гарантии

Банковская гарантия – документ, который подписывают три стороны:

- Принципал – лицо, обратившееся в банк за гарантией на выполнение своих обязательств. В нашем примере принципалом является Максим.

- Бенефициар – лицо, в пользу которого банк обязуется произвести выплату при наступлении гарантийного случая. В нашем примере это поставщик оборудования.

- Гарант – организация, которая обязуется выплатить бенефициару оговоренную денежную сумму при неисполнении или ненадлежащем исполнении принципалом своих обязательств. Это банк, в который обратился Максим.

Итак, мы разобрались, что такое банковская гарантия, а теперь перейдем к обязательным условиям, которые содержит этот документ.

Условия банковской гарантии

Как правило, банк составляет документ самостоятельно. Поэтому отсутствие в гарантии хотя бы одного из обязательных условий – явление крайне редкое. Но все же, если хоть один из нижеперечисленных пунктов в документе не прописан, гарантия может быть признана недействительной. В этом случае банк принимает на себя риски невозмещения компенсации принципалом.

Итак, перечень обязательных условий следующий:

- Наименование принципала, гаранта и бенефициара.

- Дата выдачи.

- Срок действия (о сроках мы поговорим чуть позже).

- Содержание обязательства.

- Гарантийная сумма.

- Перечень обстоятельств, наступление которых являются основанием для выплаты.

Таким образом, если в документе не содержится одно из этих условий, пострадавшей стороне придется оспаривать свое требование в суде.

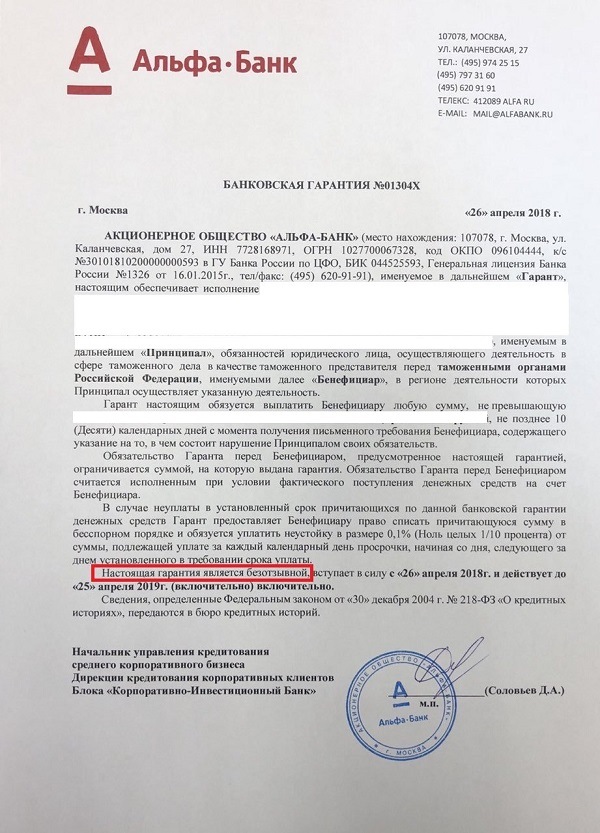

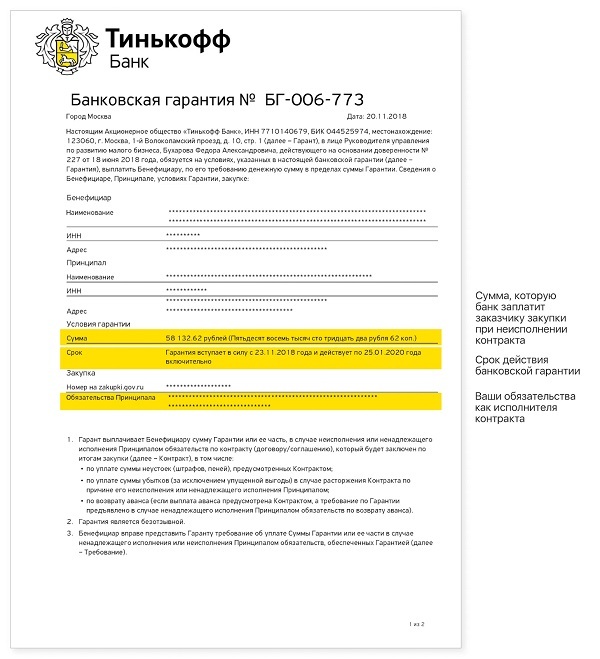

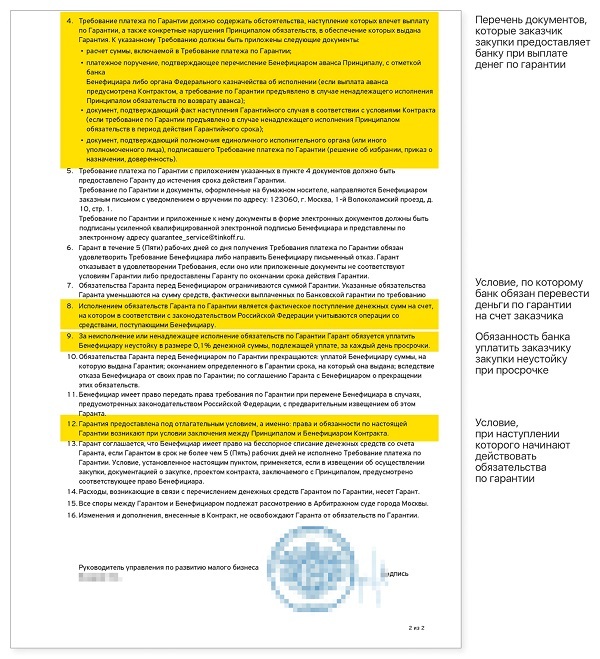

Как выглядит банковская гарантия

Документ оформляется в бумажном или электронном виде. При составлении электронной банковской гарантии используются квалифицированные электронные подписи уполномоченных лиц сторон.

Вот такой стандартный образец банковской гарантии можно использовать для всех видов обязательств:

А вот примерный заполненный образец банковской гарантии для госзакупок:

При получении документа от банка необходимо проверить наличие всех обязательных пунктов, которые во втором примере выделены желтым цветом. При наличии возражений в части выбора банка, суммы и других пунктов бенефициар вправе потребовать внесения соответствующих корректировок до подписания соглашения.

Виды банковских гарантий

Банковская гарантия нужна для того, чтобы застраховать от убытков одну из сторон сделки. Такой стороной может являться как исполнитель, так и заказчик. В зависимости от условий контракта различают следующие виды банковских гарантий:

- Тендерные. Такие гарантии защищают права не только бенефициара, но и исполнителя. Так, принципал (исполнитель) вправе получить гарантию на участие в торгах. Что касается бенефициара, то перечень рисков, которые могут содержаться в гарантии, более обширен, а именно:

- неисполнение, а также несвоевременное или некачественное исполнение условий контракта;

- отказ победителя тендера от подписания договора;

- неуплата санкций по исполнению условий, содержащихся в договоре.

- Договорные. Этот вид обеспечения обязательств применяется в отношениях между контрагентами в рамках коммерческих сделок, не связанных с государственным участием. Выше мы уже перечисляли подвиды таких гарантий:

- авансовые (на возврат предоплаты);

- на выполнение работ, оказание услуг, поставку товара и др.;

- на оплату товаров, работ или услуг.

- Налоговые. Это обязательства на уплату налогов, сборов, страховых взносов и других платежей в бюджет в рассрочку. Также налоговая гарантия выдается на ускоренное возмещение НДС из бюджета. По законодательству проверка для возмещения НДС проводится в течение двух месяцев. Если налогоплательщик заручится банковской гарантией, то налоговая служба выплатит указанную в декларации сумму раньше. А в случае выявления проверкой фактов, подтверждающих неправомерное возмещение НДС, банк вернет выплаченную сумму на счет налоговой службы. Бенефициаром по таким видам поручительств всегда является ФНС.

- Таможенные. Эти обеспечения используются импортерами и экспортерами для уплаты таможенных платежей в рассрочку.

Перечень банков, которые вправе выдавать таможенные и налоговые гарантии, утвержден Минфином.

Есть еще одна классификация банковских гарантий:

- Обеспечение заявки. Это обязательство, выдаваемое победителем тендера, о том, что контракт с его стороны будет подписан.

- Обеспечение контракта. Это банковская гарантия, подтверждающая, что условия договора будут выполнены надлежащим образом и в срок.

Как работает банковская гарантия

Разберем на простом примере торговой сделки, как работает банковская гарантия и каков порядок действий принципала и бенефициара после подписания документа.

- Принципал обращается в банк для оформления гарантии на оплату партии товаров с отсрочкой 3 месяца.

- Банк проверяет финансовое состояние принципала, запросив бухгалтерскую отчетность и учредительные документы.

- Подготовленный документ направляется на рассмотрение принципалу. В случае согласия принципал оплачивает банку комиссию (стоимость гарантии), и документ направляется бенефициару для подписания.

- Если все условия бенефициара устраивают, то последний производит отгрузку товара в пользу принципала.

- Если в течение 3 месяцев принципал оплатил товар, то ничего не происходит, и поручительство банка признается недействительным по истечении указанного в нем срока.

- Если же обязательства по оплате не выполнены, бенефициар направляет в банк требование об оплате вместе с перечнем подтверждающих документов. Этот перечень должен содержаться в гарантии. К подтверждающим документам относят: договор поставки, платежные поручения (если оплата была произведена частично), акты сверок и др.

- После проверки документов гарант перечисляет принципалу указанную в документе сумму. Если какой-то документ отсутствует и невозможно подтвердить долг, банк освобождается от выплаты.

- Банк обращается к принципалу для компенсации выплаченной суммы.

Обратите внимание, что банк обязан выплатить бенефициару оговоренную сумму независимо от исполнения принципалом своих обязательств. Таким образом, обязанность проверки наличия факта и размера задолженности целиком и полностью лежит на специалистах кредитной организации. В случае если недобросовестные действия бенефициара будут выявлены в ходе судебного разбирательства, компания, получившая от банка компенсацию, обязана возместить средства с процентами. В этом случае сумма возмещения выплачивается принципалу, если последний уже перечислил компенсацию в банк, или гаранту, если оплата от принципала еще не поступила.

Как предоставляют банковскую гарантию: схема и стадии

Рассмотрим более подробно стандартную схему предоставления банковской гарантии и разберем простыми словами все этапы ее получения.

Схема сделки с использованием банковской гарантии

В сделке фигурируют три участника:

- строительная компания ООО «СтройИнвест» – подрядчик (принципал);

- поликлиника № 1 – заказчик (бенефициар);

- банк «Надежный» – гарант.

Ситуация выглядит так:

- ООО «СтройИнвест» выиграло тендер на проведение капитального ремонта в здании поликлиники. Предварительная стоимость работ составляет 6 млн руб. Ремонт необходимо завершить в шестимесячный срок.

- Поликлиника № 1 потребовала у подрядчика гарантию, что работы будут закончены вовремя. Для этого ООО «СтройИнвест» обращается в банк «Надежный».

- Банк, проверив документы подрядчика, направляет в поликлинику документ, содержащий условие: в случае задержки сдачи объекта гарант обязуется выплатить бенефициару сумму в размере 480 тыс. руб., что составляет 8% от предварительной стоимости работ.

- Подрядчик не сдал объект в срок, и заказчик обращается в банк за выплатой оговоренной суммы.

- Банк «Надежный» выплачивает поликлинике 480 тыс. руб., а затем взыскивает эту сумму с ООО «СтройИнвест». При отсутствии выплат в срок, указанный в документах, гарант вправе обратиться в суд.

Формы предоставления банковской гарантии

Существует несколько форм оформления документа:

- Классическая. Эта форма является стандартной и предполагает проверку банком документов принципала. Требования кредитной организации при проверке финансового состояния клиента аналогичны тем, что предъявляются к заемщику при оформлении займа. Срок рассмотрения заявки составляет от двух до трех недель.

- Электронная. Принципал подает в банк заявку, подписанную квалифицированной электронной подписью уполномоченного лица. В ответ банк запрашивает документы по стандартной схеме, которые необходимо представить в электронном виде. Оформленная банковская гарантия направляется принципалу в виде электронного документа, подписанного квалифицированной подписью уполномоченного лица банка.

- Ускоренная. Эта форма подходит для небольших сумм (в пределах 5-15 млн руб.), и отличается упрощенной процедурой проверки финансового состояния принципала. Проверка документов занимает неделю. Получение банковской гарантии по ускоренной форме возможно не во всех банках, поскольку большинство кредитных организаций применяют классическую схему и запрашивают стандартный комплект документов.

Этапы оформления банковской гарантии

Этап 1. Внутренний анализ финансового положения принципала. Этот этап является наиболее ответственным, поскольку компания должна оценить все риски наступления гарантийного случая: из каких источников, в какие сроки возможно погасить компенсацию убытков бенефициара, а также, каковы могут быть последствия для принципала. Не рекомендуется оформлять банковскую гарантию вновь созданным компаниям (работающим первый год) и убыточным предприятиям.

Этап 2. Выбор банка. Вы можете выбрать один из банков, включенный в перечень Минфина, или предварительно согласовать это условие с бенефициаром. Скорее всего, потребуется открыть расчетный счет в выбранном кредитном учреждении. Это займет не более трех рабочих дней.

Можно оформить банковскую гарантию, воспользовавшись официальным сайтом ВБЦ – Всероссийского бизнес-центра, где вам окажут помощь квалифицированные специалисты в сфере госзакупок.

Этап 3. Подготовка документов. Перечень необходимой документации приведу чуть ниже. Обратите внимание, что все бумаги должны быть заверены надлежащим образом. В некоторых случаях требуется нотариальное заверение.

Этап 4. Подписание договора с банком. Как правило, принципал не имеет возможности изменить условия договора. Я рекомендую внимательно изучить пункты, касающиеся санкций за неисполнение обязательств и порядка выплаты компенсации при наступлении гарантийного случая.

Этап 5. Уплата комиссии за выдачу банковской гарантии. Стоимость вознаграждения индивидуальна для каждой сделки.

Этап 6. Получение принципалом оформленной банковской гарантии в бумажном или электронном виде. Для участников госзакупок рекомендуется проверять наличие документа в реестре на сайте zakupki.gov.ru. Также проверяйте соответствие гарантии установленным требованиям: в документе должны быть четко и без ошибок прописаны все обязательные условия, перечисленные выше.

Использование

Выплаты бенефициару производятся при следующих обстоятельствах:

- невыполнение принципалом условий договора;

- отказ или невозможность документального подтверждения выполнения условий контракта;

- другие причины, указанные в гарантии.

Какие документы потребуются

Для организаций стандартный перечень документов такой:

- Устав.

- Выписка из ЕГРЮЛ.

- Документы о назначении руководителя.

- Протокол о создании организации.

- Паспорта руководителя и главного бухгалтера.

- Карточка с образцами подписей.

- Бухгалтерская отчетность – баланс и отчет о финансовых результатах за последний год с отметкой ФНС о принятии.

- Справка из налоговой об отсутствии задолженности перед бюджетом.

- Лицензия (для лицензируемых видов деятельности).

В большинстве случаев могут потребоваться дополнительные документы – промежуточная (квартальная отчетность), справки об оборотах по счетам, расшифровки отдельных статей баланса и др.

Для ИП перечень более краткий:

- Паспорт предпринимателя.

- Выписка из ЕГРИП.

- Справка из ФНС об исполнении обязанности по уплате налогов и сборов.

- Налоговые декларации или книга учета доходов и расходов за последний отчетный период.

- Выписка со счета.

Сколько стоит банковская гарантия

Стоимость зависит от следующих факторов:

- сумма контракта;

- срок действия;

- наличие или отсутствие аванса;

- вид банковской гарантии (обеспечение заявки или обеспечение исполнения условий договора);

- уровень риска, который рассчитывается специалистами банка индивидуально для каждого клиента.

Таким образом, стоимость банковской гарантии определяется на индивидуальных условиях, но известен средний диапазон – обычно цена составляет от 1 до 10 процентов от стоимости контракта. Причем договорные обязательства стоят дороже, чем гарантия обеспечения заявки.

Некоторые банки предлагают онлайн-калькуляторы для расчета стоимости банковской гарантии, где можно задать все необходимые параметры, после чего система выдаст предварительную стоимость услуги.

Сколько действует банковская гарантия

Сроки действия гарантий по госзакупкам регламентированы Законом от 05.04.2013 г. № 44-ФЗ. К ним обычно приравниваются и сроки для обязательств между негосударственными предприятиями. Гарантия выдается на период, превышающий срок действия договора не менее чем на месяц.

Например, действие контракта истекает 25.08.2021 г. Следовательно, банковская гарантия должна быть составлена на срок до 25.09.2021 г.

Что касается налоговых гарантий, то требования по срокам установлены ст. 74 НК РФ и составляют не менее 6 месяцев со срока уплаты налога.

По таможенным гарантиям установлен трехмесячный срок с обозначенной в законодательстве датой уплаты таможенных платежей (Закон № 289-ФЗ от 03.08.2018 г. в ред. от 02.07.2021 г.).

Как проверить банковскую гарантию

Как уже упоминалось, бенефициар может проверить наличие документа на сайте госзакупок. Что касается принципала, то доступ к этому сайту ему не предоставляется. Тем не менее, банк направляет принципалу выписку из реестра в течение суток после выпуска гарантии. Также можно запросить выписку и у бенефициара.

Внимательно проверяйте все реквизиты банка-гаранта: его полное наименование, местонахождение, ИНН, ФИО уполномоченных лиц и др. Если документ подписан квалифицированной электронной подписью, вы вправе потребовать от банка доверенность, удостоверяющую полномочия владельца подписи.

Обязательно проверьте, чтобы в качестве бенефициара был указан именно заказчик, а не организатор закупки. Внимательно сверьте все реквизиты бенефициара с актуальными данными в ЕГРЮЛ.

Любые ошибки в тексте документа являются основанием для признания обязательства недействительным и непринятия его заказчиком.

Обеспечение контракта поддельной банковской гарантией чревато включением в реестр недобросовестных поставщиков. Однако, если принципал стал жертвой мошенников, он вправе оспорить это в суде.

Возврат банковской гарантии

Документ подлежит возврату в банк только в том случае, если в самой гарантии содержится такое условие. Во всех остальных случаях гарантии с истекшим сроком теряют юридическую силу и возвращать их в банк не нужно.

Если бенефициар возвратил документ в банк до окончания срока действия, это означает, что он желает аннулировать обязательства банка и больше не претендует на выплаты.

Пример расчета

Как уже было отмечено, точную сумму – сколько стоит банковская гарантия, может сообщить только банк. Но принципал может и сам рассчитать примерную стоимость, если ему известен размер комиссии, озвученный банком.

Допустим, сумма обязательств составляет 15 млн руб., а комиссия – 6%. Тогда банковская гарантия обойдется вам в 900 тыс. руб. (15000000*6%).

Также вы можете воспользоваться онлайн-калькулятором на сайте банка.

Заключение

Подводя итоги, выделим следующие основные моменты.

- Банковская гарантия – это обязательство банка выплатить заказчику компенсацию, если исполнитель нарушит условия договора.

- Документ подписывают три стороны: принципал (тот, кто обращается за гарантией), гарант (банк, выдающий обязательство) и бенефициар (в чью пользу будут произведены выплаты в случае нарушения условий контракта).

- Получить банковскую гарантию можно после уплаты комиссии и проверки всех требуемых документов банком.

- Сумма, выплаченная гарантом бенефициару, подлежит возмещению принципалом.

- Налоговые и таможенные гарантии вправе выдавать только кредитные учреждения, включенные в перечень Минфина.