- Что такое депозитарные расписки

- Разновидности

- Американские (ADR)

- Европейские (EDR)

- Глобальные (GDR)

- Японские (JDR)

- Российские (RDR)

- Виды ADR и их уровни

- ADR1

- ADR2

- ADR3

- ADR4

- Выпуск и обращение депозитарных расписок

- Как работает система депозитарных расписок

- Для чего эмитенты выпускают депозитарные расписки

- Где и как можно купить депозитарные расписки

- ETF на депозитарные расписки

- Комиссии

- Плюсы и минусы ADR и GDR для частного инвестора

- Отличия депозитарных расписок от акций и других ценных бумаг (таблица)

- Примеры

- Заключение

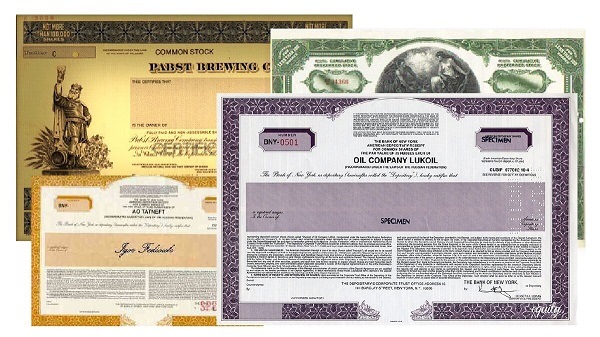

Депозитарная расписка – это сертификат, подтверждающий право собственности на акции или облигации. Цена этого сертификата может равняться стоимости одной или нескольких бумаг, а также доли от номинала. Этот инструмент нужен для того, чтобы инвестор мог добавить в свой портфель активы иностранных компаний без необходимости выхода на зарубежные торговые площадки.

Рассмотрим виды депозитарных расписок, их уровни, а также поговорим о том, где можно приобрести эти бумаги частному инвестору и какие это дает преимущества.

Что такое депозитарные расписки

Депозитарная расписка (Depositary Receipt) – это документ, подтверждающий право владения иностранными активами. Мы знаем, что на Московской бирже, например, нельзя купить акции американских предприятий, а для выхода на зарубежную торговую площадку требуется статус квалифицированного инвестора и выполнение иных жестких условий. Депозитарная расписка (ДР) является инструментом, решающим данную проблему. Приобретая такой сертификат, вы становитесь полноправным владельцем ценных бумаг иностранного предприятия. Вы получаете право на дивиденды и участие в управлении компанией наряду с другими акционерами.

Механизм покупки и продажи депозитарных расписок мы разберем чуть ниже. Простыми словами, не меняя торговую площадку, я могу получить право владения акциями американской, европейской или любой другой компании через ДР, выпущенные российским банком. Этот банк (депозитарий) имеет договор с банком-кастодианом, работающим в стране эмитента, и является хранителем принадлежащих мне акций или облигаций.

Таким образом, я, как инвестор, сохраняю за собой право совершать сделки и уплачивать налоги в соответствии с российским законодательством и одновременно расширять горизонт инвестирования.

Разновидности

Депозитарная расписка в зависимости от страны-эмитента подразделяется на следующие группы:

Американские (ADR)

ADR – старейшая группа депозитарных расписок. Они выпускаются банками США на акции иностранных компаний с 1927 года. Выпуском занимаются банки:

- Morgan Stanley;

- Bank of New York;

- Citigroup.

ADR торгуются на Нью-Йоркской бирже, их стоимость выражается в долларах или евро. Существует 2 типа ADR – спонсируемые и неспонсируемые. Неспонсируемые депозитарные расписки обращаются на внебиржевом рынке и выпускаются на те ценные бумаги, что уже имеются в обращении. Такие ADR характеризуются высоким уровнем риска.

О спонсируемых ADR мы подробнее поговорим далее. Инициатором их выпуска является эмитент. Такие депозитарные расписки могут выпускаться как сразу после эмиссии акций, так и на уже существующие ценные бумаги.

Европейские (EDR)

Эмитентами европейских депозитарных расписок являются банки стран Европы. Сертификаты выпускаются в долларах и евро. Для европейского инвестора, приобретающего ДР на американские акции, существует валютный риск. Поэтому нужно следить за котировками пары EUR/USD.

В свою очередь компании из других государств привлекают капитал путем получения листинга в странах Европы.

Большинство EDR выпускает Citibank совместно с Парижской фондовой биржей.

Глобальные (GDR)

Глобальные депозитарные расписки (GDR) обращаются на международных торговых площадках, за исключением американских бирж. Первое место по объему и ликвидности принадлежит Лондонской бирже. На ней обращаются депозитарные расписки крупных российских эмитентов, например: X5 Retail Group, Татнефть, Северсталь и др.

Японские (JDR)

JDR выпускаются Citibank при участии Mitsubishi UFJ Trust and Banking Corporation и торгуются на Токийской бирже.

Российские (RDR)

Российские депозитарные расписки существовали до 2017 года. Они эмитировались Сбербанком на бумаги компании Русал, которые торговались на Гонконгской бирже с 2010 года. Выпуск RDR прекращен в августе 2017 г. по причине низкого спроса.

Российское законодательство не устанавливает жестких условий для иностранных предприятий – на Санкт-Петербургской бирже можно купить акции Apple, Google, Amazon и других крупных американских и европейских эмитентов без оформления ДР.

А на Мосбирже торгуются бумаги российских компаний, зарегистрированных в других странах. Примеры: Русагро, Яндекс, Лента и др.

Виды ADR и их уровни

А теперь рассмотрим виды американских ДР, которые представлены четырьмя уровнями.

ADR1

Сертификаты ADR выпускаются на уже находящиеся в обращении акции и продаются только на внебиржевом рынке. Отличаются низкими комиссиями и повышенным уровнем риска. Для выпуска ADR1 законодательство не требует сдачи отчетов по стандартам US GAAP. Некоторые из ADR1 обращаются на биржах Европы и параллельно имеют статус GDR.

ADR2

Депозитарные расписки ADR2 обращаются на биржах и выпускаются также на бумаги, находящиеся в обращении. Для их эмиссии требуется отчетность по стандартам US GAAP.

ADR3

Это – наиболее ликвидный и распространенный вид ДР. Они выполняют функцию привлечения капитала. ADR третьего уровня выпускаются на первично размещаемые акции, и американская комиссия по ценным бумагам (SEC) предъявляет к их эмитентам наиболее суровые требования.

ADR4

Их еще называют АДР по правилу 144A. Такие ДР выпускаются по закрытой программе и доступны только квалифицированным инвесторам из заранее определенного списка. Торгуются на бирже NASDAQ.

Выпуск и обращение депозитарных расписок

Эмиссия ДР включает несколько этапов.

- Предприятие проводит эмиссию акций или облигаций. Желая привлечь дополнительный капитал, эмитент заключает договор с банком-кастодианом, который выкупает ценные бумаги и хранит их у себя.

- Для привлечения иностранных инвесторов банк-кастодиан заключает соглашение с банком-депозитарием, находящимся в другой стране. Последний проводит эмиссию ДР.

- Брокер реализует ДР среди зарубежных инвесторов, а сами ценные бумаги продолжают храниться в банке-кастодиане в качестве залога.

Стоимость одной ДР может равняться стоимости одной или нескольких ценных бумаг, а также выражаться долей. Например, в одной ДР может содержаться 0,5 акции.

Обращение ДР на территории другой страны осуществляется в соответствии с законодательством этой страны. Это дает неоспоримое преимущество в части декларирования доходов и уплаты налогов.

Покупка ДР происходит строго через брокера. Причем брокер может как приобрести уже выпущенные сертификаты, так и потребовать выпустить новые ДР. Бумаги покупаются через представительства, размещенные в других странах, либо через других брокеров.

Оформление сделок происходит так:

- брокер приобретает акции или облигации и депонирует их в банке-кастодиане;

- далее банк-кастодиан зачисляет некую сумму, эквивалентную стоимости бумаг, на счет депозитария;

- банк-депозитарий выпускает ДР и переводит их на счет брокера;

- брокер поставляет расписки непосредственно инвестору.

При покупке ДР на вторичном рынке бумаги переводятся со счета на счет. Возможен и другой вариант – продажа зарубежному брокеру. В обоих случаях в банк-депозитарий направляется уведомление, и происходит погашение ДР. После этого банк-кастодиан перерегистрирует бумаги на нового собственника.

Как работает система депозитарных расписок

Для выпуска ДР недостаточно одного желания эмитента. На бумаги должен быть спрос, следовательно, ДР выпускаются в строго определенном объеме.

Рассмотрим пример с ADR. Комиссия SEC проверяет отчетность предприятия и принимает решение о выпуске ДР. Далее проводится рекламная кампания, направленная на брокеров и крупных инвесторов.

Если участники иностранного рынка заинтересованы в приобретении акций, то ДР выпускаются в нужном объеме.

Таким образом, в отличие от акций, количество депозитарных расписок, обращающихся на рынке, регулируется спросом со стороны иностранных инвесторов. Этим и обусловлено исчезновение RDR – российские бумаги не сильно котируются за рубежом, а при необходимости их можно купить напрямую у брокера.

Для чего эмитенты выпускают депозитарные расписки

Основная задача ДР – увеличить капитал предприятия путем привлечения средств в иностранной валюте. Размещение бумаг на зарубежных торговых площадках увеличивает их ликвидность, стимулирует спрос и повышает репутацию компании на международном уровне.

Где и как можно купить депозитарные расписки

ADR и GDR приобретаются на фондовой бирже через брокера, который дает поручение своему иностранному коллеге. Последний покупает акции и помещает их в банк-кастодиан.

Далее информация передается в банк-депозитарий, который выдает ДР инвестору.

Минуя брокера, заключать сделки с депозитарными расписками невозможно.

Что касается ADR1, которые обращаются вне бирж, то в России эти инструменты не сильно востребованы. Если же вы являетесь гражданином другого государства, то котировки можно найти в электронном бюллетене «OTC Bulletin Board» или в «Pink Sheets».

ETF на депозитарные расписки

На Мосбирже представлены 16 ETF и ПИФов, включающих ДР. Активы фондов распределены в пропорциях в соответствии с индексом Мосбиржи или РТС. Примеры: FXRL, RUSE, RCMX.

Из американских фондов следует отметить ETF из семейства S&P 500, который включает депозитарные расписки. Его тикер – SPDR.

Комиссии

Банк-кастодиан взимает комиссии за ADR и GDR. Размер платы составляет 0,03–2% от стоимости сертификата. Некоторые брокеры покрывают такую комиссию за свой счет, другие – перекладывают издержки на клиента.

День списания платы известен заранее. Если вы не хотите платить комиссию, уточните у брокера условия: за чей счет покрываются эти расходы и в какой день происходит списание. Можно продать депозитарную расписку в день начисления оплаты, а потом выкупить ее обратно.

Плюсы и минусы ADR и GDR для частного инвестора

Как вы, наверное, уже поняли, депозитарные расписки имеют мало отличий от акций в части доходности и риска. Поэтому и достоинства этих инструментов схожи:

- Расширение географии инвестиций без необходимости выхода на иностранную биржу.

- Диверсификация портфеля с минимальными издержками.

- Получение дохода (дивидендов) в эквиваленте иностранной валюты.

- Возможность совершать сделки в соответствии с законодательством своей страны.

- Отсутствие двойного налогообложения.

А недостатков у ДР немного:

- Риск падения курса иностранной валюты.

- Комиссия банка-кастодиана.

- При получении дивидендов инвестор должен самостоятельно декларировать свои доходы и уплачивать НДФЛ, поскольку брокер в этом случае не является налоговым агентом.

Отличия депозитарных расписок от акций и других ценных бумаг (таблица)

Итак, мы выяснили, что для владельцев акций и ДР следующие факторы идентичны:

- доходность;

- риск;

- права (дивиденды, участие в собраниях и др.).

В чем же разница между ДР и акциями? Сформируем таблицу.

| Наименование критерия | Акции и другие ценные бумаги | ДР |

|---|---|---|

| Тип ценной бумаги | Первичная | Вторичная |

| Количество при эмиссии | Определяется эмитентом исходя из размеров уставного капитала или потребности в финансировании | Определяется исходя из спроса на рынке |

| Налогообложение | Налоговым агентом является брокер. Бумаги можно приобретать на ИИС | Декларировать доходы, исчислять и уплачивать налог с дивидендов инвестор должен самостоятельно. АДР и ГДР нельзя держать на ИИС |

| Юрисдикция | Акции, облигации и другие бумаги отечественных эмитентов являются российскими финансовыми инструментами | АДР и ГДР на российские акции или облигации являются иностранными активами |

| Взаимодействие инвестора с эмитентом | Через брокера | Через брокера и банки (кастодиан и депозитарий) |

Вот, пожалуй, и вся разница. Разве что еще стоит упомянуть про отличие в наименовании тикера у ДР. Например, тикер на акции Газпрома – GAZP, а депозитарная расписка, торгующаяся на Лондонской бирже, обозначается тикером OGZD.

Примеры

Приведу несколько примеров российских эмитентов, на акции которых торгуются депозитарные расписки:

| Наименование эмитента | Соотношение числа ДР к числу акций | Листинг |

|---|---|---|

| Газпром | 1:2 | LSE (Лондон), BSE (Берлин), FSE (Франкфурт), SGX (Сингапур) |

| Лукойл | 1:1 | LSE, FSE, MSE (Мюнхен), STU (Штутгарт), внебиржевой рынок США |

| Магнит | 5:1 | LSE |

| Роснефть | 1:1 | LSE |

| Сургутнефтегаз (префы) | 1:10 | FSE, LSE |

| Лента | 5:1 | LSE |

Заключение

Подводя итоги, выделим основные моменты.

- Депозитарная расписка – это финансовый инструмент, выпущенный в интересах зарубежных инвесторов. Он позволяет приобрести иностранные активы, минуя различные ограничения в виде требований к капиталу, соблюдения налогового законодательства страны эмитента и др.

- Эмиссия ДР определяется спросом со стороны инвесторов из других государств.

- Существуют три основных типа расписок – ADR, EDR и GDR.

- Российскому инвестору не имеет смысла приобретать депозитарные расписки на акции отечественных компаний, особенно в долгосрочной перспективе. Намного проще купить акции в рублях на Московской или Санкт-Петербургской биржах.

- Налог на дивиденды владелец ДР декларирует и уплачивает самостоятельно.