- Накопленный купонный доход – что это такое

- Зачем нужен НКД

- Как рассчитать НКД по облигациям

- Как можно узнать НКД без использования формул

- Выплата НКД

- Расчет НКД при амортизации

- Расчет НКД американских и европейских облигаций

- Каким образом выплачивается НКД и от чего зависит его размер

- Преимущества и недостатки облигаций с купонной доходностью

- НКД и налоги

- Примеры расчета и налогообложения НКД

- Заключение

Накопленный купонный доход – это часть процентов, подлежащая выплате покупателем продавцу облигации за каждый день владения. Эмитент ценной бумаги выплачивает держателю прибыль в виде купона, который начисляется за определенный период. Если бумага реализуется до момента выплаты, покупатель возмещает продавцу часть прибыли пропорционально календарным дням.

Сегодня мы рассмотрим порядок расчета накопленного купонного дохода (НКД) по разным видам облигаций, узнаем, от каких параметров зависит размер НКД, а также разберем налогообложение выплат по купонам.

Накопленный купонный доход – что это такое

Долговые обязательства, так же как и акции, можно продать на вторичном рынке. Продавая ценную бумагу до момента купонных выплат, продавец лишается части прибыли. Поэтому он включает в стоимость сумму купона, рассчитанную пропорционально периоду, в котором бумага ему принадлежала.

Допустим, цена бумаги – 1000 руб., а сумма купона 150 руб. Выплаты производятся раз в 90 дней, а с момента последнего платежа прошло 30 дней. Тогда стоимость облигации будет такая:

\[ 1000+150/90*30=1050 \ руб. \]

Из этой суммы 50 руб. и будет составлять накопленный купонный доход.

В рассмотренном нами примере предполагается, что рыночная стоимость долгового обязательства равна номиналу, а размер купона выражен в рублях. На практике, как правило, цена облигаций рассчитывается в процентах от номинальной стоимости, а купонные выплаты определяются процентной ставкой, которая бывает трех видов:

- фиксированная;

- переменная (размер ставки меняется после каждой выплаты по купонам);

- плавающая (зависит от определенных параметров, например, ключевой ставки ЦБ или индекса инфляции).

По российским облигациям чаще всего устанавливается фиксированная ставка, а по еврооблигациям – переменная. Долговые обязательства с плавающим купоном (флоатеры) выпускаются Минфином и крупными корпорациями.

Зачем нужен НКД

Под накопленным процентным купонным доходом понимается часть выплат, причитающаяся продавцу за период владения им ценной бумагой. НКД установлен во избежание таких ситуаций, которые происходят с акциями, когда их продают сразу после выплаты дивидендов.

Итак, вспомним дивидендные акции. Мы знаем, что их цена резко падает после выплат акционерам. Приобретать бумаги в этот период готовы не все, поскольку акции зачастую покупаются в расчете на дивиденды. Такие колебания искажают ликвидность ценной бумаги, а рассчитать точный размер дивидендов заранее невозможно. По облигациям же доходность предсказуема (кроме разве что обязательств с плавающим купоном), поэтому в целях минимизации рисков используется понятие накопленного купонного дохода.

Обычно НКД начисляется в конце торговой сессии. Это происходит автоматически, но мы разберем формулу его расчета, которая довольно проста. С ее помощью инвестору несложно проверить правильность начисления брокером накопленного купонного дохода.

Как рассчитать НКД по облигациям

Формула расчета НКД такая:

\[ НКД=P*(C/100)*T/365\ , где: \]

\( P \) – рыночная стоимость облигации;

\( C \) – ставка по купону;

\( T \) – период владения ценной бумагой продавцом, выраженный в календарных днях.

А стоимость обязательства рассчитывается в процентах от номинала:

\[ P=N*Проц/100,\ где: \]

\( N \) – номинальная стоимость облигации;

\( Проц \) – процент, установленный для расчета рыночной стоимости.

Рассчитаем купонный доход для государственной облигации со следующими параметрами:

- номинальная стоимость – 1500 руб.;

- рыночная цена – 120% от номинала;

- ставка по купону – 15%;

- период владения – 35 дней.

\[ P=1500*120/100=1800 \ руб. \]

\[ НКД=1800*(15/100)*35/365=25,89 \ руб. \]

Для проверки правильности расчетов выполним следующие действия:

\( 1800*15 \%=270 \ руб. \) – годовая прибыль инвестора.

И далее путем составления пропорции определяем НКД за период владений ценной бумагой продавцом:

\[ 270*35/365=25,89 \ руб. \]

Как можно узнать НКД без использования формул

Если для бумаг с фиксированным купоном все достаточно просто, можно рассчитать НКД самостоятельно. А вот при переменной или плавающей ставке придется использовать более сложные формулы, которые зависят от различных показателей. Чтобы избежать ошибок и долгих расчетов, узнать величину накопленного купонного дохода по облигациям на нужную инвестору дату можно несколькими способами:

- сайты, посвященные инвестициям, где указываются актуальные котировки финансовых инструментов;

- торговые терминалы;

- отчеты брокера.

Выплата НКД

Так как НКД увеличивает стоимость ценной бумаги, его выплачивает покупатель при совершении сделки. Далее он получает купонную выплату от эмитента и компенсирует эти дополнительные расходы.

Например, номинал бонда – 1000 руб., то есть, при покупке по номиналу, на 100 тыс. руб. можно приобрести 100 облигаций. Но их стоимость увеличена на НКД в сумме 30 руб., так что на те же 100 тыс. руб. можно купить только 97 бумаг. А разницу в сумме 2910 (30*97) выплатит эмитент.

С 2021 года купонные выплаты облагаются НДФЛ по ставке 13%, следовательно, фактическая прибыль составит:

\[ 2910–2910*13\%=2532 \ руб. \]

О налогообложении НКД мы поговорим отдельно, а сейчас рассмотрим особенности начисления НКД при амортизации долга.

Расчет НКД при амортизации

Для начала разберемся с понятием амортизации долгового обязательства.

Как правило, облигации выпускаются на длительный срок. В течение этого срока стоимость ценной бумаги погашается эмитентом. Погашение может происходить тремя способами:

- единовременно по окончании срока;

- равными долями;

- неравномерно.

График и процент выплат устанавливается эмитентом.

Погашение облигации – это не выплаты по купонам. Это возврат основной части долга. По аналогии с банковским займом: купон – это проценты, а погашение номинала – возврат «тела» кредита.

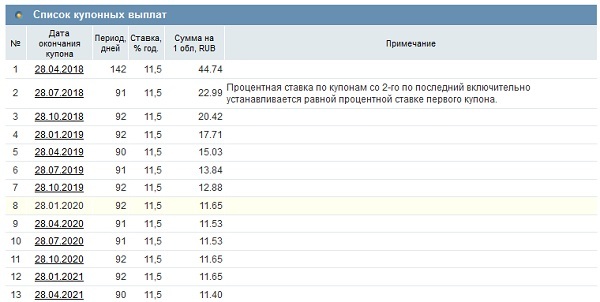

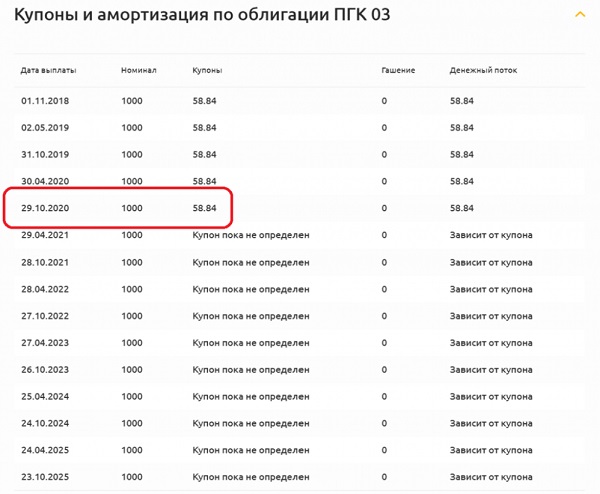

Рассмотрим начисление амортизации на примере:

Как видите, в первые годы эмитент производит только выплаты по купонам, а, начиная с 6 года, постепенно гасит стоимость долгового обязательства.

Когда вы выплачиваете кредит аннуитетными платежами, доля процентов в общей сумме платежа постепенно уменьшается, а доля основного долга, напротив, увеличивается. То же происходит и с облигациями: купонные выплаты по мере амортизации долгового обязательства становятся меньше, поскольку процент начисляется на остаток задолженности:

Амортизируемые облигации чаще всего выпускаются компаниями с целью постепенного снижения долговой нагрузки – как и классический кредит, облигацию удобнее гасить частями. Это позволяет распределять денежные потоки и не сильно зависеть от прибыли. По классическим облигациям выплата номинала происходит при погашении.

Государственных ОФЗ с амортизацией долга, обозначаемых как ОФЗ-АД, на рынке осталось очень мало – они не выпускаются с 2011 года.

Расчет НКД американских и европейских облигаций

Накопленный купонный доход по облигациям стран Европы (не путать с евробондами) рассчитывается по классической формуле. Что касается НКД по американским долговым обязательствами (трежерис), то здесь имеются свои особенности:

- дата выплаты купона в 365-дневный период не включается;

- эмитент обязан перечислить деньги держателю бумаги в течение 3 рабочих дней после наступления срока погашения.

Для справки следует упомянуть про еврооблигации (евробонды). Это долговые обязательства, выпущенные российскими эмитентами (государством или компаниями), номинальная стоимость которых выражена в иностранной валюте. НКД по таким бумагам рассчитывается также по стандартной формуле.

Каким образом выплачивается НКД и от чего зависит его размер

Деньги по купону зачисляются на банковский, брокерский или индивидуальный инвестиционный счет держателя ценной бумаги. Если инвестор открыл брокерский счет, то полученные средства можно реинвестировать в другие финансовые инструменты.

Размер купона зависит от следующих параметров:

- ключевая ставка ЦБ;

- срок действия долгового обязательства (чем больше срок, тем меньше сумма выплат);

- результаты работы эмитента (прибыль, сумма денежных потоков, общая долговая нагрузка, целевое назначение эмиссии и др.).

Ставка по купону может периодически пересматриваться в зависимости от вышеуказанных критериев.

Преимущества и недостатки облигаций с купонной доходностью

Сначала выделим сильные стороны долговых обязательств с НКД:

- Надежность. Конечно же, надежность зависит от эмитента. Долговые расписки выдаются государством либо крупными компаниями.

- Процентная ставка в большинстве случаев превышает доходность банковских депозитов.

- Стабильный и предсказуемый доход.

- Отсутствие двойного налогообложения при покупке бондов других стран.

- Сохранение накопленного купонного дохода при продаже облигаций.

Слабые стороны такие:

- Отсутствие страховки.

- Риск невыплаты по купонам корпоративных бондов.

- Риск потери средств для держателя государственных облигаций при дефолте.

- Невысокая доходность в сравнении с акциями и ETF.

Таким образом, облигации с выплатами накопленного купонного дохода можно рассматривать как защитный актив в портфеле инвестора. При этом важно помнить, что при государственном дефолте ОФЗ теряют свою функцию.

НКД и налоги

Федеральными законами № 102-ФЗ от 01.04.2020 г. и № 372-ФЗ от 23.11.2020 г. внесены поправки в НК РФ в части налогообложения операций с ценными бумагами.

Так, ст. 214 НК РФ в ред. 102-ФЗ признает доходы в виде купонов объектом налогообложения НДФЛ. До 01.01.21 купонные выплаты по государственным и муниципальным облигациям были освобождены от НДФЛ. С 2021 года эта льгота отменена.

Таким образом, НКД держателя облигации облагается налогом по ставке 13% для резидентов и 30% для нерезидентов.

Перечень доходов, освобождаемых от налогообложения:

- погашение долговой расписки эмитентом (если бумага приобреталась по номиналу или дороже);

- доходы, полученные от валютной переоценки по еврооблигациям Минфина, эмитированным после 01.01.19;

- доходы, полученные от продажи облигаций с убытком;

- все доходы по облигациям, приобретенным на ИИС при применении налогового вычета типа «Б» (при условии, что ценные бумаги находятся в собственности инвестора не менее 3 лет).

Если общий годовой доход физического лица (включая заработную плату, прибыль от операций с ценными бумагами и другие виды доходов) превысит 5 млн руб., то НДФЛ исчисляется по ставке 15% с суммы превышения.

Налоговым агентом является лицо, перечисляющее деньги держателю ценной бумаги. Как правило, это брокер.

Далее разберем два примера расчета накопленного купонного дохода по облигациям с учетом налогообложения.

Примеры расчета и налогообложения НКД

Пример 1. В январе инвестор приобрел 100 ОФЗ номинальной стоимостью 1000 руб. по цене, составляющей 115% от номинала. График купонных выплат выглядит так:

| Дата выплаты купона | Ставка по купону | Сумма |

|---|---|---|

| 15.04.21 | 8% | 20,00 |

| 15.07.21 | 8% | 20,00 |

| 15.10.21 | 8% | 20,00 |

| 17.01.22 | 8% | 20,00 |

| 15.04.22 | Ставка не определена | Сумма не определена |

| 15.07.22 | ||

| 17.10.22 | ||

| 16.01.23 | ||

| 17.04.23 | ||

| 17.07.23 | ||

| 16.10.23 | ||

| 15.01.24 |

16.10.21 облигации были проданы по цене 120% от номинала. Рассчитаем прибыль инвестора с учетом налога.

Итак, цена покупки составила 1150 руб., а общая сумма затрат – 115000 руб.

За весь период владения были произведены 3 выплаты по купонам. Купонный доход составил:

\[ 20*3*100=6000 \ руб. \]

Стоимость ценных бумаг при продаже равна 120000 руб. (1200*100). НКД в цену включен не был, поскольку инвестор получил свои деньги 15.10.21, а на следующий день продал бумаги.

Теперь посчитаем НДФЛ. Налог будет взиматься с разницы между продажной и покупной стоимостью облигаций, а также с купонных выплат. Налогооблагаемая база составит:

\[ 120000–115000+6000=11000 \ руб. \]

По итогам 2021 года инвестор заплатит НДФЛ по операциям с ценными бумагами в сумме 1430 руб. (11000*13%), а прибыль составит 9570 руб. (11000–1430).

Пример 2. 15 июля 2021 года были приобретены корпоративные еврооблигации в количестве 2 шт. по цене 112 500 руб. (1 500 $ или 43 500 грн.). Курс на момент расчетов составлял 74,12 руб. за доллар.

1 октября инвестор решил продать облигации. Ставка по купону – 6%, выплат за период владения не было (планируемая дата получения доходов – 29.10.21). Рассчитаем НКД за 78 дней (период владения долговыми обязательствами).

НКД=1500*2*(6/100)*78/365=2 885 руб. (38,47 $ или 1 116 грн.).

Продажная стоимость облигаций – 120 000 руб. (1 600 $ или 46 400 грн.) плюс НКД. Рассчитаем прибыль от сделки:

1600+38,47–1500=10 385 руб. (138,47 $ или 4 016 грн.).

Но для налогообложения нам необходим финансовый результат, выраженный в рублях. С учетом курса на 01.10.21 – 72,66 рубля за доллар налогооблагаемая база составит:

\[ 1638,47*72,66–1500*72,66=10061,23. \]

НДФЛ к уплате равен 1308 руб. (10061,23*13%).

Как видите, мы пересчитали в рубли по текущему курсу стоимость евробонда на момент покупки. Это связано с тем, что п. 13 ст. 214.1 НК РФ предусматривает особый порядок налогообложения по долговым обязательствам Минфина, выпущенным в иностранной валюте. Расходы на приобретение облигаций пересчитываются по курсу, установленному на дату реализации или погашения облигаций.

Заключение

Основные моменты, которые нужно запомнить про Накопленный купонный доход:

- Ставки по купонам бывают трех видов: фиксированные, переменные и плавающие.

- Накопленный купонный доход по облигациям – это проценты, причитающиеся инвестору за период владения ценной бумагой.

- НКД учитывает потери продавца от неполучения дохода по купону, что помогает установить объективную стоимость облигации.

- С 2021 года НКД облагается налогом по ставке 13% для резидентов, для нерезидентов – 30%.

- НКД позволяет получить прибыль от разницы стоимости бумаг. Фактически, можно приобрести облигацию, продать ее через месяц с НКД и получить доход, равный ставке по купону. В этом плане облигации являются более гибким инструментом в сравнении с банковскими депозитами.