- Что значит Рефинансирование ипотеки

- Как работает рефинансирование ипотеки

- Когда выгодно рефинансировать кредит

- Какие документы необходимы

- Как рефинансировать ипотеку (пошаговая инструкция)

- Сколько времени занимает рефинансирование ипотеки

- Можно ли рефинансировать ипотеку в том же банке

- Когда рефинансирование невыгодно

- Причины возможного отказа

- Сколько можно сэкономить на рефинансировании ипотеки

- Сколько денег придется потратить на рефинансирование

- Сравнение предложений банков по рефинансированию ипотеки

- Банк предлагает реструктуризацию вместо рефинансирования ипотеки – в чем разница и каковы последствия такой процедуры

- Ответы на часто задаваемые вопросы (FAQ)

- Сколько раз можно рефинансировать ипотеку

- Каковы требования банков к заемщикам для рефинансирования ипотеки

- Предоставляется ли налоговый вычет при рефинансировании ипотеки

- Какую ипотеку можно рефинансировать

- Какие требования предъявляются к объекту недвижимости при оформлении рефинансирования

- Рефинансирование ипотеки — Плюсы и минусы

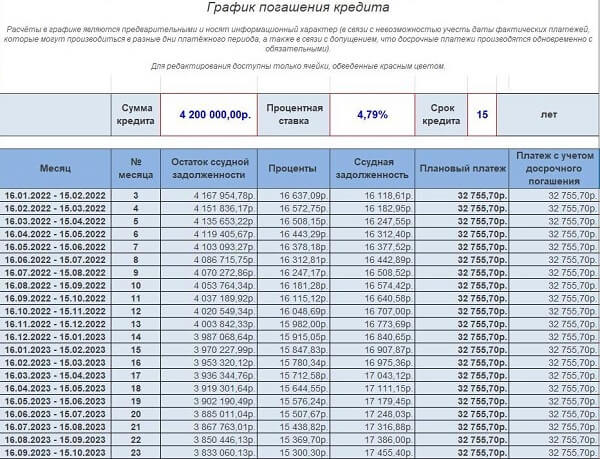

- Пример рефинансирования

- Заключение

Рефинансирование ипотеки – это уменьшение переплаты по займу путем снижения процентной ставки. Как правило, заемщик оформляет кредит в другом банке и одновременно погашает уже существующий заем.

Рефинансировать ипотеку можно в целях уменьшения обязательного платежа или срока кредитования. Сегодня мы рассмотрим все вопросы, связанные с этой процедурой: как она работает, какие документы потребуются и в каких случаях рефинансирование невыгодно.

Что значит Рефинансирование ипотеки

Рефинансирование ипотеки в банке предполагает оформление нового кредита для погашения старого. Причем условия по новому займу должны быть более выгодными, иначе процедура не имеет смысла. Предположим, вы оформляли ипотеку в 2015 году, когда процентные ставки составляли около 11%. В 2020 стоимость кредитов снизилась, появились льготные программы. Для этого банки предлагают рефинансировать уже существующий кредит на более привлекательных условиях.

Иногда рефинансирование подразумевает объединение нескольких кредитов в один. Допустим, у вас есть ипотека и кредитная карта, по которой вы платите высокие проценты. Оформив заем в другом банке, вы погашаете имеющуюся задолженность и выплачиваете один кредит по сниженной процентной ставке.

Но тема сегодняшней статьи – ипотека, поэтому мы остановимся на ней более подробно.

Кредиты на приобретение жилья – очень востребованная банковская услуга, особенно если речь идет о покупке недвижимости в мегаполисе. Программы, разработанные банками для заемщиков, предлагают гибкую систему процентных ставок. Так, молодым семьям доступны займы под низкий процент, поскольку здесь задействовано финансирование из бюджета. Кроме того, ипотечные кредиты создают спрос на строящееся жилье, тем самым стимулируя строительную отрасль. Сделать ипотеку более дешевой выгодно не только заемщикам, но и тем, кто строит и продает недвижимость, и даже самим банкам, поскольку это способствует повышению доверия клиентов.

Как работает рефинансирование ипотеки

К сожалению, процедура рефинансирования требует подготовки достаточно объемного пакета документов, поскольку фактически вы оформляете новый кредит. Ниже мы приведем пошаговую инструкцию, как это делается и какие документы понадобятся. Вкратце лишь следует отметить, что цели рефинансирования могут быть разными.

Допустим, вы сейчас переживаете непростой период, вам урезали заработную плату. В этом случае рефинансирование ипотеки позволит снизить ежемесячный платеж, но увеличит срок кредита. Или вы оформляли заем достаточно давно, когда ставки были высокими, и просто хотите сэкономить. Бывает и так, что заемщик готов платить столько же, и даже больше, но уменьшить долю процентов в сумме платежа.

В зависимости от целей, вы подбираете программу, подходящую именно вам. На сайтах большинства банков есть калькулятор рефинансирования, воспользовавшись которым, вы сможете рассчитать примерную сумму экономии.

Итак, простыми словами, рефинансирование – это новый кредит. Если банк его одобряет, задолженность перед старым банком гасится. Это происходит так: вы подаете заявление о досрочном погашении кредита и получаете реквизиты, куда следует перевести деньги. После уплаты долга и процентов банк выдаст вам справку об отсутствии задолженности и закладную на объект недвижимости, которую вы передаете в новый банк.

Когда выгодно рефинансировать кредит

В большинстве случаев задолженность по ипотеке выплачивается в соответствии с графиком аннуитетных платежей. Аннуитетный платеж – это сумма, подлежащая к уплате ежемесячно, которая не меняется в течение всего срока действия договора, но доля процентов в ней постепенно снижается.

Процедура рефинансирования выгодна в двух случаях:

- если ставку возможно снизить на 1,5-2%;

- если срок кредита уменьшается не менее чем на год.

В других случаях финансовые и временные затраты на переоформление кредита себя не оправдывают, и вот почему.

Допустим, вы платите ипотеку уже 5-6 лет, и выплатили немалую долю процентов. Новый банк предложит аннуитетный график, и первые месяцы вы опять будете платить только проценты, а основной долг будет уменьшаться очень медленно. Кроме того, скорее всего, придется оформлять новую страховку, заверять какие-то документы нотариально, заказывать отчет об оценке квартиры. Все это стоит денег. Поэтому при снижении ставки менее чем на 1% рефинансировать ипотеку нецелесообразно.

Какие документы необходимы

Выбрав подходящую программу, начните собирать пакет документов. Вам понадобятся:

- Паспорт (копии всех страниц)

- Дополнительный документ на выбор. Это может быть СНИЛС, ИНН, водительские права, загранпаспорт.

- Справка о доходах. Обычно требуется 2-НДФЛ с места работы или справка по форме банка.

- Документ, подтверждающий занятость (копия трудовой книжки или трудового договора).

- Если заемщик состоит в браке, то потребуется свидетельство о заключении брака и копия брачного договора (при его наличии).

- Если на ребенка в квартире выделена доля, то следует подготовить копии свидетельств о рождении или паспортов детей.

- Кредитный договор, который вы хотите рефинансировать, со всеми приложениями. Обязательно наличие графика платежей.

- Справки из банка-залогодержателя об отсутствии просроченной задолженности по ипотеке и об остатке долга на текущую дату.

- Заявка в банк на рефинансирование ипотеки.

- Документы, подтверждающие право собственности на объект недвижимости (договор купли-продажи или договор долевого участия), выписка из ЕГРН.

- Акт приема-передачи объекта недвижимости.

- Технический паспорт объекта (оформляется через МФЦ).

- Договор страхования жизни.

- Договор страхования объекта недвижимости.

Банки оставляют за собой право корректировать перечень документов на свое усмотрение.

Как рефинансировать ипотеку (пошаговая инструкция)

Шаг 1. Выбор кредитного учреждения (сравнение условий).

Шаг 2. Подача предварительной заявки с возможностью рассчитать примерную стоимость ежемесячного платежа и срок действия договора. Обратите внимание, что предварительное одобрение не дает гарантии, что вы получите рефинансирование в этом банке.

Шаг 3. Подготовка документов.

Шаг 4. Отправка копий документов в банк.

Шаг 5. В случае одобрения кредита следует подготовить отчет об оценке объекта недвижимости. Как правило, банк предоставляет перечень аккредитованных компаний.

Шаг 6. Подписание договора и открытие счета в новом банке.

Шаг 7. Погашение ранее действующего кредита (после зачисления средств от нового банка-кредитора).

Шаг 8. Снятие обременения. После получения закладной от предыдущего банка-кредитора (это происходит в течение 15 рабочих дней) необходимо подать документы в Росреестр для снятия обременения. Процедура занимает около недели. После этого регистрируется обременение в новом банке.

Таким образом, действия по снятию и регистрации залога занимают не менее месяца. На этот период банки, как правило, назначают повышенную процентную ставку. Поэтому в ваших интересах максимально сократить эти сроки. Поскольку здесь мало что от вас будет зависеть, я рекомендую не начинать процедуру рефинансирования ипотеки перед праздничными днями.

Сколько времени занимает рефинансирование ипотеки

Предварительное одобрение, как правило, озвучивается клиенту в течение дня. На принятие окончательного решения требуется чуть больше времени – от 3 до 7 дней.

Подготовка документов занимает также около недели, учитывая переоформление страховки (если это необходимо) и получение копий и справок по месту работы.

Процесс снятия обременения и регистрации залога в новом банке, как мы уже говорили, при самых благоприятных условиях займет примерно один месяц.

Таким образом, на рефинансирование ипотеки уходит от 1,5 до 2 месяцев.

Можно ли рефинансировать ипотеку в том же банке

Теоретически – да, можно. Но банки редко идут на это, поскольку в этом случае они теряют свой доход. В качестве альтернативного варианта вам могут предложить написать заявление о снижении процентной ставки. Иногда кредитные учреждения идут навстречу и пересчитывают график платежей. Эта процедура носит название реструктуризации долга. Следует отметить, что после ее проведения вы потеряете возможность получить рефинансирование в большинстве банков.

На сайтах некоторых банков можно найти информацию о том, какие займы рефинансируются и на каких условиях.

Иногда вопрос о том, стоит ли сейчас рефинансировать ипотеку или подождать, стоит особенно остро. Это касается, в первую очередь, ситуаций с потерей дохода и других неблагоприятных обстоятельств. В этих случаях снизить кредитную нагрузку необходимо в кратчайшие сроки.

Но иногда рефинансирование оказывается невыгодным. Рассмотрим ситуации, когда переоформлять ипотеку не имеет смысла.

Когда рефинансирование невыгодно

Предположим, вы видите рекламу с предложением рефинансирования ипотеки по 7% годовых. Ваша действующая ставка составляет 9%.

Прежде чем подавать заявку, уточните у сотрудника банка все условия. В большинстве случаев ставку 7% получают далеко не все заемщики, а подходящие под один или несколько критериев:

- на карту этого банка работодатель перечисляет зарплату;

- нужна страховка в конкретной компании, а размер страховой премии составляет значительную сумму;

- заемщик состоит в браке и не имеет детей и др.

Есть и другие, скрытые условия, которые обычно не озвучиваются, но об этом поговорим далее.

Резюме такое: рефинансирование ипотеки имеет свои подводные камни, которые заключаются в дополнительных расходах (их я перечислила выше). Часто такие расходы перекрывают выгоду от рефинансирования. Кроме того, перезаключать кредитный договор невыгодно, если:

- разница в ставках составляет менее 1,5%;

- выплачена уже половина займа. В этом случае, скорее всего, вы снова начнете платить одни проценты, и срок кредита фактически увеличится.

Причины возможного отказа

Как правило, банки не озвучивают причину отказа. Наверное, все знают (и сотрудники отдела кредитования не скрывают это условие), что заемщик должен отработать на последнем месте не менее 6 месяцев. Если у вас нет трудового стажа – скорее всего, вы получите отрицательное решение.

Другая распространенная причина неодобрения заявки – плохая кредитная история. Если у вас были просрочки по ранее выданным займам, то ваш кредитный рейтинг снижен. Я рекомендую перед тем, как обращаться за ипотекой, обратиться в Бюро кредитных историй, где хранятся все данные о выдаваемых кредитах. Это можно сделать онлайн. Два раза в год услуга оказывается бесплатно.

Но если кредитный рейтинг хороший, заемщик никогда не имел просрочек по оплате задолженности перед банком, трудится на последнем месте не один год, и доход выше среднего, а банк в ипотеке отказал – в чем причина?

В таких случаях причина обычно озвучивается туманной формулировкой «кредитная политика банка». Что это может быть? Как это ни странно, под эту формулировку может подпадать все что угодно. И истинную причину вы никогда не узнаете. Можно только гадать.

Например, у вас имеется кредитная карта с долгом, по которому вы вносите платежи своевременно. Однако вы не указали это в соответствующем разделе анкеты. Сотрудник банка может расценить данный факт как сокрытие информации.

Возможно, вы обратились в несколько банков одновременно (так делает большинство заемщиков). Видя ваши многочисленные заявки, система автоматически выдает отрицательное решение.

На принятие решения могут повлиять такие факторы, как отсутствие супруга, ваш возраст, наличие маленьких детей и т.д. Хотя в требованиях банка указано, что кредиты выдаются гражданам от 21 до 70 лет, тем не менее, если вы приближаетесь к пенсии, в выдаче ипотеки возможен отказ даже при наличии высокого дохода. К сожалению, здесь играет роль субъективное мнение сотрудника отдела кредитования.

Есть еще одна причина, которая не всегда озвучивается. В рефинансировании ипотеки может быть отказано, если запрашиваемая сумма составляет менее определенного процента от рыночной стоимости жилья.

Например, заемщик обратился в банк за рефинансированием. Оставшаяся сумма его долга – 1 млн 600 тыс. руб., а квартира, купленная 3 года назад, сейчас стоит 10 млн руб. Некоторые банки выдают отрицательное решение в подобных случаях, и вот почему.

Если вдруг заемщик не сможет вносить платежи, то банку будет непросто забрать объект недвижимости, поскольку долг составляет менее 10% от его стоимости. А при продаже кредитор понесет различные издержки. Таким образом, рефинансировать такие небольшие суммы невыгодно.

Сколько можно сэкономить на рефинансировании ипотеки

Если вы брали ипотеку примерно в 2015-2016 гг., и срок договора составляет 20 лет и более, то в 2021 году вы еще выплачиваете немалую долю процентов. В этом случае экономия может составить значительную сумму.

Допустим, условия договора такие:

- сумма – 3 млн руб.;

- срок – 25 лет;

- ставка – 12%.

В этом случае ежемесячный платеж составит примерно 31600 руб.

Если же ставка снизится до 8,5% – вы будете платить уже 24150 руб. в месяц. За 20 лет экономия составит 1 млн 788 тыс. руб. А если вы решите вносить платеж в той же сумме, то ипотечный заем будет погашен на 4 года раньше срока.

Все эти расчеты я выполнила с помощью ипотечного калькулятора, который можно найти на сайте кредитной организации. Вы можете попросить менеджера прислать вам такой калькулятор в виде файла Excel и самостоятельно рассчитать экономию.

Сколько денег придется потратить на рефинансирование

Основные расходы:

- Страховка. В некоторых случаях, по согласованию с банком, возможен зачет страховой премии по действующему договору в счет нового.

- Оплата оценки объекта недвижимости. В 2021 году средняя стоимость этой услуги составляет около 5 тыс. руб.

- Госпошлина за снятие обременения и получение нового свидетельства о собственности – примерно 600 руб.

Сравнение предложений банков по рефинансированию ипотеки

Я приведу небольшую таблицу с наиболее интересными предложениями банков. Данные актуальны на октябрь 2021 года.

| Наименование банка | Ставка по рефинансированию, % | Ставки по ипотеке с господдержкой для семей с детьми, % |

|---|---|---|

| РОСБАНК | 7,20 | 3,50 |

| ВТБ | 8,20 | 4,79 |

| Альфа-банк | 8,69 | 4,99 |

| Совкомбанк | 8,89 | 5,99 |

| Райффайзен банк | 8,79 | - |

| Сбербанк | 8,20 | - |

| Открытие | 8,30 | - |

Банк предлагает реструктуризацию вместо рефинансирования ипотеки – в чем разница и каковы последствия такой процедуры

Реструктуризация долга – это изменение условий уже действующего кредитного договора. О реструктуризации я уже упоминала, когда мы рассматривали вопрос о рефинансировании ипотеки в том же банке. Простыми словами, договор остается тот же, меняется только одно или несколько условий:

- ставка;

- срок;

- дата обязательного платежа и др.

Реструктуризация ипотеки возможна только в том кредитном учреждении, где заключался договор. В другом банке реструктурировать задолженность невозможно.

Предположим, у вас возникла сложная финансовая ситуация, и вы обратились с заявлением о снижении процентной ставки. Банк выдал отказ, но предложил снизить ежемесячный платеж. Какие последствия возможны?

При снижении суммы платежа с сохранением процентной ставки срок займа увеличивается. То есть, вы будете платить меньше, но дольше по времени.

Таким образом, рефинансирование помогает сэкономить деньги, а реструктуризация спасает при проблемах с оплатой кредита. Нередко реструктурируют долг с целью избежать судебного разбирательства, штрафов и ухудшения кредитной истории.

Ответы на часто задаваемые вопросы (FAQ)

Приведу краткие ответы на наиболее частые вопросы, возникающие у тех, кто думает о рефинансировании ипотечного кредита.

Сколько раз можно рефинансировать ипотеку

Законодательство не ограничивает количество раз для перекредитования ипотеки или иного займа. Однако банки видят вашу историю обращений за кредитами, и слишком частые обращения могут стать поводом для отказа по причине, сформулированной как «кредитная политика банка».

Каковы требования банков к заемщикам для рефинансирования ипотеки

При рефинансировании ипотеки, как и при первичном оформлении, банки предъявляют стандартные требования:

- наличие гражданства РФ;

- возраст не моложе 21 года на момент выдачи кредита, а на момент его погашения заемщик должен быть не старше 65-70 лет;

- стаж у работодателя, где заемщик трудится по настоящее время, – от 3 месяцев до 1 года;

- суммарный трудовой стаж – не менее года;

- объект недвижимости должен находиться на территории России;

- кредитная нагрузка должна составлять не более 40-60% дохода;

- при отсутствии подтвержденного дохода требуется наличие поручителя;

- размер минимального дохода устанавливается индивидуально – в зависимости от суммы займа и требований банка.

Предоставляется ли налоговый вычет при рефинансировании ипотеки

Согласно ст.220 НК РФ, право на имущественный налоговый вычет предоставляется при покупке жилья. Данная льгота используется только один раз в жизни. Лимит вычета – 3 млн руб. В эту сумму входит стоимость объекта недвижимости и проценты по ипотеке (п.4 ст.220 НК РФ).

Таким образом, если приобретаемый вами дом или квартира стоит меньше 3 млн руб., вы вправе включить в налоговый вычет суммы уплаченных банку процентов. Для этого к декларации 3-НДФЛ следует приложить оба кредитных договора – предыдущий и новый, заключенный при рефинансировании ипотеки.

Следует отметить, что право на имущественный вычет по процентам утрачивается, если при рефинансировании вы решили объединить ипотечный заем с другими кредитами.

Какую ипотеку можно рефинансировать

Существует ряд условий, устанавливаемых кредитными организациями при рефинансировании ипотеки:

- отсутствие просрочек по ранее уплачиваемым суммам;

- долг не реструктурировался;

- кредит оформлен более полугода назад или, наоборот, до погашения осталось больше 6 месяцев;

- сумма рефинансирования составляет не менее 10-15% от рыночной стоимости жилья.

Какие требования предъявляются к объекту недвижимости при оформлении рефинансирования

- жилье находится на территории РФ;

- недвижимость принадлежит заемщику на праве собственности, что подтверждается выпиской из ЕГРН;

- только заемщик или его родственники могут быть зарегистрированы в данном жилье;

- объект не сдается в аренду до момента смены залогодержателя.

Рефинансирование ипотеки — Плюсы и минусы

Рефинансирование ипотеки — Преимущества:

- Уменьшение кредитной нагрузки.

- Возможность досрочного погашения задолженности.

- Положительное решение повышает кредитный рейтинг.

Недостатков как таковых нет. Возможны лишь случаи, когда рефинансировать ипотеку нет смысла:

- Оформив новый кредит, вы снова начнете платить проценты (большая часть которых уже выплачена другому банку), а основной долг будет уменьшаться медленно.

- Процедура требует сбора довольно объемного пакета документов.

- Издержки (страховка, отчет об оценке и др.) в общей сумме могут превышать выгоду от рефинансирования.

Пример рефинансирования

Выше приведена таблица, воспользовавшись которой, можно принять решение – где лучше рефинансировать ипотеку. Воспользуемся ее данными и рассмотрим предложение ВТБ по ипотеке для семей с детьми по ставке 4,79%.

Изначально Максим и Елена платили ипотеку по 9,75% в другом банке. Кредит оформлен в 2017 году на 20 лет. Ежемесячный платеж составлял 43600 руб.

Сумма займа составляла 4 млн 600 тыс. рублей, к моменту рефинансирования выплачено 2 млн 124 тыс. руб., в т.ч.:

- основной долг – 366 тыс. руб.;

- проценты – 1 млн 758 тыс. руб.

На момент оформления займа у пары не было детей, а в 2020 году родился ребенок.

Проанализировав ставки банков по ипотеке на сегодня, супруги подали заявку в несколько банков и получили одобрение на кредит с господдержкой по ставке 4,79%.

Таким образом, сумма кредита составит 4 млн 200 тыс. руб. При сроке 15 лет ежемесячный платеж составит 32756 руб., причем проценты и основной долг в этой сумме распределены примерно в равных долях:

Если материнский капитал при рождении первенца (его размер в 2021 году составляет 483,3 тыс. руб.) внести в качестве досрочного погашения, то обязательный платеж составит 28972 руб., либо срок кредитования сократится на 28 месяцев. Заемщики вправе выбрать любой вариант на свое усмотрение.

Таким образом, экономия от рефинансирования составит, как минимум, 10844 руб. в месяц (43600-32756). Умножив эту сумму на 15 лет, получаем 1 млн 951 тыс. 920 рублей.

Заключение

- Рефинансирование ипотеки – это замена одного займа на покупку жилья другим на более привлекательных условиях.

- Процедура выгодна заемщикам, которые оформляли кредит в 2013-2016 гг. на срок 15 лет и более и выплатили еще не все проценты. Также рефинансирование позволит сэкономить значительную сумму семьям с детьми.

- Издержки на перекредитование включают, в первую очередь, страховку, без которой ставка будет выше на 1,5-2%. В связи с этим следует тщательно подходить к выбору страховой компании, запросив расчет у нескольких страховщиков.

- Если большая часть процентов уже выплачена, и до окончания срока действия кредита осталось менее 3 лет, рефинансирование, как правило, не выгодно ни заемщику, ни банку.

- На проценты по ипотеке предоставляется имущественный налоговый вычет, лимит которого, включая стоимость жилья и проценты по кредиту, составляет 3 млн рублей.