Коэффициент маневренности собственного капитала показывает, какая часть собственных средств участвует в обороте предприятия. Иными словами, показатель характеризует, сколько капитала, свободного от обязательств, способно повысить выручку и, соответственно прибыль компании.

Коэффициент маневренности собственного капитала (КМСК) характеризует степень обеспеченности предприятия оборотными активами, за которые не нужно платить. Сегодня мы узнаем, как его рассчитать по данным бухгалтерской отчетности и как использовать в финансовом анализе.

Определение коэффициента маневренности

Дефицит оборотных средств – проблема, с которой сталкиваются многие предприятия. Особенно это касается торговли, где практикуется система товарных кредитов (поставок с отсрочкой платежа). Недостаток денег на покупку нового товара является основанием для привлечения средств со стороны, и компания обращается в банк за кредитом.

С другой стороны, если свободных оборотных средств достаточно, фирма менее зависима от долгов. Это характеризует высокую платежеспособность, надежность контрагента. Наряду с другими индикаторами финансовой устойчивости, рассмотренными ранее, следует уделить внимание и коэффициенту маневренности собственного капитала.

КМСК рассчитывается как отношение свободных оборотных активов к величине капитала и резервов. Для его расчета используется несколько формул, которые мы разберем далее.

Что показывает

Простыми словами, КМСК – это индикатор, отражающий уровень ликвидности оборотных средств компании. С его помощью легко определить, какая часть пассивов, свободных от обязательств, находится в мобильной форме, а какая – капитализирована.

Пассивы – это источники средств компании. От их структуры целиком и полностью зависит значение коэффициента маневренности собственного оборотного капитала (СОК).

\( СОК \) рассчитывается по формуле:

\[ СОК=СК-ВА, где \]

\( СК \) – собственный капитал (раздел III пассива баланса);

\( ВА \) – внеоборотные активы (раздел I актива баланса).

Как вы знаете, внеоборотные активы – это основные фонды и нематериальные активы. Они используются в деятельности компании, но в обороте не участвуют. Поэтому в расчете их нужно исключить. Второй раздел актива баланса – это средства, напрямую участвующие в реализации продукции или услуг предприятия. Задача коэффициента маневренности собственного капитала – определить, какая доля из них свободна от обязательств перед кредиторами.

Казалось бы, чего проще – сравнить раздел II и сумму разделов IV и V (долгосрочные и краткосрочные обязательства), и мы получим искомый результат. Зачем сюда впутывать основные фонды и нераспределенную прибыль? А дело в следующем.

Финансовый результат, отраженный в третьем разделе, – это итог деятельности компании. В процессе производства участвуют основные фонды, чистая прибыль направляется на выплату дивидендов. Основные средства необходимо модернизировать и тратить на приобретение новых объектов. Для всего этого нужны деньги, которые берутся с расчетного счета фирмы, то есть, из оборотных средств. Поэтому капитал и внеоборотные активы – неотъемлемые составляющие в расчете коэффициента.

Обратите внимание, что на достоверность расчета коэффициента очень сильно влияет специфика деятельности: отрасль, длительность производственного цикла, фондоемкость, возраст компании и другие факторы. Поэтому формулу нужно выбирать, принимая в расчет все вышеперечисленное.

Так, если предприятие делает упор на долгосрочные займы, то часть денег съедают проценты. Таким образом, эти деньги будут выведены из оборота. Если в структуре займов преобладают краткосрочные кредиты, нужно смотреть, каков их размер в сравнении с оборотными активами. И, наконец, следует проанализировать аналитику в разрезе контрагентов: какая часть обязательств перед банками, какая – перед поставщиками. Также немаловажна задолженность перед персоналом и бюджетом. Наличие просроченных обязательств по этим статьям – очень тревожный симптом. В этом случае, скорее всего, значение коэффициента будет низким.

Формула

Общая формула коэффициента выглядит так:

\[ КМСК=(СК-ВА)/СК. \]

Формула коэффициента маневренности по балансу

Формула по балансу имеет вид:

\[ КМСК=(стр.1300-стр.1100)/стр.1300. \]

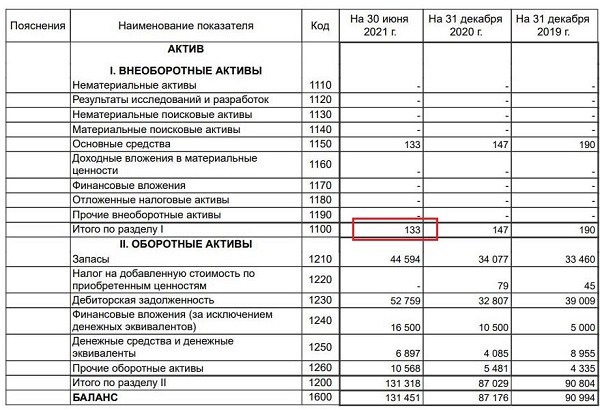

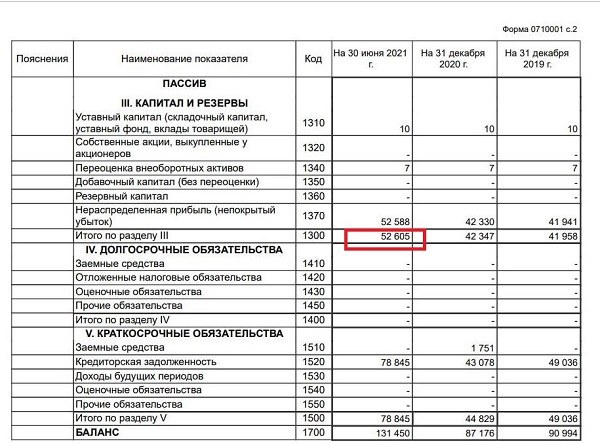

Возьмем промежуточную (квартальную) отчетность малого предприятия и рассчитаем КМСК по двум формулам – общей и с использованием показателя краткосрочной задолженности.

\[ КМСК=(52605-133)/52605=0,9975. \]

Итак, мы получили значение, приближенное к единице. Каковы нормативные значения КМСК и как можно корректировать показатель, поговорим ниже, а пока приведем еще две формулы.

Если у компании преобладают долгосрочные займы (в нашем примере их нет), то достоверный результат получится при применении формулы:

\[ КМСК=((стр.1300+стр.1400)-стр.1100)/стр.1300 \]

А для нашего примера актуальна такая формула:

\[ КМСК=(стр.1200-стр.1500)/стр.1300. \]

Рассчитаем коэффициент маневренности собственного капитала по этой формуле и сравним с результатом, полученным выше:

\[ КМСК=(131318-78845)/52605=0,9975. \]

Как видите, результат получился абсолютно идентичный. Таким образом, для компаний, где нет долгосрочных кредитов, можно использовать обе формулы.

Нормативы коэффициента маневренности

Представим нормы показателя в таблице:

| Значение КМСК | Выводы |

|---|---|

| ниже 0,2 | • низкая платежеспособность • зависимость от кредиторов • затруднения с финансированием • отказы в предоставлении займов |

| от 0,2 до 0,6 | • Нормальный уровень платежеспособности • отсутствие просроченных долгов • средства со стороны привлекаются на крупные расходы, например, покупку основных фондов |

| выше 0,6 | • высокая кредитоспособность; • независимость от сторонних средств; • хорошие условия для развития компании. |

Отрицательное значение коэффициента возникает при наличии непокрытых убытков (строка 1300 баланса со знаком минус). Это говорит о том, что предприятие испытывает недостаток финансирования, а вероятность обновления основных фондов в ближайший год крайне мала. Убытки, как известно, возникают при издержках, превышающих доходы. В этом случае, прежде всего, следует сокращать издержки и увеличивать объемы реализации.

Анализ показателя

При увеличении коэффициента маневренности можно сделать следующие выводы:

- Компания своевременно погашает все виды задолженности.

- Кредиторка не растет.

- Если в выдаче очередного займа будет отказано, предприятие сможет финансировать свои нужды самостоятельно.

- Есть возможность обновления основных фондов и их модернизации, расширения производства и рынков сбыта.

Если КСМК уменьшается в динамике, это указывает на такие проблемы:

- Высокая кредитная нагрузка.

- Снижение чистой прибыли.

- Трудности с финансированием.

- Падение интереса со стороны инвесторов.

- Замедление развития компании.

Пример расчета в Excel

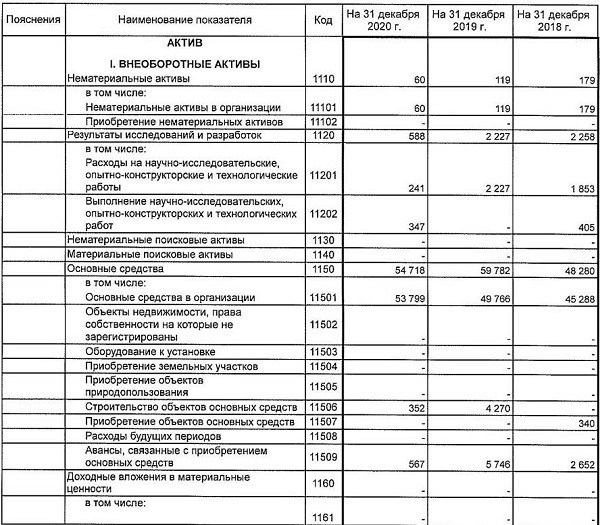

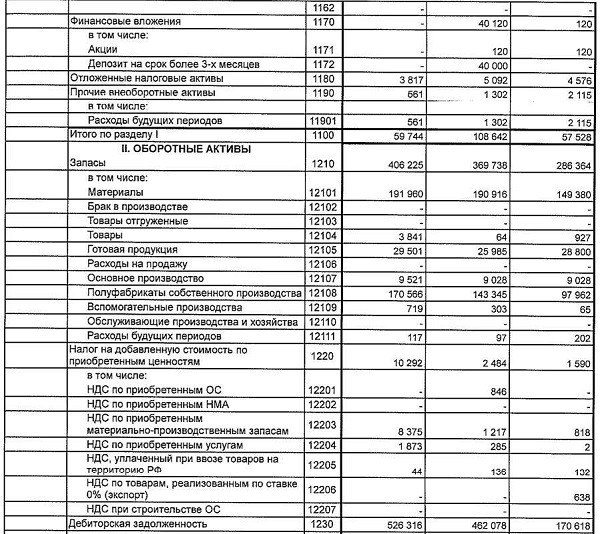

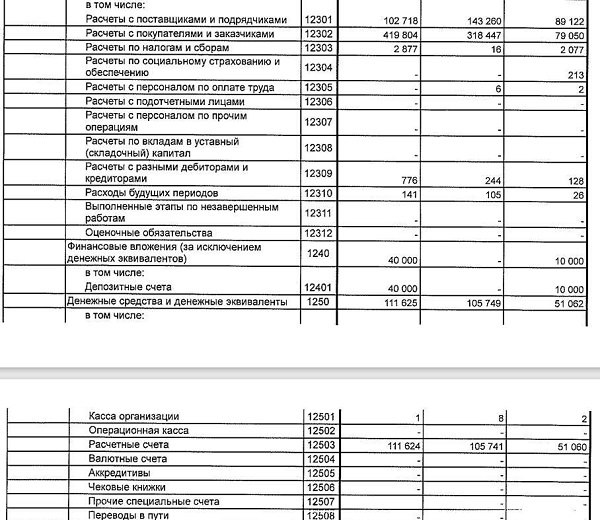

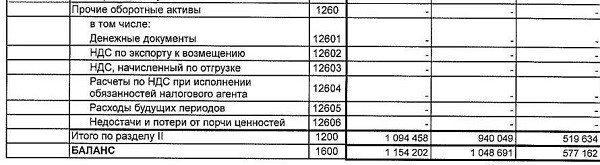

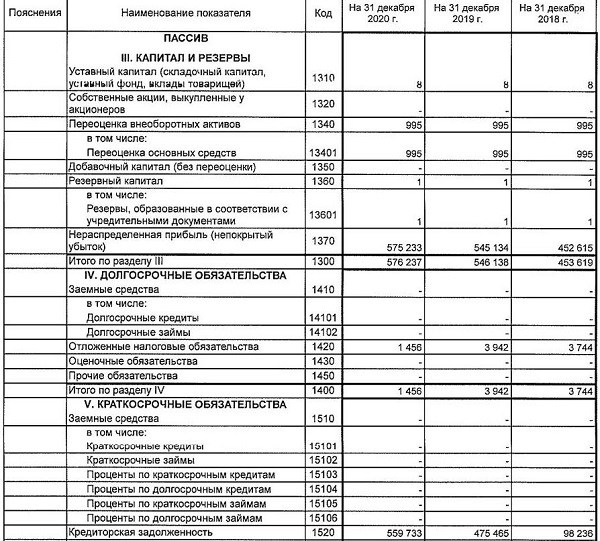

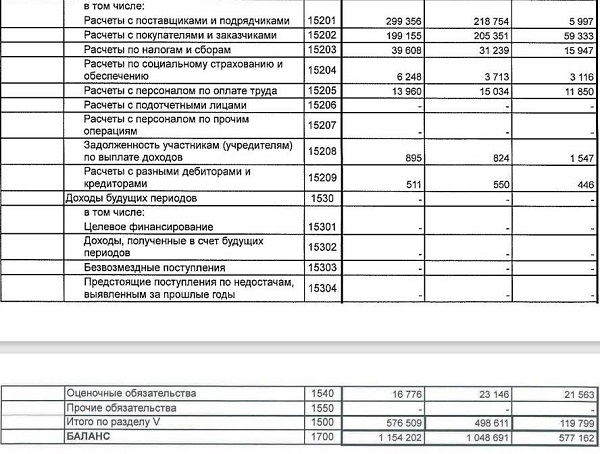

Рассчитаем коэффициент маневренности собственного капитала АО «Завод «Луч» за три года, используя редактор Excel и сделаем выводы.

| Строка баланса | Год | ||

|---|---|---|---|

| 2018 | 2019 | 2020 | |

| 1100 | 57528 | 108642 | 59744 |

| 1200 | 519634 | 940049 | 1094458 |

| 1300 | 453619 | 546138 | 576237 |

| 1500 | 119799 | 498611 | 576509 |

| КМСК1 | 0,87318 | 0,801072 | 0,89632 |

| КМСК2 | 0,881434 | 0,80829 | 0,898847 |

Коэффициент маневренности, рассчитанный по обеим формулам, имеет высокое значение. Это отражает хороший уровень платежеспособности предприятия.

Для получения более полной картины проанализируем структуру строк баланса, в частности, структуру оборотных средств. Примерно ½ часть этого раздела составляют ликвидные активы – запасы и денежные средства. Вторая половина – это дебиторка, по которой ожидается оплата.

Долгосрочные обязательства составляют очень незначительную часть, а кредиты банков отсутствуют. Это подтверждает сделанные нами выводы.

В 2019 году коэффициент немного снизился из-за увеличения стоимости внеоборотных активов и краткосрочных обязательств. Однако в 2020 году он снова вырос, что обусловлено увеличением показателя собственных оборотных средств.

Заключение

Коэффициент маневренности собственного капитала рассчитывается по данным бухгалтерского баланса. Для получения достоверных результатов следует анализировать показатель раз в квартал. В случае снижения КМСК рекомендуется уменьшить кредитную нагрузку путем высвобождения оборотных средств. Это можно сделать различными способами, зависящими от специфики деятельности компании. Например, сократить расходы или увеличить выручку, осваивая новые направления.

При анализе нужно учитывать и отрасль. Так, в производстве коэффициент, как правило, ниже, чем в торговле или сфере услуг. Это связано с высокой фондоемкостью.

В случае резкого изменения коэффициента необходимо проанализировать структуру строк баланса и произвести расчет, отбросив косвенные показатели, такие как непредъявленный бюджету НДС, отложенные налоговые активы и обязательства и др.