- Что показывает EV/EBITDA

- Как рассчитать EV/EBITDA

- Где найти рассчитанный коэффициент EV/EBITDA

- Интерпретация и нормативы

- Как использовать EV/EBITDA в инвестициях

- Сравнение P/E и EV/EBITDA

- Аналоги EV/EBITDA

- Преимущества и недостатки мультипликатора EV/EBITDA

- Примеры расчета EV/EBITDA на основе отчета

- Примеры использования EV/EBITDA в инвестициях

- Заключение

Оценка доходности ценных бумаг – определяющий фактор среди инвесторов для принятия решения о включении финансовых инструментов в портфель. Перед приобретением акции на свой брокерский счет необходимо провести фундаментальный анализ предприятия, сравнить ситуацию по конкурентам и спрогнозировать свой будущий доход. EV/EBITDA как раз дает возможность оценить финансовое положение эмитента и справедливость стоимости ценных бумаг.

Что показывает EV/EBITDA

Данный коэффициент показывает период окупаемости компании за счет ее прибыли до вычета обязательных платежей: процентов, налогов и амортизации.

Чтобы объяснить, что такое EV/EBITDA простым языком, разберем, из чего он складывается:

- EV – Enterprise Value. В переводе с английского – стоимость предприятия.

- EBITDA – аббревиатура расшифровывается как Earnings before interest, taxes, depreciation and amortization (переводится как «прибыль до вычета процентов, налогов, износа и амортизации»).

Также аналитики пользуются аббревиатурой Ltm EV/EBITDA, которая расшифровывается как Last Twelve Months, что в переводе означает «Последние 12 месяцев», то есть значение показателя за год до текущей даты.

Как рассчитать EV/EBITDA

EV/EBITDA – это отношение стоимости компании к величине «грязной» прибыли (EV to EBITDA).

Показатель EV складывается из двух величин:

- Рыночная капитализация компании = цена 1 акции х количество акций в обращении.

- Рыночная стоимость долга компании = объем долгосрочной и краткосрочной задолженностей + финансовый лизинг (за вычетом денежных средств и их эквивалентов).

Показатель EBITDA можно вычислить по формулам двумя методами:

- «Сверху вниз» (простой)

\[ EBITDA = ОП + АмОС + АмНма \ , где: \]

\( ОП \)– операционная прибыль;

\( АмОС \) – амортизация основных средств;

\( АмНма \) – амортизация нематериальных активов.

- «Снизу вверх» (более сложный)

\[ EBITDA = ЧП + ПрД + Н + АмОС + АмНма \ , где: \]

\( ЧП \) – чистая прибыль;

\( ПрД \) – процентный доход;

\( Н \) – налог с прибыли.

Где найти рассчитанный коэффициент EV/EBITDA

В готовом виде данный мультипликатор не встречается в официальной финансовой отчетности предприятий, т.к. он не является стандартным бухгалтерским показателем.

Иногда финансовые менеджеры компаний анализируют его величину для внутренней оценки состояния бизнеса, но такие данные редко публикуются в открытых источниках.

Кроме того, в сети существует множество сервисов, где в режиме подписки можно найти необходимые аналитические данные, комплексные финансовые результаты и мультипликаторы компаний, подборки и рейтинги по отраслям и периодам, собранные по различным параметрам.

Такие сервисы предлагают подробные аналитические модели и алгоритмы расчета показателей. С одной стороны, можно пользоваться предоставленными данными для принятия личных инвестиционных решений. А с другой – проверять входные параметры и сравнивать их с собственным видением ситуации.

Интерпретация и нормативы

Единого норматива EV/EBITDA не существует. Его значение зависит от сферы деятельности компании. Если отрасль динамично развивается, то значение коэффициента будет выше среднего. Эмитенты со стабильными финансовыми результатами чаще всего имеют EV/EBITDA в диапазоне средних. Слишком низкий показатель говорит о недооцененности компании.

Среднее значение мультипликатора EV/EBITDA по отечественным предприятиям – 6 пунктов.

- Если его величина ниже, скорее всего, мы видим недооценку бизнеса. Но это не гарантирует быстрого роста стоимости ценных бумаг такого эмитента.

- Если EV/EBITDA отрицательный, значит, компания терпит убытки и ее финансовое состояние на отчетный период оставляет желать лучшего.

- Также в EV закладываются ожидания инвесторов, поэтому высокое значение EV/EBITDA не обязательно означает, что компания исчерпала ресурсы для роста. Высокие дивиденды тоже влияют на капитализацию, что ведет к завышению показателя.

Как использовать EV/EBITDA в инвестициях

Коэффициент позволяет сравнить несколько компаний одной отрасли и найти среди них недооцененные, которые в перспективе могут дать хороший рост. И чем меньше значение, тем больше отдачи получит инвестор от суммы своих вложений.

Особенно это касается непубличных компаний, которые не раскрывают свою отчетность. Однако некоторые показывают свою доналоговую прибыль. Если сравнить ее со средним EV\EBITDA по конкретному сектору рынка, можно провести оценку справедливой стоимости бизнеса.

Подобным способом можно оценить также стоимость отдельных непубличных активов для прогнозирования дальнейшего роста финансового потенциала.

Сравнение P/E и EV/EBITDA

EV/EBITDA часто сравнивают с коэффициентом P/E, который показывает отношение величины капитализации компании к годовой чистой прибыли. Обе метрики используются инвесторами для оценки окупаемости инвестиций.

| Компания | EV/EBITDA | P/E |

|---|---|---|

| Русал | 9,6 | 5,1 |

| Полюс | 7,3 | 9,9 |

| ВСМПО-АВИСМА | 7,3 | 39,4 |

| Алроса | 6,5 | 9,3 |

| Полиметалл | 5,8 | 7,2 |

| Лензолото | 2,0 | 1,7 |

EV/EBITDA, в отличие от P/E, дает возможность проводить сравнительную оценку предприятий, исключая различия в методиках расчета налоговой и кредитной нагрузки, а также освобождая полученный результат от волатильной составляющей.

А P/E может быть иногда необоснованно завышен под влиянием настроения инвесторов (например, как у компании ВСМПО-АВИСМА в третьей строке таблицы), чего не скажешь о EV/EBITDA (который у той же самой компании находится почти на среднем уровне).

Высокое значение P/E традиционно означает, что инвесторы готовы платить большую цену относительно прибыли, т.к. выдвигают оптимистичные прогнозы насчет темпов роста компании. А низкий P/E помимо снижения стоимости акций в будущем может также сигнализировать о наступлении неблагоприятных макроэкономических факторов, которые повлияют на бизнес не лучшим образом.

Аналоги EV/EBITDA

В некоторых сферах бизнеса используют аналоговые варианты коэффициента, заточенные непосредственно под специфику отрасли.

- EV/EBITDAX

Используется в нефтегазовой отрасли.

X (exploration expense) – затраты на разведочное бурение и прочие исследования.

- EV/EBITDAR

Используется в ритейлерском бизнесе, где R (rent expense) – затраты на аренду, играют значительную роль.

Инвесторы и аналитики могут качественно оценить структуру фиксированных расходов, если имеют возможность вынести затраты на аренду в отдельную категорию.

Вместо EBITDA в знаменателе мультипликатора иногда встречаются также:

- OIBDA,

- EBIT,

- EBITA,

- NOPAT.

Все перечисленные аббревиатуры являются вариациями операционной прибыли, адаптированными под тот или иной сектор мирового рынка.

Преимущества и недостатки мультипликатора EV/EBITDA

Преимущества:

- Дает возможность справедливо оценивать различные виды бизнеса с дифференцированными методиками налогообложения и долей задолженности в общей сумме капитала компании.

- Позволяет сравнивать компании с разным финансовым рычагом и уровнем амортизации.

- Не подвергается влиянию структурных изменений капитала компании, в отличие от того же P/E.

Недостатки:

- Приходится вычислять коэффициент самостоятельно, поскольку компании не обязаны выносить его в публичную отчетность.

- Невозможно просчитать показатель для компаний финансового рынка, т.к. там понятие задолженности имеет другой смысл.

- Не включает капитальные затраты, которые в некоторых секторах рынка могут составлять значительную долю расходов компании.

Примеры расчета EV/EBITDA на основе отчета

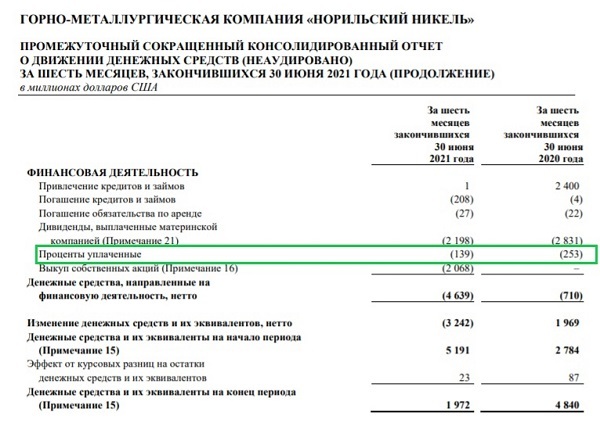

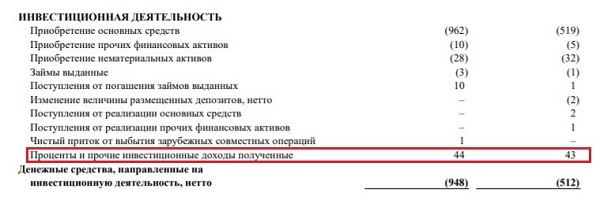

Рассчитаем значение мультипликатора для компании ПАО «ГМК «Норильский никель» по данным международной бухгалтерской отчетности за 6 месяцев 2021 гг.

Для расчета EV понадобятся следующие данные:

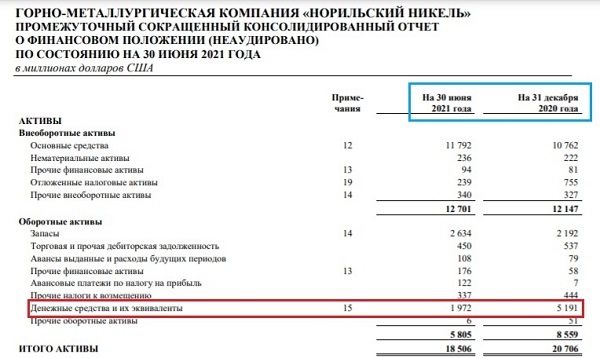

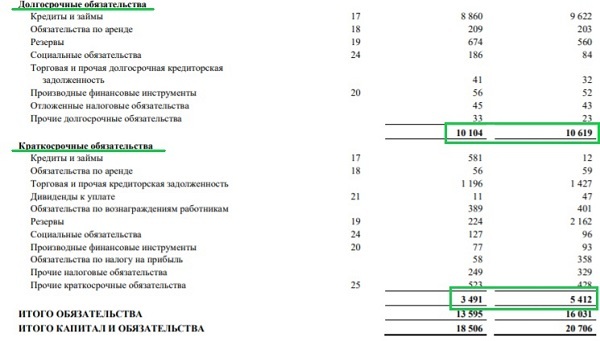

1) Чистый долг компании – складываем по балансовому отчету пассивные статьи «Краткосрочные обязательства» и «Долгосрочные обязательства» (рис. 2) за вычетом Денежных средств и их эквивалентов (рис. 1):

3 491 + 10 104 – 1 972 = 11 623 млн. долл.

(841 156, 51 млн. руб. по курсу 1$ = 72,37 руб. на 30.06.2021)

2) Величина рыночной капитализации ценных бумаг компании по итогам торгов на фондовом рынке – берем значение по данным листинга Московской биржи:

За 6 месяцев 2021 = 3 918 790,97 млн. руб.

Итоговое значение EV получаем как сумму двух рассчитанных показателей:

4 759 947,48 млн. руб.

Для расчета EBITDA воспользуемся методом «снизу вверх».

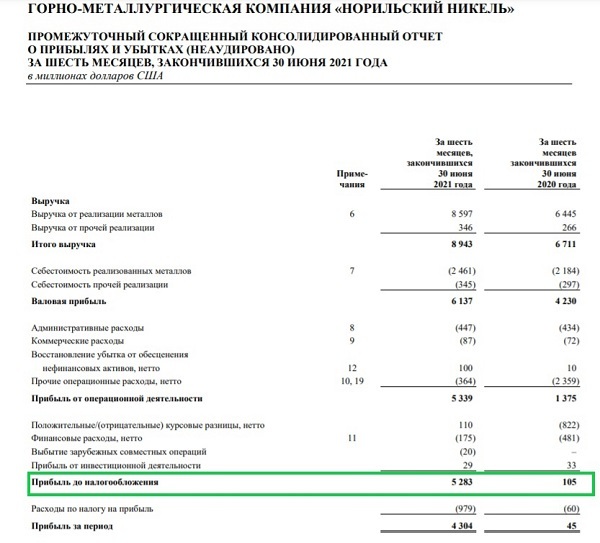

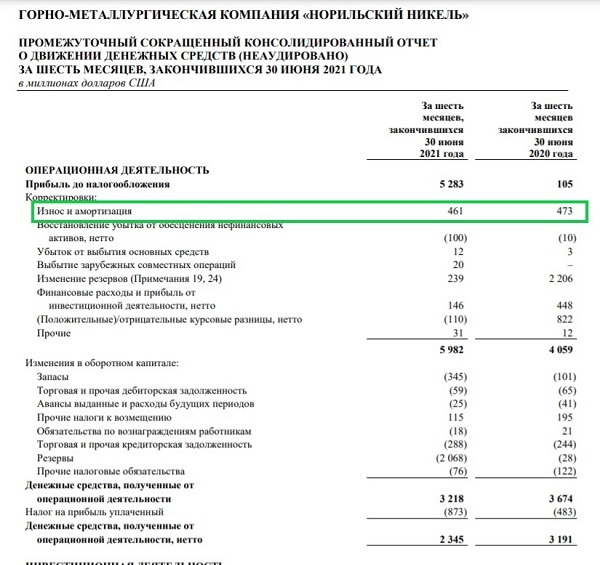

Для этого к величине прибыли до налогообложения (рис. 3) прибавляем величину Износа и амортизации (рис. 4), значение Процентов уплаченных (рис. 5) за вычетом Процентов полученных (рис. 6):

EBITDA = 5283 + 461 + 139 – 44 = 5 839 млн. долл.

(422 568,43 млн. руб. по курсу 1$ = 72,37 руб. на 30.06.2021)

В результате значение EV/EBITDA = 8,15 – данный показатель на 2 пункта выше среднего значения по отрасли, что вполне обоснованно.

Примеры использования EV/EBITDA в инвестициях

Когда вы понимаете, как работает коэффициент, и грамотно интерпретируете его значения, то можете справедливо оценить перспективы тех или иных акций в будущем.

Сравнив значение мультипликатора, рассчитанного по компании «Норильский никель», со средними значениями в Таблице 1, видим, что его значение выше среднего. Теоретически это значит, что компания уже исчерпала ресурсы для роста, и лучше приобретать акции недооцененных компаний, например, Лензолото и Полиметалл, которые в перспективе могут дать хороший рост.

Но не стоит забывать, что в EV/EBITDA закладываются ожидания инвесторов, которые по Норникелю могут быть более, чем оптимистичными. Ведь у компании стабильно растущая прибыль и отличная дивидендная политика. Поэтому есть шансы выйти в хороший плюс, приобретая ее ценные бумаги.

Заключение

Для качественного анализа инвестиционной привлекательности любой компании следует использовать помимо EV/EBITDA и другие показатели, позволяющие всесторонне оценить ее финансовый потенциал и рассчитать будущую доходность для вкладчиков. Причем рассматривать их следует в динамике, а не использовать для прогноза единичные значения за отдельные временные периоды.