- Что такое EPS

- Разновидности EPS

- Взвешенный

- Базовый (Primary EPS)

- Разводненный EPS (Diluted EPS)

- Прогнозный EPS (Forward EPS)

- Денежный EPS (Cash EPS)

- Как рассчитать прибыль на акцию

- К чему приводят разные подходы к расчетам размера доходов от акций

- Норма EPS

- Для чего используется EPS

- Плюсы и минусы коэффициента EPS

- Пример расчета EPS для российских акций

- Пример расчета EPS для акций США

- Как применять EPS на практике

- Заключение

В мировой практике фундаментального финансового анализа используется несколько важных математических индикаторов, один из которых – EPS. С его помощью можно провести первичную оценку рыночной стоимости компании, рассчитать ее потенциальную прибыль и спрогнозировать будущую доходность ценных бумаг.

Что такое EPS

EPS – это финансовый показатель, отражающий величину чистой прибыли на одну обыкновенную акцию компании. Расшифровка этой аббревиатуры с английского – Earnings per share, что означает «прибыль на одну ценную бумагу».

Его значение рассчитывается как отношение чистой прибыли компании к числу эмитированных обыкновенных акций, находящихся в обращении. Именно этот показатель определяет, какова рентабельность вложений к получаемому доходу. Говоря простыми словами, EPS на бирже – это мера инвестиционной привлекательности компании: чем больше прибыли на ценную бумагу, тем больше вероятность дальнейшего роста.

Разновидности EPS

\( EPS \) – это финансовый показатель, общая формула расчета которого выглядит так:

\[ EPS = (P – Div ± ExtraI) / (Sall + ConvSt), где: \]

- P (profit) – чистая прибыль после вычета налогов.

- Div (pref. dividends) – объем дивидендов по привилегированным акциям (исключается из суммы прибыли, чтобы избежать двойного учета дивидендного дохода).

- ExtraI (extra income) – дополнительный разовый доход, искажающий общую финансовую картину (если вместо дохода получен убыток, то используем слагаемое со знаком минус).

- Sall (shares all) – все выпущенные ценные бумаги.

- ConvSt (convertible stocks) – прогнозируемое количество акций после конвертации.

Взвешенный

Число выпущенных акций может меняться до нескольких раз в год, поэтому для расчета EPS применяется средневзвешенное их количество, учитывающее длительность нахождения бумаг в обращении.

Для этого берется сумма значений по количеству выпущенных акций на 1 число каждого месяца в отчетном периоде и делится на количество месяцев.

Базовый (Primary EPS)

Самый простой способ расчета коэффициента – когда берется значение чистой прибыли из очередного отчета компании и рассчитывается ее отношение к количеству выпущенных обыкновенных акций.

\[ EPS = P / Sord, где \]

• Sord (ordinary shares) – количество выпущенных обыкновенных акций.

Разводненный EPS (Diluted EPS)

Некоторые компании создают в уставном капитале классы конвертируемых акций, а также опционы и варранты. От их количества зависит та часть чистой прибыли, которая берется для расчета EPS. Регулируя эту величину, можно влиять на размер прибыли на одну акцию.

Название возникло из-за того, что когда в общем количестве акций учитываются другие ценные бумаги, конвертируемые в них, то знаменатель дроби увеличивается, уменьшая или «размывая» («разводняя») показатель.

Прогнозный EPS (Forward EPS)

Так называемый форвардный мультипликатор рассчитывается на основе прогнозов величины чистой прибыли от аналитиков компании и экспертов рынка.

Т.к. отдельные агентства, рассчитывающие будущую доходность, могут использовать разные методики, этот показатель очень неточен.

Денежный EPS (Cash EPS)

Здесь используется более строгая формула, которая позволяет увидеть реальную доходность компании, поскольку вместо чистой прибыли учитывает операционный денежный поток.

\[ Cash \: EPS = (OCF – Div) / Sall, где: \]

- OCF (operating cash flow) – текущий операционный денежный поток.

- Sall (all of shares) – среднегодовое количество всех выпущенных акций.

Как рассчитать прибыль на акцию

Обычно эту величину рассчитывают на основе отчета за год или квартал, получая, соответственно, годовой или квартальный показатель EPS. Важно, чтобы значения всех его составляющих были взяты за один и тот же отрезок времени.

Существует также понятие фискальный год, который отличается от календарного. Зачастую EPS рассчитывают именно за этот период.

Чтобы понять, как рассчитать значение показателя, берем нужную формулу и отчетность компании. В числитель вставляем соответствующие данные из строки Net Income, вычитая дивиденды по привилегированным акциям (Pref. Dividends), а в знаменатель – количество акций в обращении (Shares Outstanding).

К чему приводят разные подходы к расчетам размера доходов от акций

Показатель EPS имеет 4 разновидности и несколько вариантов расчета, что может привести к путанице во время анализа.

Например, размер прибыли на акцию, объявленный компанией в официальных источниках и опубликованный в финансовой отчетности, могут отличаться. Из-за этого может произойти переоценка или недооценка ее акций.

Но одновременно с этим различные виды мультипликатора позволяют найти наиболее точный и справедливый способ оценить состояние бизнеса.

Норма EPS

Нормативного значения EPS, как у большинства финансовых показателей, не существует, т.к. в абсолютном выражении его величина исчисляется в денежных знаках.

Если он принимает положительное значение, значит компания работает с прибылью. Но само по себе отдельно взятое значение показателя одной компании ни о чем не говорит. Для понимания ситуации и оценки состояния бизнеса необходимо сравнить чистую прибыль на одну акцию у конкурентов внутри отрасли, общую динамику изменения величины индикатора, а также разобрать причины, повлиявшие на падение или рост EPS. Отсутствие движения говорит об отсутствии роста доходности вложений.

Если же EPS имеет отрицательное значение, то предприятие получило убыток.

Но также следует помнить, что любые мультипликаторы используются в аналитической работе комплексно. Невозможно найти компанию, которая была бы на первом месте по всем показателям. С одной стороны, бизнес может оказаться привлекательным, если вы рассматриваете один набор финансовых индикаторов, а с другой – легко упустить интересные варианты для инвестиций.

Для чего используется EPS

Индикатор используется для проведения фундаментального анализа фондового рынка. Если вам необходимо определить, какие акции выгоднее купить на свой брокерский счет, используйте EPS. Он покажет, сколько прибыли после уплаты всех налогов останется акционерам.

Плюсы и минусы коэффициента EPS

Преимущества:

- Доступность: легко использовать непрофессиональным инвесторам, вручную рассчитывать нет необходимости – информация для расчета индикатора представлена в открытых источниках, ее достоверность легко проверить.

- Простота вычисления: если есть желание самостоятельно проверить отчетные данные компании, то весь расчет сводится к вычислению одной дроби.

- Точность: используемые входные данные практически не влияют на динамику значения показателя, т.к. количество акций является слабо колеблющейся величиной на коротких промежутках времени.

- Наглядность: рассчитав значение мультипликатора, можно сразу получить представление о прибыльности компании.

- Стандартизированность: правила расчета унифицированы под GAAP.

Недостатки:

- Прибыль компании может зависеть от факторов, не связанных с ее основной деятельностью, но ее значение влияет на EPS.

- Показатель количества акций в знаменателе формулы может менять величину коэффициента, но это не влияет на инвестиционную привлекательность бизнеса.

- Сложность в оценке недавно появившихся растущих компаний.

- Анализ только абсолютного значения коэффициента может исказить картину и дать ложное представление о состоянии предприятия.

- Возможность манипулирования показателями финансовой отчетности.

Пример расчета EPS для российских акций

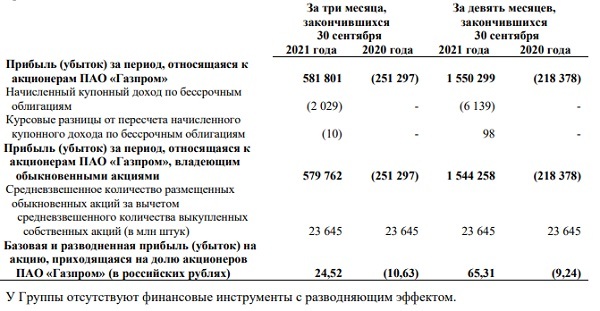

В качестве примера возьмем двух гигантов российского нефтегазового сектора – Газпром (рис. 1) и Лукойл (рис. 2). Рассмотрим их финансовые показатели за 2021 год по квартальной отчетности МСФО.

Рис.1 (млн руб.)

Как видно из таблицы на рис.1, в 2021 году компания выпустила бессрочные облигации, поэтому купонный доход необходимо вычесть из чистой прибыли, распределяемой между акционерами (строка 1 – строка 2 – строка 3).

\[ 581 \: 801 – 2 \: 029 – 10 = 579 \: 762 \: \: млн \: руб. \]

Чтобы получить значение EPS, делим данные из строки 4 на строку 5:

\[ 579 \: \: 762 / 23 \:\: 645 = 24,52 \: руб. \]

Аналогично по остальным столбцам.

В двухлетней динамике мы видим, что прибыль на одну акцию компании увеличилась в абсолютном значении почти в 2,5 раза за 3 квартал и более чем в 7 раз за 9 месяцев года. Дальнейший рост показателя будет зависеть от количества акций в обращении (оно не изменилось за 2 года) и чистой прибыли компании, которая стабильно увеличивается.

Рис. 2 (млн руб.)

Как видно из таблицы на рис.2, Лукойл имеет сложную структуру уставного капитала, поэтому считаем два показателя EPS: базовый и разводненный (увеличенное количество акций в знаменателе возникает за счет долевых финансовых инструментов).

Для вычисления базовой прибыли на одну акцию делим данные из строки 1 на данные из строки 2:

\[ 192 \: \: 475 / 652,5 = 294,98 \: руб. \]

А разводненный мультипликатор EPS считаем как отношение строки 1 к строке 4:

\[ 192 \: \: 475 / 685,9 = 280,63 \: руб. \]

Аналогично по остальным столбцам.

По представленным данным видим, что в 2021 году прибыль на одну акцию выросла почти в 4 раза за 3 квартал и почти в 40 раз за 9 месяцев по сравнению с 2020 годом.

Сравнивая только эти две компании, можно отдать предпочтение второй, поскольку и в абсолютном значении, и в темпах роста EPS она превосходит первую. Но, основываясь только на одном показателе, нельзя делать такие выводы. Для более глубокой оценки эксперты рекомендуют учитывать также стоимость акций, коэффициенты рентабельности капитала и отдельных активов, показатели финансовой устойчивости, ликвидности и рисков банкротства.

Пример расчета EPS для акций США

Для образца возьмем две крупнейшие компании автомобильного сектора рынка США – Tesla (рис. 3) и General Motors (рис. 4).

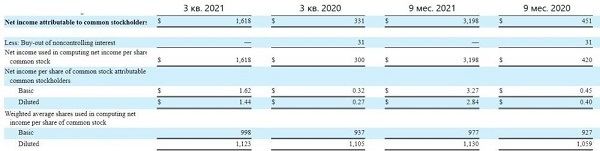

Рис. 3 (в тыс. $)

Для вычисления прибыли на одну акцию Tesla делим данные из строки 3 на строку 6 (базовый EPS) и строку 7 (разводненный):

\[ 1 \: 618 / 998 = 1,62 \: $ \]

\[ 1 \: 618 / 1 \: 123 = 1,44 \: $ \]

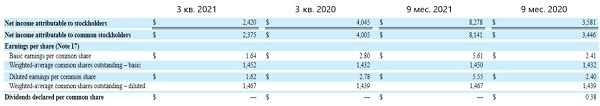

Рис. 4 (в тыс. $)

У GM различаются данные по величине прибыли на всех акционеров и держателей обыкновенных акций. Для числителя формулы EPS нам нужны цифры из строки 2, а средневзвешенное количество акций берем из строки 4 (базовый показатель) и строки 6 (разводненный):

\[ 2 \: 375 / 1 \: 452 = 1,64 \: $ \]

\[ 2 \: 375 / 1 \: 467 = 1,62 \: $ \]

При почти одинаковом значении EPS (1,62 – 1,64 $) гораздо привлекательнее для инвестирования выглядит GM, ведь в процентном соотношении прибыли на акцию к ее стоимости (53,11 $ против 775,7 $ у Tesla – данные на 30.09.2021) она выигрывает. Но и такое сравнение очень однобоко, необходим комплексный финансовый анализ обеих компаний.

Как применять EPS на практике

EPS интересует инвесторов, в первую очередь, как индикатор рационального выбора.

Но, например, если у одной компании значение EPS выходит 1000 руб., а у другой – 2000 руб., это не значит, что инвестирование во вторую принесет в два раза больше прибыли. При анализе привлекательности и доходности ценных бумаг следует учитывать большое количество влияющих факторов и индикаторов. Очень важно не значение EPS в моменте, а его рост или снижение на длительной дистанции.

Стандарты международной отчетности обязывают компании подавать в составе финансовой информации значение EPS и его составляющих. Так что эти данные можно использовать для самостоятельного анализа. Если в течение нескольких лет величина прибыли на акцию растет, то и стоимость ценных бумаг, скорее всего, будет держаться в этом же тренде.

Заключение

Величина прибыли на акцию является одним из важнейших финансовых индикаторов, используемых инвесторами и биржевыми экспертами для анализа. Показатель EPS характеризует окупаемость вложенных средств, но для принятия решения об инвестировании необходим комплексный анализ по нескольким мультипликаторам. Соблюдение этого правила поможет сформировать оптимальный инвестпортфель, приносящий стабильную прибыль.