- Что такое внутренняя норма доходности (ВНД)

- Для чего используется IRR

- Показатели для расчета IRR

- Как правильно рассчитать показатель IRR

- Формула расчета внутренней нормы рентабельности

- Способы вычисления ВНД

- Как рассчитать ВНД в Excel

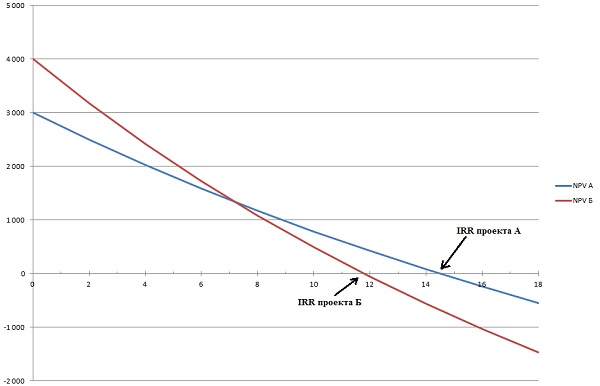

- Графический метод определения IRR

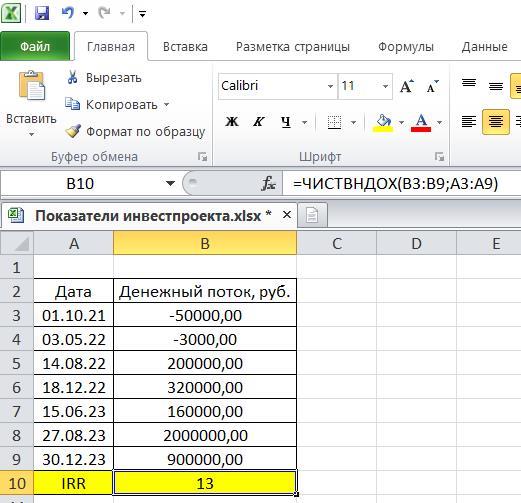

- Расчет внутренней нормы доходности в Excel для несистематических поступлений

- Анализ полученных данных (нормы и правила IRR)

- Пример анализа IRR российских компаний (таблица)

- Как пользоваться показателем IRR для оценки инвестиционных проектов

- Достоинства и недостатки метода IRR

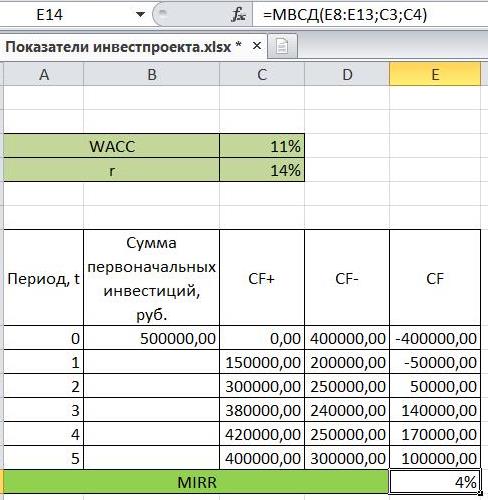

- Модифицированная внутренняя норма доходности (MIRR)

- Расчет модифицированной внутренней нормы доходности в Excel

- Отличие модифицированной внутренней нормы прибыли MIRR от IRR

- Пример расчета IRR

- Примеры применения ВНД

- Заключение

Внутренняя норма доходности (IRR) – это ставка, при которой достигается окупаемость инвестиционного проекта с учетом приведения будущих денежных потоков к стоимости на сегодняшний день. Иными словами, это доходность, обеспечивающая нулевой финансовый результат, после которого проект начнет приносить прибыль.

Внутренняя норма доходности, обозначаемая аббревиатурой IRR (англ. Internal Rate of Return), знакома нам по статьям «Оценка эффективности инвестиционных проектов» и «Дисконтирование денежных потоков». А сегодня мы разберем этот показатель более подробно. В частности, разберем разные способы его определения и применение на практике.

Что такое внутренняя норма доходности (ВНД)

Внутренняя норма доходности инвестиционного проекта рассчитывается в целях:

- определения периода окупаемости вложений;

- расчета рентабельности проекта;

- определения оптимальной ставки по кредитованию.

Итак, ВНД – это определенный процент, начисляемый на доход, при котором вложения полностью окупаются, но прибыли еще нет. Иными словами, это некий порог, после которого проект начинает себя оправдывать.

Внутренняя норма доходности инвестиций показывает, сколько денег нужно заработать (в процентах от вложений), чтобы входящие и исходящие денежные потоки были равны. Иными словами, при этой ставке обеспечивается равенство поступлений и расходов с учетом разницы стоимости денег во времени.

Для чего используется IRR

Расчет внутренней нормы доходности необходим в целях определения рентабельности инвестиций и оптимальной ставки по займу. Поскольку нередко инвесторы используют финансовый рычаг, плата за пользование кредитом должна находиться в разумных пределах.

Простыми словами, ВНД используется для того, чтобы понимать:

- какой объем выручки нужен, чтобы инвестиции начали приносить прибыль;

- через сколько лет доходы станут равны расходам;

- сколько денег нужно привлечь извне и под какой процент;

- имеет ли смысл инвестировать в этот проект вообще.

Вычисление ВНД производится с помощью математических функций и графиков, где задаются исходные параметры. Какие именно – разберемся далее.

Показатели для расчета IRR

Если брать формулу расчета внутренней нормы доходности, то необходимы только два показателя:

- стоимость денежных потоков за каждый год;

- чистая приведенная стоимость (NPV), которая для расчета ВНД приравнивается к нулю.

Но денежные потоки определяются с учетом дисконтирования. Мы знаем, что на 1000 руб. сегодня можно купить больше, чем через 3 года. Следовательно, для расчета денежного потока (CF) нужна еще ставка дисконтирования, или ожидаемая норма доходности.

Эта величина рассчитывается различными способами и для ее вычисления необходимо принимать во внимание:

- процент инфляции;

- внутренние и внешние риски;

- безрисковую ставку.

Последний показатель, в зависимости от цели и вида инвестиций, представляет собой значение, при котором обеспечивается минимальный доход при минимальном риске или его отсутствии. В качестве безрисковой ставки иногда используется процент по депозитным вкладам, ключевая ставка ЦБ, доходность по государственным облигациям и др.

Как видите, исходных данных для расчета понадобится довольно много. Но основная сложность не в этом. Ошибки чаще всего бывают именно в определении ставки дисконтирования, а точнее – в прогнозировании рисков. Как минимизировать погрешность и исключить подобные неточности?

Как правильно рассчитать показатель IRR

Прежде всего, следует учитывать специфику деятельности компании, в которую инвестируются средства. Не лишним будет анализ конкурентов, статистические данные по ставкам банков (кредиты и депозиты), процент инфляции. Для более глубокого анализа и для долгосрочных проектов рекомендуется принимать во внимание среднюю величину экономического цикла.

Многие подумают, что найти внутреннюю норму доходности самостоятельно, без помощи финансовых аналитиков невозможно. Однако это не так. Для лучшего понимания разделим процесс вычисления IRR на несколько этапов. Далее, в зависимости от срока вложений и исходных данных, выберем подходящий способ. А начнем с формулы.

Формула расчета внутренней нормы рентабельности

Формула ВНД выражается через показатель NPV, который приравнивается к нулю:

\[ NPV= \frac{CF0}{(1+IRR)^0} + \frac{CF1}{(1+IRR)^1} + \frac{CF2}{(1+IRR)^2} + \frac{CF3}{(1+IRR)^3} + … + \frac{CFn}{(1+IRR)^n}, где: \]

\( CF0-…CFn \) – денежный поток за каждый год существования проекта;

\( 0-…n \) – номер года.

А теперь приведем эту формулу к общему виду:

\[ \displaystyle\sum_{t=0}^{n} \frac{CFt}{(1+IRR)^t}=0 \]

Расчет IRR вручную довольно затруднителен, поскольку здесь используется метод подбора и функция возведения в степень. Как можно решить это уравнение? Есть три метода.

Способы вычисления ВНД

Рассчитать внутреннюю норму доходности можно любым удобным способом:

- с помощью редактора Excel или Google-таблиц;

- графическим методом;

- с помощью онлайн-калькулятора.

Последний метод, безусловно, является путем наименьшего сопротивления при отсутствии времени и навыков использования функций электронных таблиц и построения графиков. Достаточно лишь корректно указать исходные параметры. А мы остановимся на двух первых методах.

Как рассчитать ВНД в Excel

Для определения ВНД инвестиционного проекта в Excel используется функция ВСД (внутренняя ставка доходности).

С помощью этой функции величина денежного потока корректируется с учетом ставки дисконта.

Скорректированный денежный поток определяется так:

\[ DACF=CF*(1+r), где: \]

\( CF \) – денежный поток;

\( r \) – ставка дисконтирования.

При этом обязательно должны быть соблюдены условия:

-

в диапазоне значений DACF должна быть хотя бы одна положительная и одна отрицательная величина;

- значения располагаются строго в хронологическом порядке;

- пустые ячейки в расчете не участвуют;

- при регулярных поступлениях денежных средств ВНД всегда имеет одно значение.

Ставка дисконтирования – 12%

| Денежные потоки: | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ИТОГО | |

|---|---|---|---|---|---|---|---|---|---|---|

| Поступления | 0,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 19208,00 | 26891,20 | 37647,68 | 52706,75 | 171973,63 |

| Расходы | 62500,00 | 0,00 | 0,00 | 0,00 | 0,00 | 3000,00 | 0,00 | 0,00 | 0,00 | 3000,00 |

| Денежный поток | -62500,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 16208,00 | 26891,20 | 37647,68 | 52706,75 | 168973,63 |

| Денежный поток нарастающим итогом | -62500,00 | -57500,00 | -50500,00 | -40700,00 | -26980,00 | -10772,00 | 16119,20 | 53766,88 | 106473,63 | X |

| Номер года | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| Дисконтированный денежный поток | -62500,00 | 4464,29 | 5580,36 | 6975,45 | 8719,31 | 9196,85 | 13623,92 | 17029,90 | 21287,37 | 86877,44 |

| Скорректированный денежный поток | -70000,00 | 5600,00 | 7840,00 | 10976,00 | 15366,40 | 18152,96 | 30118,14 | 42165,40 | 59031,56 | |

| Маржа безопасности | -58035,71 | -52455,36 | -45479,91 | -36760,60 | -27563,75 | -13939,83 | 3090,07 | 24377,44 | ||

| Срок окупаемости, лет | 7 | |||||||||

| Чистая приведенная стоимость (NPV), USD | 24377.44 | |||||||||

| Внутренняя норма доходности (IRR), % | 19% |

Графический метод определения IRR

Если подставлять в формулу расчета NPV различные значения r, то мы получим график зависимости чистой приведенной стоимости от ставки дисконта. Пересечение кривой NPV с осью Х будет являться значением IRR.

На графике определена внутренняя норма доходности проектов А и Б:

Расчет внутренней нормы доходности в Excel для несистематических поступлений

При нерегулярных поступлениях денег функция ВСД не работает, поскольку ставка дисконта для каждого периода будет изменяться. Для несистематических поступлений расчет ВНД инвестиционного проекта выполняется с использованием функции ЧИСТВНДОХ:

Анализ полученных данных (нормы и правила IRR)

Нормативного значения показателя не существует. Но есть некоторые правила, на которые необходимо ориентироваться:

- ВНД показывает доходность инвестиций. Следовательно, чем выше значение этого индикатора, тем большую прибыль принесет проект.

- Кроме того, IRR показывает максимальную стоимость капитала, необходимую для того, чтобы вложения не принесли убытков.

Критическим значением ВНД является так называемая альтернативная стоимость капитала. Это доходность, которая может быть получена от инвестиций в альтернативные проекты.

Но, как вы понимаете, альтернативная стоимость капитала – величина довольно абстрактная. Поэтому для упрощения расчетов в российских компаниях в качестве критического значения IRR применяется ставка дисконтирования.

Таким образом, при значении IRR, равным ставке дисконтирования, показатель NPV равен нулю.

Пример анализа IRR российских компаний (таблица)

| Наименование компании (проекта) | Ставка дисконтирования, % | IRR, % | Выводы |

|---|---|---|---|

| Альфа | 11 | 11 | Инвестиции окупятся, но прибыли не принесут |

| Бета | 10 | 14 | Проект принесет прибыль |

| Гамма | 12 | 9 | Проект является убыточным |

Как пользоваться показателем IRR для оценки инвестиционных проектов

Внутренняя норма доходности используется не только для анализа инвестиций в бизнес. Рассмотрим примеры для частного инвестора, приобретающего активы на фондовом рынке:

- IRR денежных потоков держателя облигации показывает доходность инвестиций к моменту погашения ценной бумаги;

- IRR, рассчитанная исходя из доходов и издержек акционера, является показателем доходности акции в долгосрочном периоде.

Понятно, что по акциям невозможно предугадать размер дивидендов. Но можно использовать статистические данные за предыдущие периоды. Этот метод анализа не подходит для ценных бумаг с высокой волатильностью.

Показатель IRR можно сравнивать не только со ставкой дисконтирования. Если инвестор планирует использовать заемные средства, можно сопоставить значение IRR со ставками по банковским депозитам. Также следует сравнить внутреннюю и ожидаемую норму доходности – это позволит принять решение об использовании финансового рычага.

Достоинства и недостатки метода IRR

Преимущества использования метода:

- Позволяет рассчитать срок окупаемости инвестиций.

- Показывает максимальный размер издержек при вложениях.

- IRR можно использовать для сравнительного анализа различных проектов, даже если они отличаются по срокам и регулярности денежных поступлений.

- Внутренняя норма доходности нужна для определения маржи безопасности проекта при возможном повышении ключевой ставки ЦБ.

Например, IRR проекта, равная 9% при ставке рефинансирования 7,5%, оставляет некий запас в 1,5% до момента, когда инвестиции станут убыточными. Если Центробанк повысит ключевую ставку до 8%, этот запас сократится до 1%. Следовательно, нужно будет предпринимать определенные действия: бросить больше средств на погашение займов, искать новые рынки сбыта и т.д.

Недостатки метода:

- Метод неприменим к проектам, где нет отрицательных значений денежных потоков.

- Сложно спрогнозировать поступления денежных средств в долгосрочном периоде.

- Поскольку алгоритм вычисления IRR основан на методе подбора, результат может быть неточным.

Модифицированная внутренняя норма доходности (MIRR)

MIRR – это ВНД, скорректированная с учетом реинвестирования полученной прибыли. Например, дивиденды или купонный доход можно реинвестировать, а полученную прибыль использовать на развитие проекта.

Формула расчета MIRR достаточно сложна, поэтому мы разберем алгоритм расчета по шагам:

- Дисконтируем входящие денежные потоки на момент завершения проекта. В качестве ставки дисконтирования обычно используется WACC (средневзвешенная стоимость капитала).

- Дисконтируем оттоки денежных средств на начало проекта. Здесь применяется ставка дисконта, рассчитанная с учетом инфляции и процента риска.

- Рассчитываем MIRR. Формула выглядит так:

\[ MIRR= \sqrt[N-1]{\frac{ \displaystyle\sum_{n=1}^{N}CF+(1+WACC)^{N-n}}{ \begin{vmatrix} \displaystyle\sum_{n=1}^{N} \frac{CF^-}{(1+r)^{n-1}} \end{vmatrix}}-1},где \]

\( N \) – количество периодов (лет) проекта.

Расчет модифицированной внутренней нормы доходности в Excel

В редакторе Excel для вычисления MIRR используется функция МВСД:

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Модифицированный метод минимизирует погрешности, возникающие по причине нерегулярных реинвестиций. А классический метод расчета ВНД предполагает регулярный приток и отток денежных средств.

MIRR учитывает две ставки: WACC для учета поступлений и r – для расходов. Это позволяет соотнести прирост стоимости капитала с издержками, скорректированными с учетом инфляции и рисков, присущих проекту.

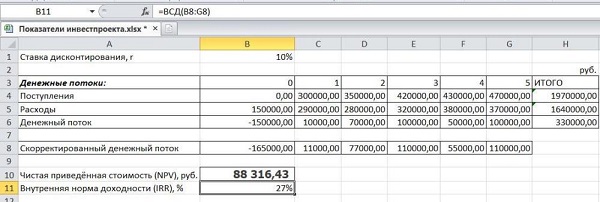

Пример расчета IRR

Рассчитаем внутреннюю норму доходности для проекта на 5 лет.

Исходные данные:

- сумма первоначальных инвестиций – 150000,00 руб.;

- ставка дисконтирования – 10%.

IRR рассчитаем при помощи функции ВСД, взяв диапазон ячеек, содержащих данные о скорректированных денежных потоках. Эти значения получены путем умножения суммы чистого денежного потока на ставку дисконта, увеличенную на 1, или на 100%. Например:

- доходы за 1 год – 300000,00 руб.;

- расходы за 1 год – 290000,00 руб.;

- денежный поток – 10000,00 руб. (300000-290000);

- скорректированный денежный поток – 11000,00 (10000*110%).

А для расчета NPV используем функцию ЧПС:

\[ B10=ЧПС(B1;B8:G8) \]

Как видите, ВНД почти в три раза превышает ставку дисконтирования. Следовательно, проект является прибыльным.

Примеры применения ВНД

Пример 1. Здесь мы используем данные из расчетов, приведенных выше, и сократим срок проекта до трех лет. Тогда ВНД будет равна 8%. Как можно интерпретировать полученный результат:

- ВНД меньше ставки дисконтирования. Показатель NPV имеет отрицательное значение;

- ВНД едва превышает ключевую ставку ЦБ;

- полученное значение ниже средней ставки по кредитам для юридических лиц, которая составляет 9,41% для займов свыше одного года (данные взяты из статистического бюллетеня Центробанка по состоянию на август 2021 г.).

Как нетрудно заметить, внутренняя норма доходности инвестиционного проекта зависит от его длительности. Из расчета выше мы видим, что через 5 лет проект полностью окупается, а 3 года – недостаточный срок.

ВНД также используется для понимания целесообразности использования заемных средств. Вот простой пример из жизни.

Пример 2. Исходные данные:

- стоимость объекта недвижимости – 10 млн руб.;

- ставка по ипотеке для физических лиц – 8%;

- свободные средства инвестора – 5 млн руб.;

- ожидаемая сумма арендной платы за 3 года – 900 тыс. руб.;

- расходы на текущий ремонт и уплату налогов за 3 года – 350 тыс. руб.;

- средний уровень инфляции, который принимается в качестве ставки дисконта, – 4,5%.

Если предположить, что через 3 года гражданин решит продать эту недвижимость и стоить она будет столько же – 5 млн руб., то внутренняя норма доходности составит 4%. Расчет выполнен с применением функции ВСД в Excel.

Таким образом, доходность инвестиций можно охарактеризовать так:

- ниже уровня инфляции;

- ниже ставок по займам;

- ниже ключевой ставки ЦБ.

Как мы помним, под ВНД следует понимать доходность на момент окупаемости вложений. Соответственно, за 3 года инвестиции в недвижимость себя не оправдают.

Следовательно, у инвестора есть два варианта:

- не продавать объект через 3 года, а подождать, когда вложения окупятся;

- не вкладывать свободные средства в недвижимость, а положить их на депозит или приобрести другие активы, например, ценные бумаги.

Заключение

Внутренняя норма доходности представляет собой процентную ставку, при которой чистая приведенная стоимость проекта равна нулю. Иными словами, ВНД (или IRR) – это доходность на тот момент, когда входящие денежные потоки покрывают расходы.

ВНД используется для расчета срока окупаемости различных видов инвестиций, а также в целях определения уровня рентабельности с учетом привлечения заемного капитала.

Метод IRR имеет свои особенности. В частности, при отсутствии отрицательных денежных потоков расчет невозможен. Кроме того, при нерегулярных поступлениях денег, а также при реинвестировании прибыли применяются модификации метода.

IRR должна превышать ставку дисконтирования и ставку по кредитам. В противном случае проект не является рентабельным.