В этой статье мы поговорим о методах оценки эффективности инвестиционных проектов — индекс доходности. Это полезно если есть несколько проектов и надо выбрать один из них. Рассказываем, как это сделать при помощи PI индекса.

Индекс доходности это

Доходность или рентабельность служат для контроля и анализа финансовой деятельности компании.

Но начнём мы не с него, а с другого слова, не менее загадочного — эффективность. Мы часто используем это слово в жизни: эффективный менеджер, эффективный руководитель, эффективный продавец и т.д. Но что же понимается под всеми этими словосочетаниями?

Давайте представим такую ситуацию: вам надо убрать огромный камень с места будущего строительства. Для этого вы наняли бригаду специалистов. Они убрали камень за неделю.

Какая это работа? Эффективная? Невозможно ответить, потому что надо сравнить с чем-то.

Другая бригада специалистов привезла экскаватор и убрала этот камень всего за 4 часа. Вдобавок к этому распилила его на части и увезла далеко от места стройки.

А теперь можете сравнить? Чья работа эффективнее? Ну конечно же второй бригады.

Таким образом эффективность — это достижение максимального результата с минимальными усилиями.

К усилиям мы здесь относим — материальные, моральные, физические и временные затраты. Каждый из этих ресурсов очень важен. Поэтому мы делаем вывод:

Эффективность имеет смысл только в приложении к чему-либо: к труду, к скорости, к материалам и так далее.

Рентабельность — это такой же показатель эффективности, но в деньгах. Поэтому рентабельность также не имеет никакого смысла без приложения к чему-либо.

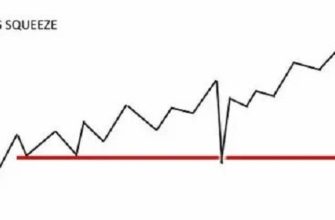

PI можно использовать для грейдирования разных проектов. С помощью ПИ инвесторы могут количественно оценить стоимость в каждой инвестиционной единицы.

Рентабельность собственного капитала (ROE) – что показывает, как повысить

Как найти индекс доходности

В литературе индекс доходности чаше всего обозначается аббревиатурой PI (от анг. profitability index). Индекс рентабельности представляет собой соотношение между затратами и выгодой конкретного проекта. Чтобы его определить нужно текущую стоимость ожидаемых денежных потоков разделить на первоначальную сумму, вложенную в проект. Если pi проекта будет хотя бы выше единицы, он считается экономически более привлекательным. Проекты при доходности меньше единицы даже рассматривать для вложения не стоит.

Таким образом, индексом рентабельности называют особый метод оценки эффективности инвестиций. И его применяют по отношению к возможным затратам денежных средств. Если проще, то с помощью этого метода можно определить прибыльность проекта, разделив прогнозируемый приток денег на прогнозируемой отток.

ПИ используется для сравнения финансовой привлекательности проектов. При этом очень важно учитывать, что коэффициент прибыльности не учитывает масштаб проекта. Поэтому, проекты с большими денежными потоками могут привести к более низкому расчёту коэффициента рентабельности, потому что их норма прибыли в принципе не может быть высокая.

Если вам нужно рассчитать рентабельность, сразу вспоминайте формулу:

в числителе всегда стоит прибыль, а в знаменателе — то, к чему прилагается эта рентабельность.

К чему мы чаще всего прилагаем это понятие:

1. Рентабельность инвестиций pi = прибыль / инвестицию

2. Рентабельность продаж = прибыль / на объём продаж

3. Рентабельность собственного капитала = прибыль / на размер собственного капитала

Pi формула

Чтобы рассчитать индекс рентабельности, нужно воспользоваться специальной формулой. Мы представим вам самое простое соотношение, которое всё равно позволит рассчитать индекс доходности.

PI = PV прогнозируемых денежных потоков/Требуемые инвестиции

Где:

PV — приведённая стоимость.

Приведенная стоимость прогнозируемых денежных потоков (прибыли) требует проведения дополнительных расчетов, связанных с временной стоимостью денег. Нужно учитывать, что в течение соответствующего периода времени, денежные потоки будут дисконтировать, чтобы будущий приток капитала соответствовал текущему денежному уровню.

Проще говоря, стоимость 100 руб сегодня не равна стоимости 100 руб, полученных через 1 год. Именно поэтому инвестиции в настоящем дают гораздо больше возможностей для заработка благодаря процентам, которые «набегут» со временем.

Требуемые инвестиции — это вложения капитала в проект. Сюда включаются и первоначальные оттоки денежных средств, и все другие затраты, возникающие во время последующей реализации проекта (налоги, затраты на амортизацию и т.п.).

Расчет PI в Excel

Давайте посмотрим, как можно рассчитать индекс рентабельности в Excel. Допустим, мы рассматриваем проект, который требует первоначальных инвестиций в размере 10.000 рублей, а затем даст нам денежный поток в размере 3 000 рублей, 4 000 рублей, 2 000 рублей, 1 500 рублей и 1 800 рублей в следующие пять лет.

Для расчета индекса рентабельности:

Шаг 1: Предположите, какая будет требуемая норма доходности или стоимость капитала для проекта. Допустим, стоимость капитала у нас составляет 10%.

Шаг 2: Рассчитайте текущую стоимость всех прогнозируемых денежных потоков. Вы можете использовать функцию PV() в Excel для этого.

Шаг 3: Возьмите общую стоимость всех прогнозируемых денежных потоков. В нашем примере сумма равна 9677,87.

Шаг 4: Рассчитайте индекс рентабельности следующим образом:

Индекс прибыльности = 9677,87/10 000 = 0,97

Поскольку индекс рентабельности меньше единицы, этот проект не следует принимать.

| Первоначальные вложения | 10000 | |

| Требуемая норма доходности | 10% | |

| Поток наличных денег в год | PV будущих денежных потоков | |

| 1 | 3000 | 2727.27 |

| 2 | 4000 | 3305.79 |

| 3 | 2000 | 1502.63 |

| 4 | 1500 | 1024.52 |

| 6 | 1800 | 1117.66 |

| Всего | 9677.87 | |

| PI | 0.97 |

Пример расчет pi показателя

Давайте рассмотрим расчёт доходности инвестиций на примере. Вы хотите инвестировать деньги и купили дом с целью сдачи его в аренду. Предположим:

- Дом стоит 100.000 руб.

- Арендный платёж составляет 700 руб. в месяц.

Рассчитаем рентабельность вашей инвестиции.

Ваша прибыль от аренды дома за год составит 700×12 месяцев = 8.400 руб.

Размер инвестиций — 100.000 руб.

Рентабельность инвестиций = (8.400 / 100.000) X 100

В процентах у нас получилось 8,4%

Это означает, что ваша инвестиция будет работать и будет приносить прибыль в размере 8,4% в год.

Это расчетный показатель, и не факт, что это подтвердится в реальности. Но этот расчёт позволяет вам сравнить эту инвестицию в недвижимость с другими вариантами вложений.

Норма доходности дисконтированных затрат

Внутренняя норма доходности (IRR) — это показатель, который используется в финансовом анализе для оценки рентабельности потенциальных инвестиций. IRR — это также индекс дисконтирования. Он приравнивает NPV (чистую приведенную стоимость) всех денежных потоков к нулю при выполнении анализа дисконтированных денежных потоков.

Также окупаемость можно рассчитать, суммировав все дисконтированные денежные потоки, то есть доходы от инвестиций, а потом поделив эту сумму на дисконтированные расходы. В результате у нас получится дисконтированный индекс доходности.

Сравнение npv, irr, pi

Индекс рентабельности (PI) и чистая приведенная стоимость (NPV) — это два тесно связанных показателя.

| Если коэффициент PI > 1, то NPV будет положительным. Если коэффициент PI <1, то NPV будет отрицательным. |

|---|

Основное различие между ними заключается в том, что индекс рентабельности отражает «относительную» меру стоимости, тогда как чистая приведенная стоимость (NPV) представляет собой «абсолютную» меру стоимости.

С учетом сказанного, для целей представления преимуществ проекта или капитальных вложений в расчете на доллар первоначальных инвестиций индекс прибыльности является более практичным, поскольку он стандартизирован.

Таким образом, показатель PI можно использовать для сравнения различных проектов. Напротив, сравнение NPV между проектами не всегда является функциональным (т. е. нестандартизированным показателем).

IRR является единым для инвестиций различных типов и, как таковой, может использоваться для ранжирования нескольких потенциальных инвестиций или проектов на относительно равной основе. В целом, при сравнении вариантов вложения инвестиций со схожими характеристиками, считаться лучшими будут те, у которых самый высокий IRR.