- Что показывает ROE

- Как рассчитать ROE

- По балансу

- МСФО

- Формула Дюпона для расчета ROE

- Как использовать коэффициент рентабельности собственного капитала

- Где найти рассчитанный коэффициент ROE

- Интерпретация значений ROE

- Норматив ROE

- Аналоги ROE

- Преимущества и недостатки мультипликатора ROE

- Примеры расчета ROE

- Примеры использования ROE

- Вывод

Рентабельность собственного капитала – это интегративный показатель производительности и эффективности компании, который определяет соотношение объема чистой прибыли и собственного капитала предприятия. Мультипликатор обозначается аббревиатурой ROE: Return on Equity, что в переводе с английского буквально означает «доход», или «возврат капитала».

Что показывает ROE

Данный финансовый индикатор является важнейшим для владельцев бизнеса или частных инвесторов. Он наглядно показывает, насколько эффективно используются средства, вложенные в компанию.

Руководству предприятия следует регулярно просчитывать значение ROE, отслеживая его динамику. Это дает понимание, насколько целесообразно дальше развивать бизнес, и каковы перспективы дальнейшего расширения в выбранной отрасли.

Будущие акционеры также опираются на показания ROE, чтобы оценить будущую дивидендную доходность и степень привлекательности финансовых вложений в объект.

Как рассчитать ROE

Коэффициент рассчитывается как процентное отношение чистой прибыли эмитента (ЧП) к величине собственных средств (СК). Формула рентабельности собственного капитала выглядит следующим образом:

\[ ROE = ЧП / СК \ х \ 100 \ \% \]

По балансу

Для определения ROE величину чистой прибыли берем из Отчета о прибылях и убытках, а собственных средств – из пассива Баланса организации.

Для большей точности в формулу расчета по балансу подставляем среднюю арифметическую собственного капитала за расчетный период (чаще всего – это один год). Для этого к величине на начало периода (СК0) прибавляем данные на конец периода (СК1) и делим пополам:

\[ ROE = ЧП / ((СК0 + СК1)/2) \]

Для расчетного периода меньше года используем формулу с сопоставимыми годовыми данными:

\[ ROE = ЧП х (365/КД) / ((СК0 + СК1)/2), где \]

\( КД \) – количество дней в расчетном периоде.

Глядя на расчеты, становится ясно, как повысить рентабельность собственного капитала. В первую очередь можно уменьшить его величину, сохраняя эффективность работы предприятия на прежнем уровне. Также очевидно, что повышению коэффициента ROE будут способствовать мероприятия по оптимизации расходов и наращиванию доходов.

МСФО

Согласно международной системе финансовой отчетности, используем для расчета ROE следующие данные:

\[ ROE = NI / SE, где: \]

\( NI \) – Net income after tax (в пер. с английского – «чистая прибыль после налогообложения»);

\( SE \) – Shareholder’s equity (в пер. с английского – «собственный капитал», буквально – «акции акционера»).

Формула Дюпона для расчета ROE

Формула Дюпона чаще используется экспертными участниками рынка, т.к. позволяет более тщательно проанализировать значение мультипликатора ROE, разбивая его на 3 составляющих:

1) Рентабельность чистой прибыли

\[ (РЧП) = ЧП / Выр, где \ Выр – выручка; \]

2) Оборачиваемость активов

\[ (ОбА) = Выр / А, где \ А – величина \ активов; \]

3) Финансовый рычаг

\[ (ФР)^* = А / СК. \]

* В международной финансовой отчетности – leverage (в переводе с англ. – рычаг).

Рассчитываем рентабельность собственного капитала по формуле, перемножая вышеперечисленные показатели:

\[ ROE = РЧП \ х \ ОбА \ х \ ФЛ \]

Как использовать коэффициент рентабельности собственного капитала

Коэффициент рентабельности собственного капитала компании – отличный инструмент для прогнозирования. Сравните ROE с альтернативными вариантами вложения средств:

- банковские депозиты;

- облигации федерального займа;

- акции других компаний;

- а также другие низко- и среднерисковые проекты.

Тогда станет понятно, насколько выгоднее выбранный инвестиционный объект.

Если коэффициент ROE ниже средней ставки по депозитам или будущей доходности по приобретаемым ценным бумагам, то, следовательно, лучше выбрать другие варианты. А чем больше показатель ROE, тем большую доходность принесут вложенные средства.

Умножив ROE на коэффициент выплаты дивидендов, можно получить будущую доходность дивидендных выплат по ценным бумагам на предстоящий период.

Где найти рассчитанный коэффициент ROE

Коэффициент рентабельности собственного капитала находится в разделе финансовых индикаторов ценной бумаги вместе с коэффициентами рентабельности активов ROA и инвестиций ROI.

Интерпретация значений ROE

Говоря простым языком, ROE дает понять, сколько денег приносит каждый рубль собственных средств компании, направленный на развитие ее деятельности.

Например, если рассчитанное значение коэффициента = 15%, это значит, на каждый рубль собственного капитала компания получает 15 копеек прибыли.

Если показатель принимает отрицательное значение, то не следует вкладывать средства в выбранный проект. Если же, наоборот, величина слишком большая, это свидетельствует о нестабильном финансовом положении компании. Согласно формуле Дюпона, высокий ROE может свидетельствовать о слишком большом финансовом рычаге – избыточной доле заемных средств в противовес собственным. Лучше дождаться более спокойного периода в очередном цикле жизнедеятельности компании либо выбрать другой объект для инвестирования.

Также полезно сравнить значение ROE анализируемой компании со средними значениями по отрасли. Если величина показателя намного выше, следует тщательно проанализировать текущий баланс предприятия, скорее всего там обнаружатся большие объемы нерациональных расходов или долгов.

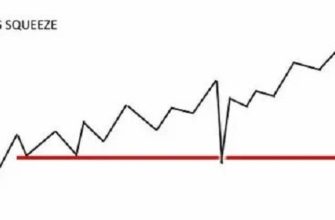

Стабильно растущая величина ROE характеризует руководство компанией как эффективно использующее собственные средства для развития бизнеса, осуществляя выгодные инвестиционные проекты. Это означает, что компания увеличивает прибыль, не нуждаясь в большом объеме финансирования. Если же рентабельность собственного капитала снизилась – это говорит о том, что, вероятно, свободные средства предприятия реинвестируются в непродуктивные активы.

Норматив ROE

У западных компаний (Великобритания, Штаты) нормативное значение рентабельности собственного капитала в среднем колеблется около 12%. Для российской экономики, а также развивающихся стран, где инфляция постоянно растет, эта величина должна быть выше – до 20% и больше.

Существуют отдельные нормативы по различным секторам рынка. Например, в автомобильной промышленности средний ROE в 2021 году составляет 12,5%, а в сфере коммунального обслуживания – около 6%. В любом случае компания должна стремиться к среднеотраслевому значению мультипликатора и выше.

Аналоги ROE

Есть похожий на ROE показатель – «рентабельность активов». Он более обширный. Поэтому, если вам нужно оценить эффективность собственного капитала отдельно от остальных средств, то используйте Рентабельность собственного капитала.

\[ RA = ЧП / А, где А – \ полная \ сумма \ всех \ активов \ компании. \]

При этом рентабельность собственного капитала всегда меньше рентабельности активов.

Преимущества и недостатки мультипликатора ROE

В расчете коэффициента используется величина только собственных средств фирмы, благодаря чему получаем более качественную оценку рентабельности бизнеса.

Но следует иметь в виду, что этот показатель является довольно нестабильным. Он зависит от главных факторов финансового состояния компании и ежегодно изменяется. Поэтому для достоверной оценки перспективности ее ценных бумаг следует проводить основательный анализ исторических данных, чтобы построить справедливый прогноз в плановом периоде.

Примеры расчета ROE

Данные финансовой отчетности вымышленной компании «Электровелосипед-2000» в динамике:

| Период | 31.12.2016 | 31.12.2017 | 31.12.2018 | 31.12.2019 | 31.12.2020 |

Баланс (пассивы)

| Раздел III. Собственный капитал | |||||

|---|---|---|---|---|---|

| Итого: | 10160 | 11630 | 12340 | 17960 | 18090 |

Отчет о финансовых результатах

| Чистая прибыль | 2490 | 3130 | 4270 | 4340 | 4410 |

Рентабельность собственного капитала (%)

| ROE | 28,72 | 35,62 | 28,64 | 24,46 |

В 2017 и 2018 году прибыль и величина собственного капитала компании увеличивались, и мультипликатор ROE рос вслед за ними. Затем пассивы в 2019 году выросли на 45%, а прибыль осталась на прежнем уровне, из-за этого рентабельность собственного капитала снизилась, что свидетельствует о неэффективном управлении активами предприятия.

Примеры использования ROE

Допустим, вы – частный инвестор, и решили приобрести на свой брокерский счет акции компании, работающей в отрасли машиностроения. Выбор пал на фирму А и фирму Б, которые получают одинаковую прибыль, но имеют разные мощности производства и количество выпускаемых единиц техники.

Фирма А – гигант рынка с внушительным количеством собственных средств, с конвейера сходят 50 000 машин за отчетный период. Фирма Б – маленький заводик, выпускающий в 5 раз меньше машин – всего 10 000. При этом показатели чистой прибыли – равные.

Сравнение этих компаний по показателю Рентабельности собственного капитала покажет нам полную картину. У небольшого производства расчетный коэффициент будет намного больше, значит его мощности окупаются быстрее. Поэтому в перспективе акции фирмы Б оказываются гораздо выгоднее.

Вывод

По своей сути, рентабельность собственного капитала отражает величину процентной ставки, под которую в компании работают средства инвесторов, поэтому ее значение целесообразно использовать для принятия решений о покупке ценных бумаг.

Но не стоит сравнивать между собой ROE компаний из разных отраслей. Например, IT-компаниям не требуется большое количество активов для генерации высокой прибыли, а ресурсодобывающие предприятия владеют огромными мощностями основных средств.

Поэтому для максимально полноценного анализа следует рассматривать значения мультипликатора в динамике, а также в сочетании с другими финансовыми индикаторами.