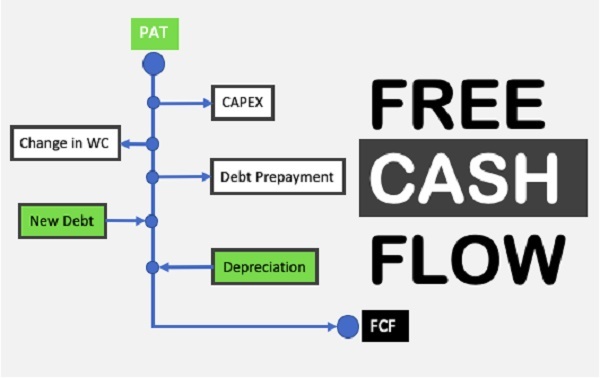

Свободный денежный поток – это средства, остающиеся в распоряжении компании после инвестиций и погашения всех обязательств. Не следует путать свободный и чистый денежный поток – это два совершенно разных понятия. Чистый денежный поток (о нем рассказано в одноименной статье) – это просто разница между доходами и расходами, а свободный – это то, что остается после расходов на приобретение и модернизацию активов. Такие расходы, как мы помним, называются CAPEX, и о них тоже есть отдельная статья.

А сегодня мы поговорим о том, для чего нужен расчет свободного денежного потока, как используется данный показатель на практике, и разберем практический пример.

Что такое свободный денежный поток

Итак, свободный денежный поток (или free cash flow) – это средства, остающиеся после выплат:

- по текущим операциям;

- налогов;

- процентов;

- CAPEX.

Начнем с того, что есть отчетность бухгалтерская, где указана чистая прибыль. А есть управленческие отчеты, где под прибылью подразумеваются именно деньги. То, что налогооблагаемая или нераспределенная прибыль в отчетности и деньги – это не одно и то же, известно каждому финансисту. Тем не менее я об этом напоминаю, чтобы понять, каким образом, не имея доступа к управленческой (внутренней) отчетности компании, вычислить такой важный для инвестора показатель, как free cash flow, который для удобства мы будем обозначать аббревиатурой FCF. Сделать это можно если имеется отчет о движении денежных средств, который входит в комплект обязательной бухгалтерской отчетности для крупных компаний.

Для чего необходим этот показатель

Есть один важный момент: свободный денежный поток частично расходуется на погашение обязательств по кредитам и займам. То есть, одними из лиц, заинтересованных в его расчете, являются банки, предоставляющие ссуды компаниям.

Такие ссуды чаще всего выдаются с целью пополнения оборотных средств. Рассчитав значение FCF, которое, кстати, может быть и отрицательным, специалист банка принимает решение о лимите выдаваемого кредита.

Далее, из свободных денег выплачиваются доходы акционерам. Так что инвесторы – это вторая категория лиц, заинтересованных в анализе свободного денежного потока.

Ну и, наконец, собственники бизнеса также желают знать, сколько денег останется после всех вышеозначенных выплат и как можно использовать эти средства, чтобы они приносили доход.

Есть две формулы для вычисления free cash flow, которые применяются в зависимости от категории заинтересованных лиц. Рассмотрим каждый вид FCF в отдельности.

Виды FCF

Начнем с нужд компании. Предположим, руководство произвело основные выплаты: погасило задолженность перед бюджетом, поставщиками, сотрудниками. Далее нужно посчитать, сколько денег остается на выплату ссуд и доходов акционерам. Для этого используется формула free cash flow to firm.

Free Cash Flow to Firm (FCFF)

Упрощенная формула расчета свободного денежного потока такая:

\[ FCFF = CFO – CAPEX, где: \]

\( CFO \) – ЧДП от текущих операций;

\( CAPEX \) – капитальные затраты.

Существует и более сложный алгоритм вычислений, который учитывает инвестиции и проценты по кредитам к выплате за минусом налога на прибыль. Это делается для того, чтобы понять, какая величина FCFF была бы при отсутствии финансирования извне.

\[ FCFF = CFO – CAPEX + CFI – ПР + ПР * t, где \]

\( CFI \) – ЧДП от инвестиций;

\( ПР \) – проценты к уплате;

\( t \) –ставка налога на прибыль.

Далее рассмотрим формулу свободного денежного потока (FCF) для акционеров.

Free Cash Flow to Equity (FCFE)

\[ FCFE = FCFO – CAPEX + ЗП – ЗВ, где: \]

\( ЗП \) – полученные займы;

\( ЗВ \) – возвращенные займы.

Таким образом, акционерам интересна сумма свободных денег без конкретизации по источникам – дивиденды можно выплачивать как из собственных средств, так и из заемных.

Рассмотрим простую финансовую модель для этой формулы.

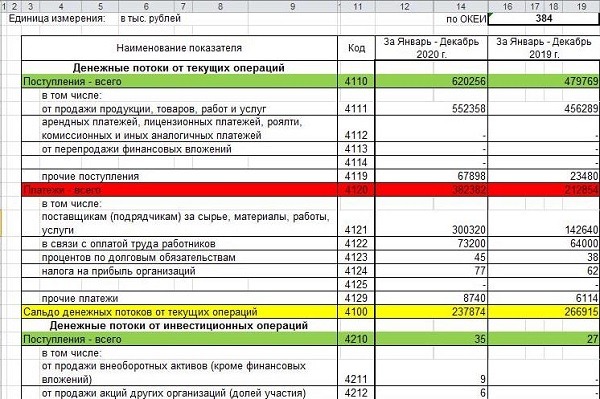

Все исходные данные можно взять из отчета о ДДС.

CAPEX=17 тыс. руб.

Полученные кредиты составляют 2 млн. руб., погашения займов в отчетном периоде не было.

FCFE = 237874 – 17 + 2000 = 239857 тыс. руб.

Из этой суммы будут выплачены доходы акционерам. Чтобы понять, достаточно ли средств для выплаты дохода вам как инвестору, следует вычислить значение, пропорциональное вашей доле в уставном капитале.

Методы расчета Free Cash Flow

FCF можно рассчитывать как в целях анализа текущей деятельности, так и для прогнозов. Разумеется, текущая деятельность подразумевает то, что происходит в этом отчетном периоде, а все показатели рассчитываются по итогам прошлых лет, поскольку отчет о движении ДС и расчет CAPEX составляются по итогам года.

Для разных целей применяются различные методы расчета free cash flow.

- Самый простой метод – это расчет свободного денежного потока (FCF) по первой формуле:

\[ FCF =CFO – CAPEX \]

Этот метод применяется в экспресс-анализе платежеспособности компании и является наиболее распространенным и удобным.

Для получения более точного результата существует еще два метода.

- Скорректированный свободный денежный поток. Формула, приведенная выше, корректируется на величину изменения оборотных активов, налога на прибыль и процентов:

\[ FCF = [EBITDA] – [НПР] – [CAPEX] +/– [NWCC], где: \]

\( EBITDA \) – прибыль без учета налога, процентов и амортизации;

\( НПР \) – налог на прибыль;

\( NWCC \) – изменение в оборотном капитале.

Приведем еще несколько формул для раскрытия компонентов этого расчета:

\[ EBITDA = ЧП + НПР + Пр + А, где: \]

\( ЧП \) – чистая прибыль;

\( А \) – амортизация внеоборотных активов.

\[ NWCC = NWC1 – NWC0, где: \]

\( NWC1, NWC0 \) – чистый оборотный капитал за отчетный и предыдущий периоды.

\[ NWC = ОА – КО, где: \]

\( ОА \) – оборотные активы;

\( КО \) – краткосрочные обязательства.

- Этот метод используется в прогнозных целях. Здесь отличие от второго метода только одно – расчет налога. Но поскольку ставка налога на прибыль в России меняется крайне редко, на мой взгляд, для отечественных компаний этот метод использовать необязательно.

\[ FCF = EBIT * (1 – t) + А – CAPEX – NWCC, где: \]

\( EBIT \)= ЧП + НПР + Пр;

\( t \) – ставка налога на прибыль.

Применение

Итак, свободный денежный поток рассчитывается в целях:

- анализа платежеспособности компании, необходимого для кредиторов и инвесторов;

- прогнозирования величины денежных потоков и их дисконтирования. При прогнозах необходимо учитывать инфляцию. Для этого применяется дисконтирование денежных потоков, о котором рассказано в одноименной статье.

- определения стоимости компании и перспектив ее развития.

Основной задачей FCF является оценка способности предприятия эффективно использовать заемные средства и привлеченные инвестиции, при этом своевременно исполняя все обязательства. Простыми словами, расчет свободного денежного потока нужен для ответа на простой вопрос: способна ли компания, получив кредит, извлечь из этого прибыль, или долговое бремя потянет ее в сторону банкротства.

Примеры расчета FCF

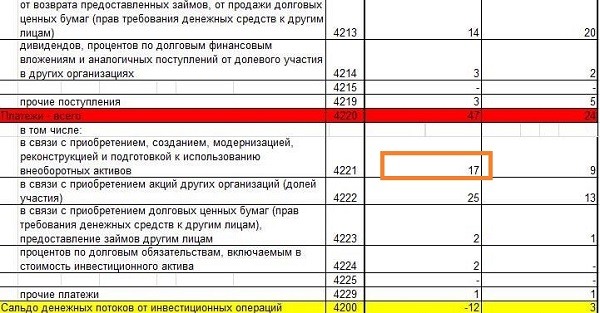

Вычислим свободный денежный поток двумя методами: простым и более сложным, используя формулы и данные баланса и отчета о движении ДС.

Пример 1.

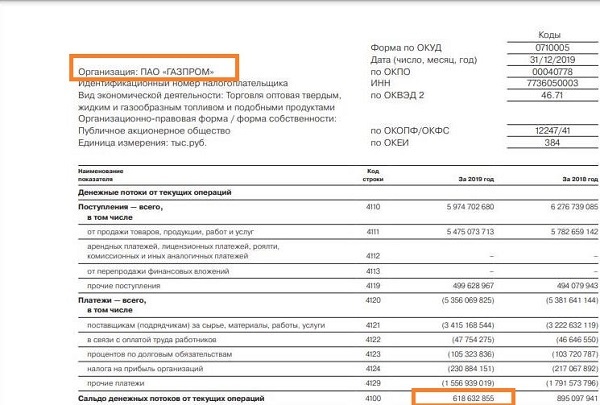

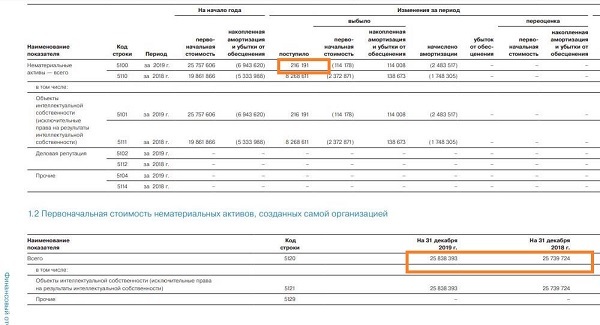

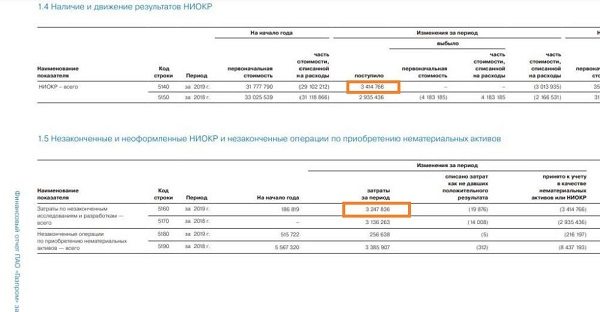

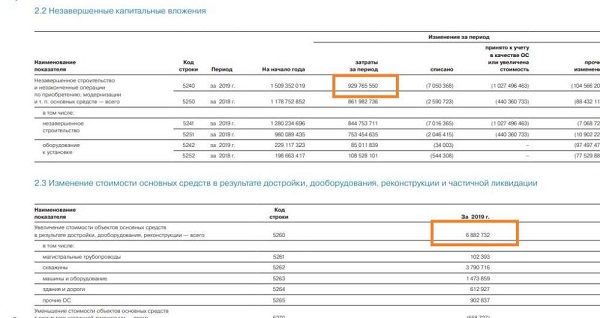

Я приведу несколько скриншотов финансовой отчетности ПАО «ГАЗПРОМ», чтобы было наглядно видно, откуда взяты нужные данные:

CFO = 618632855 тыс. руб.

CAPEX = 216191 + (25838393 –25739724) + 3414766 + 3247836 + 929765550 + 6882732 = 943625744 тыс. руб.

FCF = 618632855 – 943625744 = –324992889 тыс. руб.

Отрицательное значение получилось из-за высоких затрат по незавершенному строительству. Возможно, эта ситуация носит временный характер. Рассчитаем скорректированный FCF в примере 2.

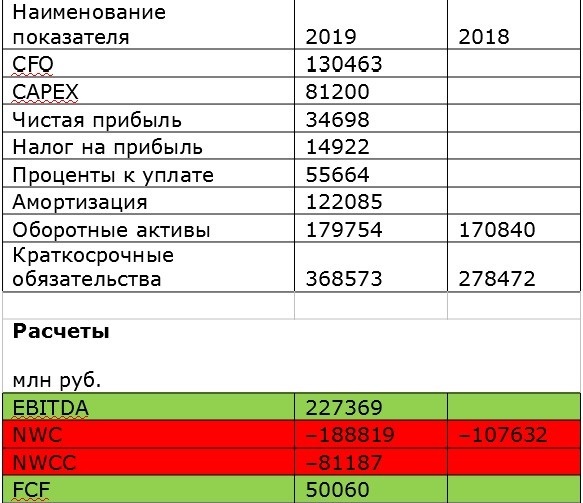

Пример 2.

Мы возьмем то же предприятие, но исходные данные приведем в таблице.

| Наименование показателя | 2019 г. | 2018 г. |

|---|---|---|

| CFO | 618632855 | Х |

| CAPEX | 943625744 | Х |

| Чистая прибыль | 651124114 | Х |

| Налог на прибыль | 187389340 | Х |

| Проценты к уплате | 107234097 | Х |

| Амортизация | 669737902 | Х |

| EBITDA | 1615485453 | Х |

| Оборотные активы | 3424088958 | 3830923087 |

| Краткосрочные обязательства | 2078766034 | 1955540509 |

| NWC | 1345322924 | 1875382578 |

| NWCC | -530059654 | Х |

FCF = 1615485453 – 187389340 – 943625744 – 530059654 = –45589285 тыс. руб.

Как видите, расчет исходя из прибыли дал нам совсем другое значение, но тоже отрицательное. Какой можно сделать вывод?

Все очень просто. Во-первых, в расчете прибыли участвуют доходы от инвестиционной деятельности. Во-вторых, прибыль рассчитывается по отгрузке. И, в-третьих, несмотря на ухудшение всех показателей в 2019 году по сравнению с 2018, чистая прибыль по-прежнему покрывает все текущие обязательства. Немаловажно учитывать, что мы анализируем предприятие, которое является одним из самых котируемых на фондовом рынке. А значит, необходимо принимать во внимание также прирост собственного капитала и текущую стоимость акций.

Для сравнения, скорректированный свободный денежный поток Госкорпорации «Росатом», рассчитанный по такой же формуле и приведенный в финансовой отчетности, в 2019 году составил 328,7 млрд. руб., что на 2,2% выше, чем в 2018 г.

Расчет в Excel

Рассчитаем свободный денежный поток по упрощенной формуле и скорректированный FCF для компании X5 Retail Group за 2019 год, используя редактор Excel.

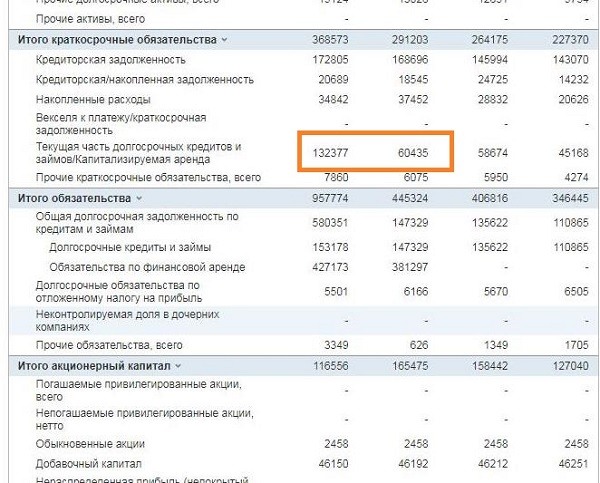

Может показаться странным то, что при падении оборотного капитала свободный денежный поток положителен. На самом деле достаточно проанализировать структуру краткосрочных обязательств:

Как видите, вырос показатель капитализируемой аренды, за счет которого и произошло изменение оборотного капитала в меньшую сторону. Этот показатель корректнее отнести к долгосрочным обязательствам. Если мы исключим его из расчетов, то получится такая картина:

Итак, показатель NWCC (изменение оборотного капитала) принимает положительное значение, а FCF вырос более чем в 2,5 раза. Таким образом, всегда нужно анализировать статьи оборотных средств и краткосрочных обязательств и производить расчеты, учитывая особенности компании: организационно-правовую форму, наличие собственных акций, отрасль и др. Именно для таких целей информация в отчетности представлена в максимально развернутом виде – это входит в компетенцию аудиторов.

В чем разница между свободным денежным потоком и чистой прибылью

Примеры выше наглядно объясняют разницу между свободным денежным потоком и чистой прибылью: FCF складывается только из денежных расходов, прибыль учитывает и неденежные затраты (например, амортизацию). Также при расчете свободного денежного потока принимается во внимание изменение оборотного капитала (ЧОК).

Обращаю ваше внимание, что изменение ЧОК следует учитывать так:

- если оборотный капитал уменьшился – при расчете FCF его вычитают;

- если увеличился – прибавляют.

В некоторых примерах в интернете в формуле приводится только знак минус. Таким образом, если оборотный капитал снизился, а при расчете по правилам математики минус на минус дает плюс – получается неверный результат.

А для чего вообще эта дельта принимается во внимание при расчете свободного денежного потока? Конечно, это показатель косвенный. Тем не менее существенное изменение оборотного капитала говорит об изменении состава дебиторской и кредиторской задолженности, остатка запасов на складе, финансовых вложений. Иными словами, изменение ЧОК показывает, что компания развивается, либо возникают проблемы с исполнением обязательств. Все эти факторы напрямую влияют на объем свободных денежных средств.

Заключение

Подводя итоги, еще раз сформулируем определение free cash flow – эта величина определяет состоятельность компании, количество денег, которыми можно распорядиться на свое усмотрение. В отличие от прибыли, свободный денежный поток учитывает только денежные доходы и расходы.

Все данные для расчета можно взять из бухгалтерской отчетности. Единственная сложность может возникнуть с расчетом CAPEX, т.к. для этого не предусмотрена отчетная форма. Тем не менее крупные компании, интересные инвесторам, как правило, приводят расшифровку капитальных затрат в пояснениях к годовому бухгалтерскому балансу.