Метод Монте Карло используется для решения различных задач, где результат зависит от случайных процессов. В частности, метод широко используется в экономике, инвестиционных прогнозах и инвестиционном анализе, финансовом планировании. Моделирование по методу Монте Карло позволяет вычислить множество значений. Используя эти значения, определяется искомый результат путем вычисления среднего арифметического или диапазон, в котором может находиться нужный результат.

В этой статье мы расскажем, как применяется метод Монте Карло в экономике, личных финансах и инвестировании. С помощью наглядных примеров попытаемся понять, какие задачи можно решать с применением метода Монте Карло.

Что такое метод Монте Карло (ММК)

Итак, метод Монте Карло позволяет рассчитать какую-либо величину (или диапазон значений) с использованием множества случайных величин.

К примеру, бегун способен пробежать дистанцию в 10 км за 50 мин. Означает ли это, что 20 км он пробежит за 1 час 40 минут? Конечно же, нет: человек – не машина. Если 10 км можно пробежать без остановки, то расстояние вдвое больше требует значительных затрат энергии. Так, необходимо замедлиться, чтобы попить воды, завязать шнурки. При сильном учащении пульса – перейти на шаг или легкий бег и т.д.

Таким образом, прогнозирование времени путем простых математических расчетов – способ, который даст весьма неточный результат. Правильнее будет отобрать в случайном порядке результаты забегов нескольких спортсменов (чем больше, тем лучше) такого же пола, примерно того же возраста и уровня подготовки, которые несколько раз бежали дистанции по 20 км, и вычислить среднее арифметическое результатов. Тогда мы получим значение, на которое можно ориентироваться.

Примерно так работает метод Монте Карло простыми словами. С помощью метода можно вычислять риски. Возвращаясь к нашему примеру, подумаем, какова вероятность того, что спортсмен не пробежит 20 км? Причин может быть масса: внезапная травма, сильная усталость, ситуация на дороге и т.д. Это те самые случайные события, определить вероятность которых невозможно, т.к. они все разные по своей природе. Если все же пользоваться какими-то примерными цифрами или диапазонами значений, то, скорее всего, мы получим такой результат, о котором математики говорят: «задача не имеет решений».

Поэтому следует ориентироваться только на имеющиеся данные, полученные в результате коллективных забегов, когда имели место подобные случаи. Выбрав несколько результатов и сопоставив их с количеством бегунов, пробежавших дистанцию успешно, мы получим средний процент риска.

Для прогнозирования рисков, доходности, сроков окупаемости и других финансовых результатов используется метод Монте-Карло-симуляции. Вероятность события определяется так: программа выбирает комбинации случайных значений (например, неблагоприятных исходов) и на основании этого выдает усредненный результат. Для получения более точного значения симуляцию следует повторить несколько раз. Программное обеспечение применяется различное – от знакомого нам всем Excel до узкоспециализированных программных продуктов, используемых финансовыми аналитиками, физиками, программистами, трейдерами и др.

История

Откуда метод получил свое название? В Европе есть маленькое княжество Монако, где одна из территорий названа Монте-Карло. Это такой европейский Лос-Анджелес, где можно окунуться в роскошь и азартные развлечения. От знаменитого казино метод Монте-Карло получил свое имя.

Впервые о методе заговорили в конце 40-х годов прошлого столетия, когда ВВС США начало разработку водородной бомбы. Тогда, с появлением первых ЭВМ, было предложено использовать теорию вероятностей для решения прикладных задач.

Далее, в 1970-х годах, метод получил применение в нейтронной физике для задач, не поддающихся решению традиционными математическими методами. Впоследствии моделирование по методу Монте-Карло распространилось на другие области физики, а также на экономику и вычислительную математику.

Схема метода

Имитационное моделирование по методу Монте-Карло представляет собой определение математического ожидания (среднего значения случайной величины) путем проведения определенного количества симуляций (испытаний).

Предположим, требуется найти математическое ожидание α для случайной величины \( X \):

\( M(X)=α. \)

Классическая формула расчета математического ожидания выглядит так:

\[ M(X)= \sum_{i=1}^{n} x_i*p_i , где: \]

\( x1…n \) – значение величины от 1 до n;

\( p1…n \) – вероятность от 1 до n.

Моделирование методом Монте-Карло выполняется следующим образом: проводится n симуляций (испытаний). В результате получится какое-то количество значений X. Далее определяется их среднее арифметическое, которое и будет приблизительным значением α.

Зачем нужен ММК и где он применяется

Чтобы не углубляться в математические дебри, сформулируем кратко суть метода.

Метод Монте-Карло относится к методам моделирования различных явлений, событий, параметров или процессов, как благоприятных, так и неблагоприятных, с целью определения вероятности их наступления. Для этого генерируется определенное количество случайных величин, отвечающих установленным критериям, а затем на их основе вычисляют приблизительное значение искомой величины.

ММК применяется в следующих областях:

- Физика, химия, биология – для моделирования различных явлений.

- Экономика и финансы – для оценки и прогнозирования инвестиций, расчета доходности финансовых инструментов, сроков окупаемости и др. Метод Монте-Карло широко применяется для оценки рисков;

- Игровая индустрия – для моделирования искусственного интеллекта и др.

- Технология и др. инженерные науки используют метод Монте-Карло в прогнозировании НТП.

- Социология – для изучения общественного мнения (люди, принимающие участие в опросах, отбираются в случайном порядке).

По сути, методу можно найти применение во многих сферах, где необходимы расчеты и прогнозирование.

Входные данные

Данные для получения искомой величины определяются путем стохастической (случайной) выборки. Чтобы было более понятно, приведем простейший пример из компьютерных игр.

Предположим, у нас есть компьютерная игра, в которую мы играли много-много раз. При этом ведется статистика: сыграно 100 игр, из них 30 побед, 70 поражений. Это и будет нашими входными данными. А решение будет таким: вероятность победы – 30%, проигрыша – 70%.

Можно использовать метод Монте-Карло для симуляции инвестиционного портфеля. Предположим, нам нужно получить доходность не менее 10%. Для этого подбираем инструменты с доходностью не меньше этой величины и вычисляем среднее арифметическое. Составляющие портфеля можно варьировать для получения максимальной доходности. Здесь входными данными будут наименование, стоимость и доходность отдельного инструмента, а искомым значением – общая доходность портфеля.

Процесс моделирования методом Монте-Карло

Имитационное моделирование методом Монте-Карло – это автоматизированный процесс, позволяющий рассматривать вероятность наступления различных событий. Каждая смоделированная ситуация является уникальной, что дает возможность оценить целый спектр рисков.

При создании модели все неопределенные факторы заменяются диапазоном возможных значений. К примеру, ни один аналитик, занимающийся оценкой рисков, не может знать, каким будет курс евро через 3-5 лет. Программа позволяет задать диапазон значений на усмотрение специалиста. Разумеется, здесь многое зависит от человека: требуется определенный уровень квалификации.

Далее система распределяет вероятности. Для оценки различных параметров применяются варианты распределения:

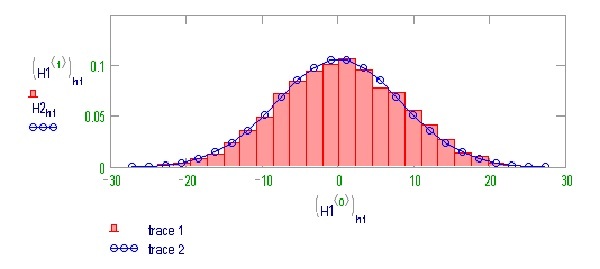

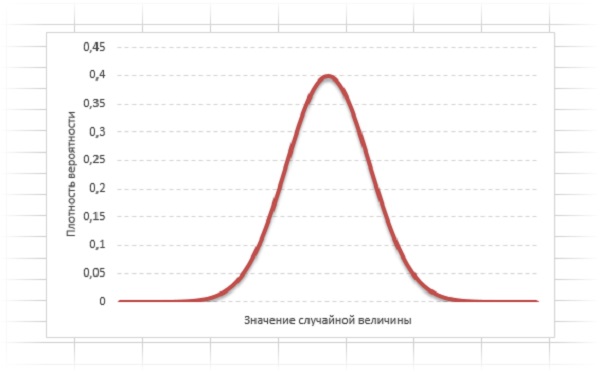

- Нормальное распределение. Кривая нормального распределения или Гауссова кривая, выглядит так:

Значение случайной величины, расположенное посередине, характеризует наиболее высокую вероятность. Для построения кривой используются статистические данные: ожидаемое значение и стандартное отклонение. Такой вариант распределения подойдет, к примеру, для расчета стоимости коммунальных услуг в обозримом будущем.

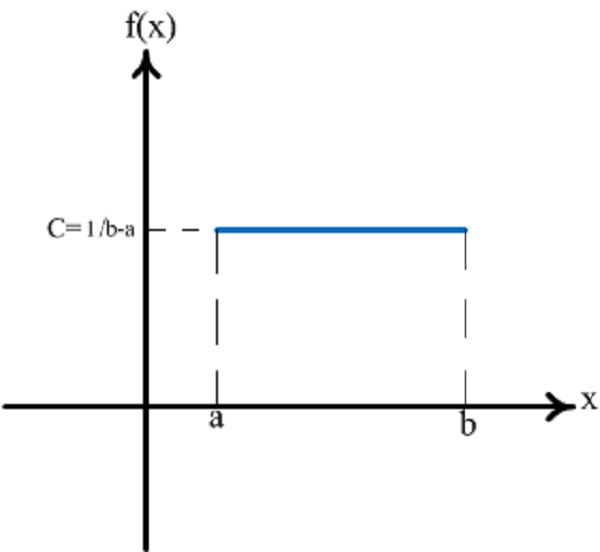

- Равномерное распределение. Все события могут наступить с одинаковой вероятностью, пользователю требуется лишь установить минимум и максимум.

Кривая равномерного распределения имеет вид прямоугольника. На графике a и b – минимальные значения, С – вероятность. Подойдет для расчета условно-постоянных расходов в краткосрочном периоде.

- Логнормальное распределение. Используется для расчета параметров, которые не могут принимать отрицательное значение, но могут расти до бесконечности. Пример: цены на энергоносители. График логнормального распределения выглядит несимметричным.

- Дискретное распределение. Может применяться, к примеру, для компьютерных игр, где вычисляется процент побед и поражений. Пользователю требуется вычислить нужные значения из числа возможных.

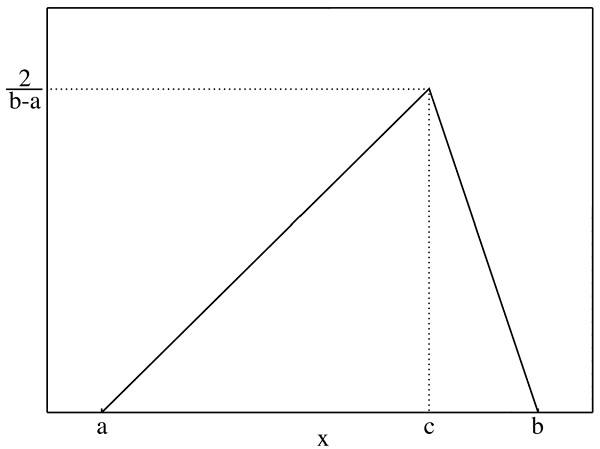

- Треугольное распределение. Определяются точки минимума, максимума и максимальной вероятности. Значения, близкие к точке максимальной вероятности, принимаются в качестве вероятных. Этот вариант применяется для анализа продаж, котировок ценных бумаг, прогноза финансовых результатов по итогам деятельности и др. Треугольное распределение подходит для имитационного моделирования рисков по методу Монте-Карло.

Итак, имитационное моделирование по методу Монте-Карло выполняется многократно. По результатам всех операций делается выборка значений, результаты систематизируются и определяется итоговая вероятность события.

Выходные данные

Выходными или итоговыми данными имитационного моделирования по методу Монте-Карло могут быть числовые значения или проценты. В отдельных случаях значения могут находиться внутри диапазона.

Однако итоги тестирования выражаются не только в цифрах. Возможно также выявление каких-то функций или параметров в модели, которые оказывают наибольшее влияние на результат. К примеру, наибольшее влияние на курс рубля оказывают цены на нефть на мировом рынке.

Сколько имитационных испытаний необходимо выполнить

Количество симуляций зависит от цели исследования. Как уже упоминалось, моделирование повторяется сотни, тысячи, иногда десятки тысяч раз – чем больше испытаний, тем более достоверный результат будет получен на выходе. При наличии программы не возникает проблем в многократном повторении операции.

Преимущества и недостатки метода

Достоинствами ММК являются:

- Простота и универсальность – метод может применяться практически к любому типу данных.

- ММК позволяет учитывать не только определенный тип данных в отдельности, но и взаимосвязи между различными типами данных.

- Метод можно применять там, где не срабатывают привычные методы исследования, основанные на математических расчетах.

Недостатки:

- Иногда требуется проведение большого количества испытаний, что может занять много времени.

- Для выполнения симуляций по методу Монте-Карло в программе необходимо привлекать квалифицированных специалистов.

- Метод не может дать достоверную оценку для событий, характеризующихся очень низкой или очень высокой вероятностью наступления.

Примеры

Перейдем к практическим примерам использования метода Монте-Карло.

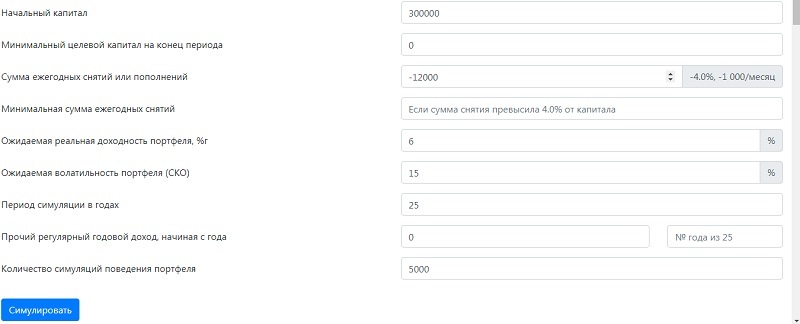

Пример 1. Рассмотрим ситуацию, когда 35-летний человек планирует уйти на пенсию в 60 лет.

Входные данные:

- планируемый ежемесячный размер пенсии – 75 000 руб. (1 000 $ или 29 000 грн.);

- безопасная ставка снятия (SWR) – 4%;

- ожидаемая доходность инвестиционного портфеля – 6%;

- ожидаемая волатильность портфеля – 15%;

- период для симуляции – 25 лет;

- количество симуляций – 5000.

Таким образом, цель – накопить 300000$ (1000х12/0.04). Проверим вероятность этой суммы, используя симулятор. Программа выполнит 125000 симуляций (5000х25 лет).

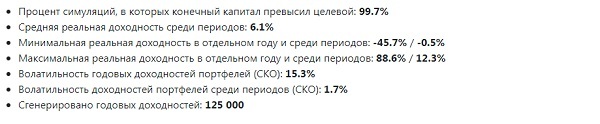

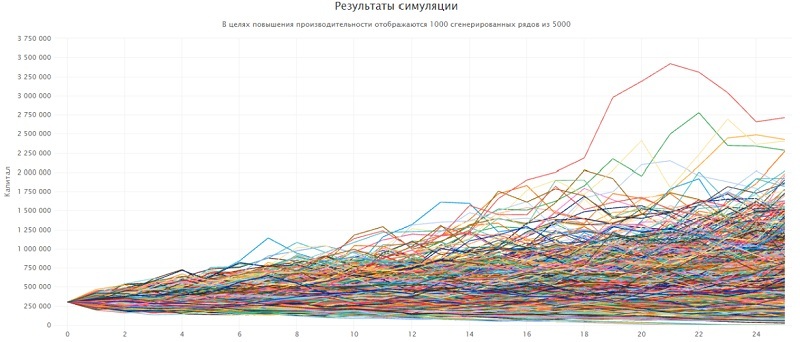

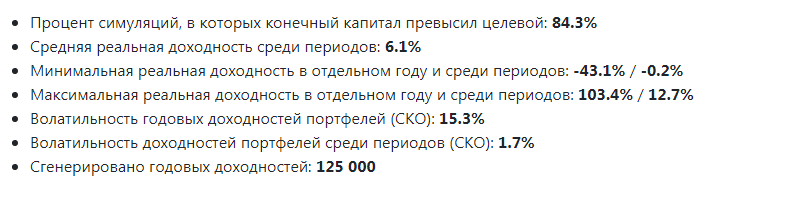

Выходные данные:

Итак, по первой строчке мы видим, что в 99,7% симуляций цель будет выполнена.

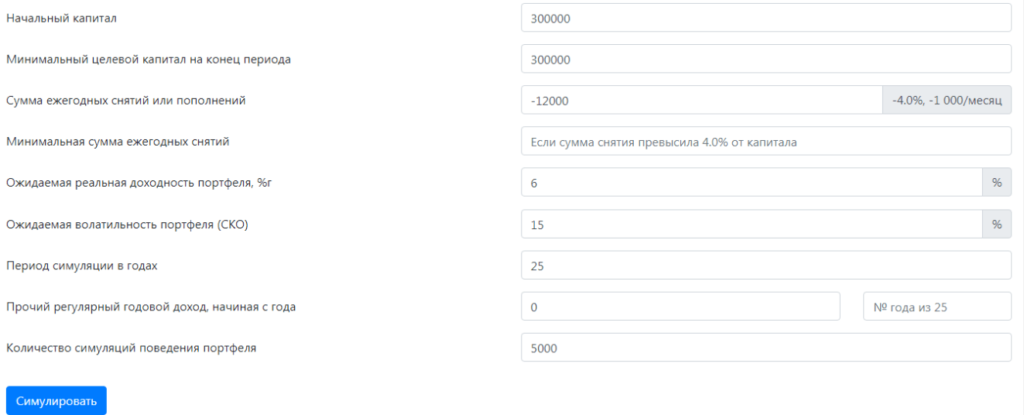

Пример 2. При тех же условиях зададим размер капитала, который мы планируем сохранить на конец периода. Для удобства примем эту сумму равной размеру начального капитала.

Здесь процент вероятности благоприятного развития событий уменьшился до 84,3%. Что с этим можно сделать?

В какие-то периоды, когда ситуация на рынке оставляет желать лучшего или не возникает крупных непредвиденных расходов, инвестор может снимать со счета меньшую сумму – не 900 000 руб. (12 000 $ или 348 000 грн.) в год, а, скажем, 525 000 руб. (7 000 $ или 203 000 грн.)–600 000 руб. (8 000 $ или 232 000 грн.). Кроме того, существует еще и государственная пенсия, которая индексируется на размер инфляционного процента.

Когда я смогу накопить

Метод Монте-Карло является примером подхода к моделированию на основе результатов анализа взаимосвязей между явлениями. В наших примерах эту взаимосвязь можно охарактеризовать так: доходность инвестиций → инфляция → волатильность портфеля → капитал.

Не стоит забывать и о том, что в любую модель могут вноситься коррективы под влиянием воли человека. Причиной тому могут быть непредвиденные обстоятельства, которые случаются в жизни каждого, а уж за анализируемый нам 25-летний период их будет немало. Тем не менее, рассмотрим «обратный» пример, где цель – не сохранить, а наоборот, накопить тот самый капитал в 300000$, необходимый для того, чтобы обеспечить безбедную старость.

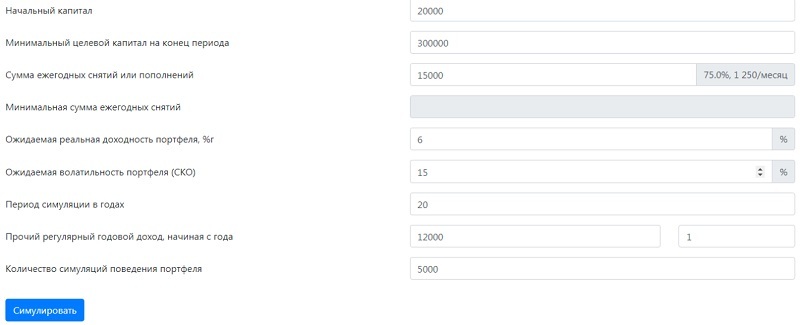

Входные данные:

- начальный капитал – 1 500 000 руб. (20 000 $ или 580 000 грн.);

- планируемая (ожидаемая) сумма ежегодных пополнений счета – 1 125 000 руб. (15 000 $ или 435 000 грн.);

- размер прочего регулярного дохода – 900 000 руб. (12 000 $ или 348 000 грн.) в год;

- период симуляции (максимальный срок для накопления капитала) – 20 лет.

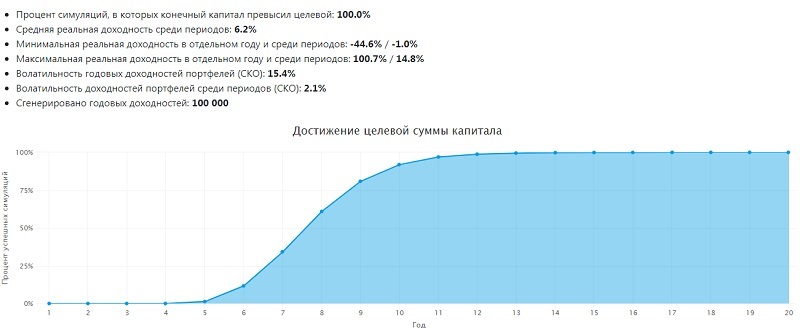

Из графика видно, что нужная сумма накопится примерно на 13-м году. Не следует забывать о падениях рынка, которые случаются раз в несколько лет. Вместе с тем, некоторые активы могут взлететь в цене, что принесет крупный незапланированный доход. Но ориентироваться лучше на срок с запасом в 2-3 года, т.е. примерно 15-16 лет с точки отсчета.

Заключение

Мы разобрали метод Монте-Карло от самых простых основ, «для чайников», до описания зависимостей между процессами и примеров имитаций с помощью программных средств. Углубляться в математические функции и вспоминать теорию вероятности не стоит, тем более что мало кто в наше время будет заниматься моделированием вручную.

Достаточно понять, что метод Монте-Карло основан на моделировании случайных процессов на основании заданных пользователем исходных данных. ММК успешно применяется там, где обычные математические расчеты могут дать недостоверные результаты.

Предусмотреть все случайности с вероятностью 100% сложно, поэтому метод допускает определенную погрешность, которая частично компенсируется количеством произведенных симуляций.