- История построения модели Альтмана

- Суть модели Альтмана

- Виды моделей Альтмана

- Двухфакторная

- Четырехфакторная

- Пятифакторная

- Семифакторная

- Для частных компаний

- Для непроизводственных предприятий

- Корректировка модели для развивающихся рынков и России

- Модель Альтмана-Сабато

- Модель Альтмана и кредитный рейтинг

- Связь значения Z-score в модели Альтмана с рейтингом от Moody’s

- Достоинства и недостатки

- Пример расчета в Excel

- Пример использования модели Альтмана

- Заключение

Модель Альтмана – методика, позволяющая оценить вероятность банкротства компании. Используя данные финансовой отчетности и несложную математическую формулу, собственник или инвестор сможет примерно оценить риск того, что предприятие в ближайшем будущем окажется несостоятельным.

Модель Альтмана (или Z-счет Альтмана) – это алгоритм, который учитывает несколько показателей финансового анализа, взятых с определенными коэффициентами. В частности, учитывается размер активов, долговая нагрузка, собственный капитал, прибыль, выручка и др.

Существует несколько разновидностей методики. Так, двухфакторная модель Альтмана используется для экспресс-анализа, а пятифакторная – для более глубокого анализа, который может пригодиться потенциальным инвесторам, т.к. здесь учитывается рыночная цена акций.

История построения модели Альтмана

В 1968 году американский экономист Эдвард Альтман начал работу над интегральной моделью, которая позволяет определить вероятность потери финансовой устойчивости предприятия. За 19 лет работы было исследовано 66 компаний, половина из которых обанкротилась, а другая половина сохранила устойчивое финансовое положение.

Следует различать термины «несостоятельность» и «неплатежеспособность». Эти понятия – не одно и то же. Неплатежеспособность может возникнуть ввиду временной нехватки оборотных средств, в результате чего компания не может своевременно удовлетворить требования кредиторов в полном объеме. Банкротство – это признанная судом неспособность предприятия погасить имеющуюся задолженность.

Итак, неплатежеспособность возникает по причине различных неблагоприятных обстоятельств, например, неправильное управление, кризис в стране или отрасли экономики, банкротство ключевого контрагента и др. Несостоятельность, в принципе, имеет те же корни, единственным отличием является необходимость признания судом факта, что должник не в состоянии погасить долги по причине полного отсутствия средств.

Несколько разновидностей модели было создано в период с 1968 по 2007 годы. Классикой признана пятифакторная модель Э. Альтмана, которая к началу XXI столетия давала точность по определению рисков банкротства до 94%.

В 80-е и 90-е годы XX века были разработаны модели для частных компаний, непроизводственных предприятий и развивающихся стран. Все эти разновидности мы рассмотрим далее.

Суть модели Альтмана

Модель Альтмана показывает нам степень вероятности того, что предприятию грозит банкротство или финансовая неустойчивость. При этом используются ключевые показатели финансового анализа, со многими из которых мы познакомились в других статьях. Z-факторная модель представляет собой методику, основанную на базе дискриминантного анализа.

Дискриминантный анализ определяет, какие факторы или совокупности факторов (переменных) определяют вероятность наступления того или иного события.

Чтобы немного отвлечься от экономики, приведу в пример медицину. Так, больные гриппом обычно имеют высокую температуру, боль в горле, головную боль и другие симптомы, совокупность которых позволяет поставить диагноз. Суть дискриминантного анализа – определить, какие именно переменные чаще всего характерны для какого-либо обстоятельства. В случае с тем же гриппом повышенная температура наблюдается далеко не всегда, а вот боль в мышцах – непременный признак заболевания. Таким образом, каждой переменной задается определенный вес и строится алгоритм, который тестируется в течение нескольких лет, после чего может быть признан одним из способов прогнозирования вероятности события.

Основные факторы, принимаемые во внимание при анализе банкротства по модели Альтмана:

- Оборотные активы.

- Собственный капитал.

- Чистая прибыль.

- Операционная прибыль.

- Обязательства.

Разберем разновидности модели Э. Альтмана, используемые экономистами разных стран.

Виды моделей Альтмана

Двухфакторная

Как уже упоминалось, это самая первая методика, разработанная ученым. Она подходит для быстрого анализа с приблизительной вероятностью, а также для сравнительного анализа нескольких компаний одной отрасли.

Формула двухфакторной модели Альтмана:

\[ Z=-0,3877-1,0736*Kтл+0,579*Кфр, где: \]

\( Ктл \) – коэффициент текущей ликвидности;

\( Кфр \) – коэффициент финансового рычага.

Коэффициент текущей ликвидности рассчитывается как отношение суммы оборотных активов и заемных средств.

\( Ктл \)=ОА/ЗК, где:

\( ОА \) – оборотные активы;

\( ЗК \) – заемный капитал.

\( Кфр \) мы рассчитывали в статье «Эффект финансового рычага». Напомню, что этот показатель определяется отношением заемных и собственных средств:

\[ Кфр=ЗК/СК. \]

При отрицательном значении Z вероятность банкротства менее 50%. Показатель увеличивается по мере увеличения Z, а при положительном значении вероятность несостоятельности возрастает более чем до 50%.

Четырехфакторная

Эта модификация разработана для оценки вероятности банкротства предприятий торговли. Формула четырехфакторной модели Альтмана имеет вид:

\[ Z=6,56*ОА/А+3,26*Roa+6,72*ОП/А+1,05*СК/ЗК, где: \]

\( ОА \) – оборотный капитал;

\( А \) – активы;

\( Roa \) – коэффициент рентабельности активов. Рассчитывается по формуле:

\[ Roa=ЧП/А; \]

\( ОП \) – операционная прибыль;

\( СК \) – собственный капитал;

\( ЗК \) – заемный капитал.

Наиболее высокая вероятность банкротства – при значении Z от 0 до 1,1. Интервал от 1,1 до 2,6 характеризуется вероятностью в пределах 50%. При Z, равном 2,6 и более, предприятие считается финансово устойчивым.

Пятифакторная

Эта классическая модель имеет несколько разновидностей, и применима к компаниям любых организационно-правовых форм, в т. ч. эмитентам ценных бумаг, которые торгуются на фондовых биржах.

Оригинальная пятифакторная модель Э. Альтмана позволяет рассчитать вероятность банкротства по балансу предприятия. Формула выглядит так:

\[ Z=1,2*ОА/А+1,4*Roa+3,3*ОП/А+0,6*Ц/ЗК+Коа, где: \]

\( Ц \) – рыночная стоимость ценных бумаг;

\( Коа \) – коэффициент оборачиваемости активов, который рассчитывается как отношение выручки к стоимости активов:

\[ Коа=V/А. \]

Все необходимые данные, кроме рыночной цены акций, можно взять из данных бухгалтерской отчетности. Что касается стоимости ценных бумаг, то в формуле учитывается суммарная стоимость всех акций, выпущенных эмитентом.

Значения Z оцениваются в диапазоне:

| Z<1,8 | 1,8| Z>2,9 |

|

|---|---|---|

| зона риска | зона неопределенности | зона финансовой устойчивости |

Семифакторная

Семифакторная модель Альтмана довольно сложна и редко используется. Однако ее результаты считаются более точными и позволяют спрогнозировать банкротство в ближайшие 5 лет с вероятностью до 70%. Формула выглядит так:

\[ Z=3,3*K1+0,1*K2+1,4*K3+0,2*K4+0,5*K5+2,1*K6+0,9*K7, где: \]

\( K1 \)=Прибыль до налогообложения/Активы;

\( K2 \)=Прибыль отчетного года/Прибыль прошлого года;

\( K3 \)=Прибыль до налогообложения + Проценты к уплате/Проценты к уплате;

\( K4 \)=ЧП/Оборотные активы;

\( K5 \)=Запасы/Краткосрочная задолженность;

\( K6 \)=Кредиторская задолженность/Итог баланса;

\( K7 \)=Коа (Выручка/Активы).

Для частных компаний

Модель Альтмана для частных компаний – это модификация 5-ти факторной модели, адаптированная для предприятий частной формы собственности, не размещающих свои бумаги на фондовом рынке. Под эту категорию подпадают российские общества с ограниченной ответственностью. Формула отличается значениями коэффициентов и отсутствием показателя рыночной цены акций:

\[ Z=0,717*ОА/А+0,847*Roa+3,107*ОП/А+0,420*СК/ЗК+0,998*Коа. \]

Распределение значений Z по зонам следующее:

| Z<1,23 | 1,23| Z>2,9 |

|

|---|---|---|

| зона риска | зона неопределенности | зона финансовой устойчивости |

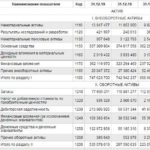

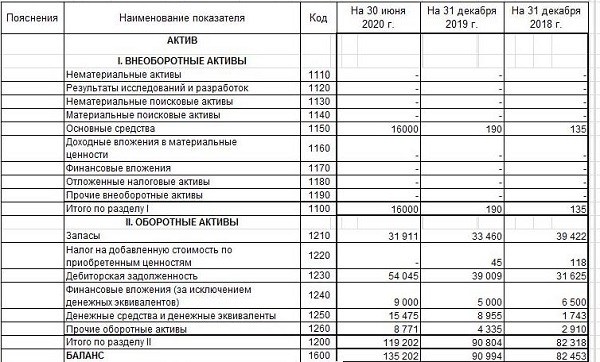

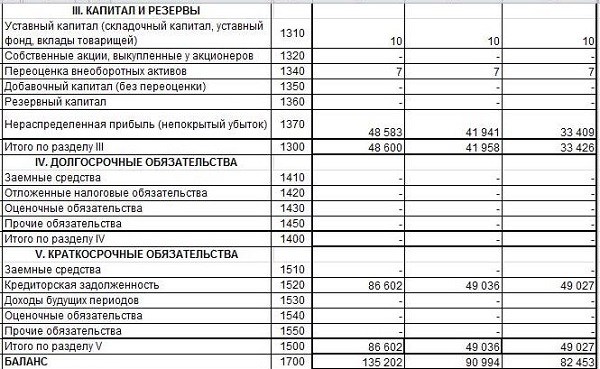

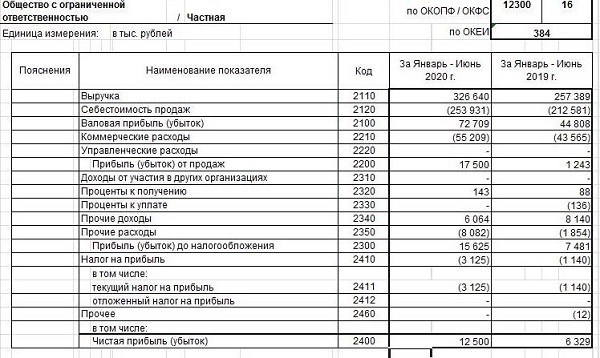

Для наглядности рассчитаем Z на основании данных баланса. Используем значения по состоянию на 30.06.20:

Составим таблицу со значениями:

| Показатель | Формула расчета | Как рассчитывается или откуда берется | Значение |

|---|---|---|---|

| Оборотные активы (ОА) | Х | стр.1200 | 119202 тыс. руб. |

| Активы (А) | Х | стр.1100 | 16000 тыс. руб. |

| Коэффициент рентабельности активов (Rоа) | ЧП/А | стр.1370/стр.1100 (48583/16000) | 3,036 |

| Операционная прибыль (ОП) | Х | стр.2300 | 15625 тыс. руб. |

| Собственный капитал (СК) | Х | стр.1300 | 48600 тыс. руб. |

| Заемный капитал (ЗК) | Х | стр.1400+стр.1500 | 86602 тыс. руб. |

| Коэффициент оборачиваемости активов (Коа) | V/А | стр.2110/стр.1100 (326640/16000) | 20,415 |

\[ Z=0,717*119202/16000+0,847*3,036+3,107*15625/16000+0,420*48600/86602+0,998*20,415=31,557. \]

Таким образом, предприятие оценивается как финансово устойчивое.

Для непроизводственных предприятий

Формула расчета коэффициента Альтмана по балансу для компаний, не занимающихся производством (например, торговые организации), не содержит коэффициента оборачиваемости активов:

\[ Z=6,56*ОА/А+3,26*Roa+6,72*ОП/А+1,05*СК/ЗК. \]

Распределение значений Z для непроизводственных предприятий по зонам такое же, как и для других частных компаний.

Рассчитаем значение Z по данным из примера, приведенного выше:

\[ Z=6,56*119202/16000+3,26*3,036+6,72*15625/16000+1,05*48600/86602=65,922. \]

Корректировка модели для развивающихся рынков и России

Для развивающихся стран, в т.ч. РФ, формула имеет такой же вид, только значение увеличивается на 3,25:

\[ Z=3,25+6,56*ОА/А+3,26*Roa+6,72*ОП/А+1,05*СК/ЗК. \]

Модель Альтмана-Сабато

В 2007 году Э. Альтман совместно с Габриелем Сабато разработал логарифмическую модель, используя данные американских компаний, 2010 из которых оказались финансово устойчивым, а 120 – банкротами. Формула модели Альтмана-Сабато выглядит так:

\[ Y=4,28+0,18K1-0,01K2+0,08K3+0,02K4+0,19K5 \]

\[ P=\frac{1}{(1+e^{-Y})},где: \]

\( K1 \)=EBITDA/Активы;

\( K2 \)=Краткосрочная задолженность/СК;

\( K3 \)=Roa;

\( K4 \)=ДС/А (ДС – денежные средства);

\( K5 \)=EBITDA/Проценты к уплате;

\( е \) – число Эйлера, равное 2,71828;

\( EBITDA \)=ЧП + Налоги + Проценты уплаченные + Амортизация

Значение Р должно получиться в диапазоне от 0 до 1.

| Р>0,5 | P<0,5 |

|---|---|

| предприятие на грани банкротства | предприятие финансово устойчиво |

Модель Альтмана и кредитный рейтинг

Кредитные специалисты банков при оценке заемщика проводят так называемый скоринг (от англ. score – счет). Иными словами, подсчитывают баллы, оценивая показатели ликвидности и платежеспособности. При проведении скоринга используется и Z-модель Альтмана (чаще всего пятифакторная). Степень вероятности банкротства и индекс кредитоспособности определяется по таким критериям:

| Z | Платежеспособность | Вероятность банкротства |

|---|---|---|

| до 1,8 | Очень низкая | Очень высокая |

1,81| Низкая | Высокая |

|

2,8| Удовлетворительная | Умеренная |

|

| от 2,99 | Высокая | Низкая |

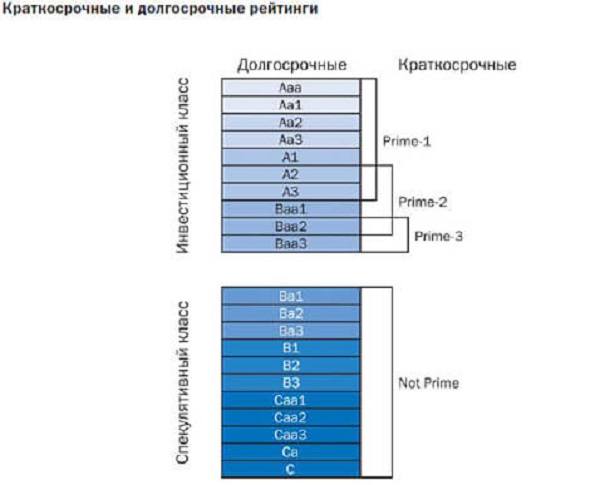

Самым популярным алгоритмом расчета платежеспособности является рейтинг Moody’s (рейтинговое агентство, работающее с начала XIX века). Шкала рейтингов Mody’s выглядит так:

Обязательства класса А признаются самыми низкорисковыми. При этом, чем больше букв, тем ниже риск (Ааа – минимальный риск, Аа1 – низкий и т.д.).

Обязательства класса В характеризуются средним риском, а класса С – высоким риском.

Связь значения Z-score в модели Альтмана с рейтингом от Moody’s

Результаты сравнения двух алгоритмов проверки кредитоспособности приведены в таблице:

| Наименование компании | Z-Score | Bond Rating (Moody’s) |

|---|---|---|

| Microsoft | 5,93 | Ааа |

| McDonald’s | 5,1 | А3 |

| PepsiCo | 4,91 | Аа3 |

| Burger King | 2,61 | В2 |

| CBS | 1,05 | Ваа3 |

Таким образом, результаты оценки рейтинга схожи: чем больше значение Z-счета Альтмана, тем ниже вероятность банкротства по рейтингу от Moody’s.

Достоинства и недостатки

Оформим в таблице преимущества и недостатки наиболее популярных модификаций модели банкротства по Альтману:

| Наименование модели | Плюсы | Минусы |

|---|---|---|

| Двухфакторная | • простота; • для расчетов достаточно данных финансовой отчетности | • невысокая точность; • не учитывает отраслевую и региональную специфику |

| Пятифакторная | • возможен анализ каждого показателя в отдельности; • подходит для прогнозирования изменения финансовой устойчивости в ближайшем будущем | можно использовать только для акционерных компаний |

| 5-факторная (усовершенствованная) | • возможен анализ каждого показателя в отдельности; • адаптирована для различных типов предприятия (акционерных и неакционерных, производственных и непроизводственных) | не отличается высокой точностью для российской экономики |

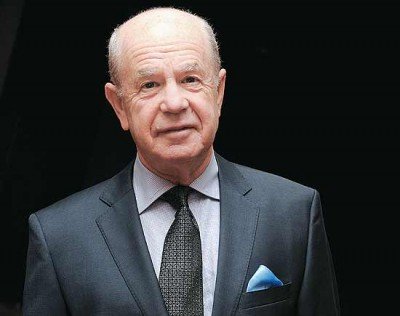

Пример расчета в Excel

Рассчитаем вероятность банкротства по двухфакторной и пятифакторной модели Альтмана, используя таблицу Excel. Исходные данные возьмем из финансовой отчетности ПАО «НОРИЛЬСКИЙ НИКЕЛЬ». Суммы указаны в тыс. руб.

| Двухфакторная модель | ||

|---|---|---|

| Наименование показателя | 2019 | 2018 |

| Оборотные активы | 535 078 619 | 267 590 633 |

| Заемный капитал | 527 599 039 | 569 614 657 |

| Собственный капитал | 348 675 191 | 194 884 220 |

| Ктл | 1,0142 | 0,4698 |

| Кфр | 1,5132 | 2,9228 |

| Z | -0,6004 | 0,8003 |

| Пятифакторная модель | ||

|---|---|---|

| Наименование показателя | 2019 | 2018 |

| Оборотные активы | 535 078 619,00 | 267 590 633,00 |

| Активы | 747 623 700,00 | 742 942 237,00 |

| Чистая прибыль | 514 676 109,00 | 164 955 544,00 |

| Операционная прибыль | 625 355 847,00 | 211 880 423,00 |

| Рыночная стоимость акций | 3 023 000 000,00 | 2 063 000 000,00 |

| Заемный капитал | 527 599 039,00 | 569 614 657,00 |

| Выручка | 878 144 293,00 | 609 311 741,00 |

| Roa | 0,6884 | 0,2220 |

| Коа | 1,1746 | 0,8201 |

| Z | 9,1954 | 4,6774 |

Как видите, по 2-факторной модели индекс Z за 2018 год находится в красной зоне. Напомню, что по двухфакторной модели Альтмана отрицательное значение Z говорит о финансовой устойчивости. Однако пятифакторная модель указывает на то, что предприятие кредитоспособно. Попробуем разобраться – за счет каких показателей мы получили разные результаты. Для этого отбросим критерий рыночной цены акций и используем модель для частных компаний:

| Для частных компаний |

||

|---|---|---|

| Наименование показателя | 2019 | 2018 |

| Оборотные активы | 535 078 619,00 | 267 590 633,00 |

| Активы | 747 623 700,00 | 742 942 237,00 |

| Чистая прибыль | 514 676 109,00 | 164 955 544,00 |

| Операционная прибыль | 625 355 847,00 | 211 880 423,00 |

| Собственный капитал | 348 675 191 | 194 884 220 |

| Заемный капитал | 527 599 039,00 | 569 614 657,00 |

| Выручка | 878 144 293,00 | 609 311 741,00 |

| Roa | 0,6884 | 0,2220 |

| Коа | 1,1746 | 0,8201 |

| Z | 5,1449 | 2,2946 |

Здесь Z за 2018 год находится в серой зоне (зоне неопределенности). Таким образом, риск банкротства значительно уменьшается за счет рыночной стоимости акций.

Кроме того, не стоит забывать, что оценка вероятности банкротства по двухфакторной модели Альтмана не всегда дает точные результаты и не учитывает специфику по отраслям и формам собственности.

Пример использования модели Альтмана

Предположим, я являюсь потенциальным кредитором и хочу знать, является ли предприятие платежеспособным. Для этого следует рассчитать индекс кредитоспособности Альтмана с помощью формулы по данным баланса за 2019 год. Можно, конечно, использовать калькуляторы, которые предлагают некоторые сайты, но лучше знать в теории, как рассчитывается этот индекс.

На основании данных из примера, приведенного выше, рассчитаем каждый коэффициент в отдельности, а затем индекс Z.

\[ Z=1,2*K1+1,4*Roa+3,3*K2+0,6*K3+Koa \]

\( K1 \)=Оборотные активы/Активы=535078619/747623700=0,7157

\( Roa \)=Чистая прибыль/Активы=514676109/747623700=0,6884

\( K2 \)=Операционная прибыль/Активы=625355847/747623700=0,8365

\( K3 \)=Рыночная стоимость акций/Заемный капитал=3023000000/527599039=5,7297

\( Koa \)=878144293/747623700=1,1746

\( Z \)=1,2*0,7157+1,4*0,6884+3,3*0,8365+0,6*5,7297+1,1746=9,1954.

Как видим, «вытягивает» значение Z показатель рыночной цены акций. Какие выводы можно сделать?

При предоставлении займа кредитор может рассчитывать, что при нехватке оборотных средств компания может выкупить часть собственных ценных бумаг, и погасить задолженность.

Заключение

При оценке вероятности банкротства модель Альтмана работает. Однако нельзя забывать о том, что данная методика рассчитана на компании, работающие в условиях развитой экономики. В российских реалиях модель использовать можно, но с поправкой на следующие факторы:

- Необходимо учитывать специфику по отраслям и формам собственности.

- Для периодов рецессии следует ориентироваться не на коэффициенты, а на фактическую доходность, структуру расходов и динамику чистой прибыли.

- Бухгалтерская отчетность не всегда содержит достоверные сведения. Например, стоимость активов на конец отчетного периода и текущую дату может существенно различаться.