Факторинг с регрессом или без регресса – какой вид финансирования выбрать и в чем разница? В предыдущей статье мы разобрали понятие факторинга, схему его работы и основные виды. Теперь поговорим более подробно о различиях между факторингом с регрессом и без регресса.

Факторинг – это удобный инструмент, который используют многие компании для пополнения оборотных средств. Но как быть, если дебитор отказывается платить или становится банкротом? Кто в этом случае несет риск возмещения издержек? Именно в ответе на эти вопросы и заключается разница между двумя видами факторинговых договоров. Подробности – в этой статье.

Что такое регресс в факторинге

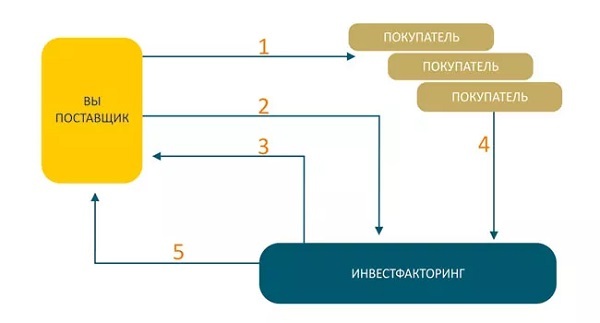

Как мы знаем, заключая договор факторинга, продавец переуступает право требования дебиторской задолженности фактору. Далее специалисты факторинговой компании работают с задолженностью, выполняя следующие функции:

- напоминание дебитору о сроке погашения долга;

- отслеживание просроченной дебиторской задолженности;

- взыскание долга самостоятельно или с помощью специализированных организаций и др.

В ряде случае, например, если дебитор становится банкротом, взыскание долга становится невозможным. К сожалению, такое иногда происходит, несмотря на то, что фактор проверяет финансовую деятельность как поставщика, так и покупателя. Если покупатель не может оплатить задолженность, фактор взыскивает сумму выданного ранее финансирования с поставщика.

Итак, регресс (от англ. regress – возвращение) в факторинге – это возможность обратного требования о возврате ранее выданной суммы. Таким образом, в регрессном факторинге продавец несет риск невозврата долга за отгруженные товары.

Особенности регрессного факторинга

Итак, основной особенностью регрессивного факторинга является то, что риск невозврата долга не переходит к фактору, а остается на поставщике товара. Чем еще характеризуется этот вид финансирования:

- более низкий размер комиссии по сравнению с безрегрессовым видом;

- объем финансирования при факторинге с правом регресса может достигать 90% от суммы поставки;

- управление дебиторской задолженностью осуществляется фактором, который ведет учет долга, информирует о наличии просроченных сумм, а также оказывает другие информационные услуги, в частности – мониторинг деятельности покупателя;

- риски продавца подлежат страхованию. В качестве страховщика может выступать дочерняя компания банка-фактора или сторонняя страховая организация.

Иногда возникает ситуация, когда за финансированием обращается не поставщик товара, а покупатель. Такой вид факторинга называется реверсивным. При этом все условия факторинговой сделки сохраняются.

Реверсивный, или закупочный факторинг, используется в случаях, когда в сделке больше заинтересован покупатель. К примеру, поставщик предоставляет выгодные цены, но не соглашается на отсрочку. Или покупатель работает с большим количеством поставщиков и нуждается в управлении кредиторской задолженностью, грамотном распределении платежей в целях минимизации расходов.

Простыми словами, реверсивный факторинг с регрессом или без регресса предполагает те же условия, что и прямой факторинговый договор.

Особенности факторинга без регресса

Заключая договор факторинга без регресса, поставщик фактически «продает» свою дебиторскую задолженность фактору и не имеет права требовать оплаты долга от покупателя. Фактор, в свою очередь, в случае возникновения проблем с возвратом долга, не сможет предъявить требования к поставщику. Таким образом, при безрегрессном факторинге риск неуплаты долга полностью переходит к фактору.

Кроме того, данный финансовый инструмент имеет отличительные особенности:

- объем финансирования в пределах 60-70%;

- повышенная ставка комиссионного вознаграждения;

- остаток задолженности дебитора (30-40%) перечисляется продавцу после полного погашения стоимости поставки;

- углубленный мониторинг финансового состояния дебитора.

Кому подойдет факторинг с регрессом и без

Факторинг с правом регресса и без права регресса используют торговые компании, работающие с отсрочкой платежа. Однако следует выделить, в каких случаях будет предпочтительнее выбрать тот или иной вид финансирования.

Факторинг с регрессом – это удобный инструмент, если:

- Вы уверены в контрагенте. Например, у вас есть финансовая служба, которая сможет запросить у потенциального покупателя финансовую отчетность, самостоятельно провести анализ платежеспособности, оценить риски и т.д.

- Компания испытывает существенный недостаток оборотных средств.

- Вы планируете сотрудничать с покупателем на постоянной основе.

Факторинг без права регресса подходит для компаний, которые:

- Не могут самостоятельно проверить платежеспособность контрагента и контролировать дебиторскую задолженность.

- Поставляют товары в другие регионы.

- Планируют краткосрочное сотрудничество или разовые сделки.

Отличия регрессного и безрегрессного факторинга (сравнительная таблица)

Сформулируем отличия регрессного и безрегрессного факторинга в таблице.

| Критерий | Факторинг с регрессом | Факторинг без регресса |

|---|---|---|

| Объем финансирования | 80-90% | 60-70% |

| Выбор контрагента | Все клиенты | Требуется одобрение фактора |

| Кто несет риск неуплаты долга | Поставщик | Фактор |

| Преимущества | Минимальный объем документов, быстрое рассмотрение заявки, низкий размер комиссии | Отсутствие рисков для поставщика, углубленный мониторинг контрагента |

| Недостатки | В случае неоплаты поставки риск несет продавец | Ограничения при выборе контрагента, повышенная комиссия |

Пример влияния регресса на факторинг

Рассмотрим пример открытого факторинга с регрессом и рассчитаем убытки поставщика при неуплате долга клиентом.

ООО «ГрандТрейд» занимается оптовыми поставками продуктов питания. 1 марта компания заключила договор с ООО «Мир Продуктов» на поставку товаров на сумму 1 500 000 руб. (20 000 $ или 580 000 грн.). Отгрузка была произведена в тот же день. Отсрочка по договору составляет 90 календарных дней. Таким образом, срок оплаты наступает 29 мая.

10 марта ООО «ГрандТрейд» заключает договор на факторинг с банком «ТрастИнвестБанк». Третьей стороной договора является ООО «Мир Продуктов».

12 марта банк перечисляет на счет поставщика сумму в размере 1 350 000 руб. (18 000 $ или 522 000 грн.), что составляет 90% от стоимости поставки. Комиссия фактора за период финансирования составила 29 250 руб. (390 $ или 11 310 грн.) (ставка 10% годовых).

29 мая покупатель не перевел задолженность на счет фактора. Банком было выставлено требование о погашении долга, однако ООО «Мир Продуктов» объявил о начале процедуры банкротства.

31 мая «ТрастИнвестБанк» выставил в адрес ООО «ГрандТрейд» требование о погашении задолженности в сумме 1 350 000 руб. (18 000 $ или 522 000 грн.), которое было удовлетворено в недельный срок.

Таким образом, убыток поставщика составил: 20000+390= 1 529 250 руб. (20 390 $ или 591 310 грн.).

Теперь представим ситуацию, если бы данная сделка заключалась без участия фактора. Тогда сумма убытка была бы меньше на размер комиссии, и составила бы 1 500 000 руб. (20 000 $ или 580 000 грн.). Однако за период с 12 марта по 29 мая (79 календарных дней) продавец товара пользовался средствами фактора, что позволило закупить другую партию товара и получить прибыль, а также рассчитаться за аренду склада и выплатить заработную плату работникам.

Иными словами, можно считать, что ООО «ГрандТрейд» получило от банка краткосрочный кредит на пополнение оборотных средств под 10% годовых:

18000*10%*79/365= 29 250 руб. (390 $ или 11 310 грн.).

И, наконец, рассмотрим вариант безрегрессового факторинга. Предположим, что при отсутствии регресса объем финансирования составляет 60%, а комиссия – 52 500 руб. (700 $ или 20 300 грн.) (27% годовых). Тогда фактор покроет 60% стоимости отгруженного товара, а убыток поставщика будет существенно меньше – всего 40% от суммы поставки плюс комиссия:

20000*40%+700= 652 500 руб. (8 700 $ или 252 300 грн.).

Однако здесь и объем кредитования сократится, и процент за пользование заемными средствами будет больше:

20000*60%= 900 000 руб. (12 000 $ или 348 000 грн.) – средства, которые продавец может использовать в течение 79 дней;

12000*27%*79/365= 52 500 руб. (700 $ или 20 300 грн.) – комиссия фактора.

Заключение

Простыми словами, основной недостаток регрессивного факторинга заключается в том, что продавец рискует потерять свои средства. Тем не менее, на практике регресс применяется достаточно редко. Специалисты факторинговых компаний работают над минимизацией рисков путем многоступенчатой проверки продавца и покупателя. Именно поэтому факторинг с регрессом менее популярен, чем безрегрессовый вид финансирования, т.к. предполагает больший объем работ и ответственности для фактора при несущественной разнице в прибыли.

Иными словами, мониторинг деятельности контрагентов проводится не только при заключении сделки, но и в течение всего периода действия договора поставки (в случае, если договор предусматривает длительное сотрудничество). Кроме того, при возникновении сомнений в платежеспособности дебитора фактор имеет право увеличить размер комиссии или сократить объем финансирования.