Коэффициент соотношения заемных и собственных средств – еще один показатель, которому следует уделить внимание при анализе платежеспособности предприятия. Мы уже рассматривали этот индикатор, который иногда называют коэффициентом финансового рычага. Однако показатель финансового рычага – понятие более обширное и чаще используется для расчетов в рамках конкретных сделок, а соотношение заемных и собственных средств – это число, показывающее долю обязательств в капитале предприятия.

Сегодня мы разберем экономический смысл показателя, его нормативные значения, а также рассчитаем коэффициент на практических примерах.

Что показывает коэффициент соотношения заемного и собственного капитала

Как вы знаете, собственные средства компании – это уставный, добавочный и резервный капитал, а также нераспределенная прибыль. В акционерных обществах уставный капитал состоит из акций, в ООО – из долей, которые оплачены деньгами или имуществом учредителей. Его сумма отражается по стр.1300 пассива бухгалтерского баланса.

Облигации и другие долговые обязательства могут включаться в кредиторскую задолженность. Также привлеченные пассивы – это кредиты банков, задолженность перед поставщиками, персоналом, бюджетом и другими кредиторами.

Коэффициент соотношения собственных и заемных средств показывает, какая часть капитала зависима от обязательств. Иными словами, индикатор определяет, какой частью имущества придется отвечать перед кредиторами в случае, если дела у компании пойдут не очень хорошо. Именно поэтому данный показатель широко используется при комплексном анализе рисков, в частности, рисков банкротства.

Не случайно банки, принимая решение о выдаче кредита, руководствуются несколькими правилами:

- какая часть займа может полностью покрываться имуществом должника;

- какая часть доходов будет уходить на погашение кредита.

Для вычисления нашего коэффициента доходы не учитываются, однако нераспределенная прибыль – это та часть средств, которая остается после выплаты налогов и дивидендов. Ее размер напрямую зависит от выручки. Поэтому банк, скорее всего, будет учитывать и другие показатели, в частности, коэффициенты текущей ликвидности, маневренности собственного капитала и др.

Разберем простой пример. Собственные средства предприятия включают:

- уставный капитал – 10 тыс. руб.;

- нераспределенную прибыль – 1 млн руб.

Долгосрочные займы отсутствуют, а кредиторская задолженность состоит из обязательств:

- долг поставщикам за товары – 300 тыс. руб.;

- долг перед персоналом по заработной плате – 150 тыс. руб.;

- задолженность по налогам – 90 тыс. руб.

Рассчитаем нужный нам коэффициент:

\[ Кзис=(300+150+90)/1010=0,53. \]

Таким образом, в случае банкротства компании придется отвечать примерно половиной своего имущества.

Как видите, расчет очень прост, поскольку все статьи баланса достаточно прозрачны. Если же в составе кредиторской задолженности присутствуют такие косвенные показатели, как, например, отложенные налоговые обязательства, то их можно отбросить на усмотрение того, кто производит расчет.

Но, как правило, косвенные показатели составляют небольшую долю от общей суммы обязательств, поэтому маловероятно, что их включение существенно исказит результат.

Формула по определению коэффициента соотношения заемных и собственных средств

Общая формула имеет вид:

\[ Кзис=ЗК/СК, где \]

\( ЗК \) – заемный капитал;

\( СК \) – собственный капитал.

А формула по бухгалтерскому балансу такая:

\[ Кзис=(стр.1400+стр.1500)/стр.1300. \]

Таким образом, для расчета индикатора нам понадобится только пассив баланса. Оборотные и внеоборотные активы в расчете не участвуют.

Далее поговорим об оптимальных значениях и нормативах этого коэффициента.

Каково оптимальное соотношение заемного и собственного капитала

Хорошим считается соотношение, равное примерно 0,5. Если же показатель превышает 0,7, то компания сильно зависима от кредиторов. А при значениях выше единицы, скорее всего, можно говорить об убыточности бизнеса и оттоке инвесторов. Такие же выводы делаются и при получении отрицательного результата.

Таким образом, оптимальным считается значение коэффициента в пределах 0,2-0,6. Слишком низкий показатель может свидетельствовать об одном из фактов:

- нерациональное использование прибыли;

- отсутствие ликвидных активов.

Поскольку задолженность перед поставщиками низкая, скорее всего, предприятие не закупает сырье или товары, которые участвуют в обороте. Возможна стагнация бизнеса, отсутствие новых направлений, снижение выручки и последующее падение прибыли.

Экономический смысл

Коэффициент соотношения заемных и собственных средств позволяет оценить:

- структуру капитала (долю нераспределенной прибыли в общей сумме собственного капитала);

- зависимость компании от привлеченных средств;

- структуру обязательств (кредиты банков, задолженность поставщикам и др.);

- общую структуру пассива баланса.

На основе такого структурного анализа пассива несложно проанализировать и активы. Основные фонды – это имущество, которое придется распродавать в случае банкротства и списывать за счет прибыли. Оборотные средства – это деньги, которые можно направить на погашение текущих обязательств.

Таким образом, два соотношения должны быть примерно равны:

\[ ЗК/СК≈ВА/ОА, где \]

\( ВА \) и \( ОА \) – внеоборотные и оборотные активы.

На практике, конечно, это соблюдается далеко не всегда. К примеру, в фондоемких отраслях сумма внеоборотных активов может быть намного больше, чем сумма средств в обращении. Для вновь созданных предприятий вполне естественна ситуация, когда обязательства превышают оборотный капитал. А для сферы услуг, где оборудование не требуется, доля оборотных активов может составлять все 100% актива баланса. Приведенное выше равенство актуально при анализе акционерных предприятий, представляющих интерес для инвесторов.

Слишком высокое значение показателя (больше 1,5) означает высокую концентрацию привлеченного капитала, а слишком низкое (менее 0,4) говорит о неэффективном управлении и снижении потенциальной прибыли вследствие неиспользования финансового рычага.

Применение

Коэффициент соотношения заемного и собственного капитала используется при проведении комплексного финансового анализа платежеспособности компании и рисков банкротства. Его рассчитывают:

- банки, принимающие решение о выдаче всех видов кредитов и банковских гарантий;

- лизингодатели;

- факторинговые компании;

- инвесторы;

- собственники;

- поставщики;

- конкуренты;

- финансовые аналитики для сравнения аналогичных показателей в рамках отраслей и др.

Нормативные значения

Нормой считается значение коэффициента соотношения заемных и собственных средств в пределах от 0,5 до 0,7. Это свидетельствует о том, что компания эффективно использует собственный и привлеченный капитал и способна своевременно погашать обязательства.

Конечно же, необходимо принимать во внимание индивидуальные особенности организации:

- срок с момента начала деятельности;

- отрасль;

- оборот;

- организационно-правовую форму;

- другие факторы, являющиеся специфическими, например, регион ведения бизнеса, виды реализуемой продукции, сезонность и др.

Пример расчета

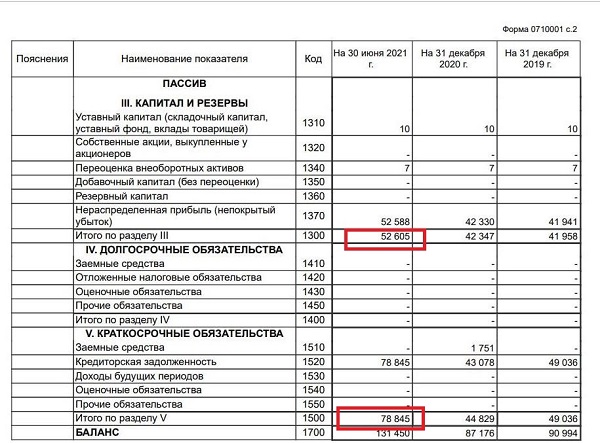

Рассчитаем коэффициент по данным пассива бухгалтерского баланса малого предприятия, и сделаем выводы.

\[ Кзис=78845/52605=1,5. \]

Высокое значение коэффициента говорит о зависимости от кредиторов. Обратите внимание, что в структуре обязательств нет банковских кредитов. Имеется лишь текущая задолженность перед поставщиками, сотрудниками, бюджетом. При получении такого результата следует проанализировать строку 1520 – что туда входит. Если есть просроченная задолженность, компания испытывает серьезные затруднения с финансированием. Возможно, эта ситуация является временной (баланс составлен на 30.06.21), и нужно посмотреть, каким будет значение показателя по итогам года.

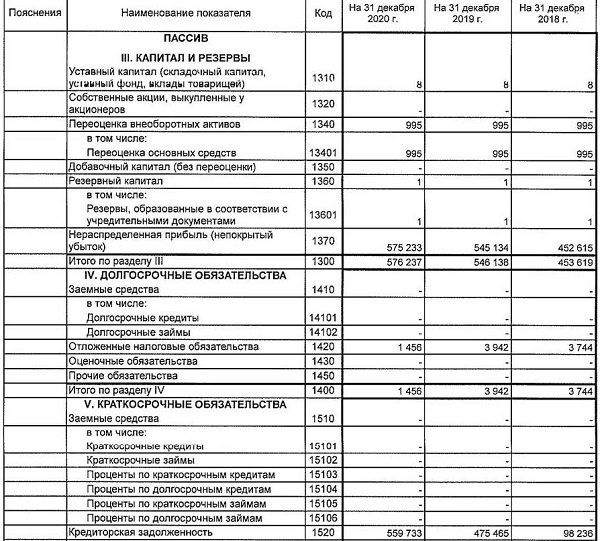

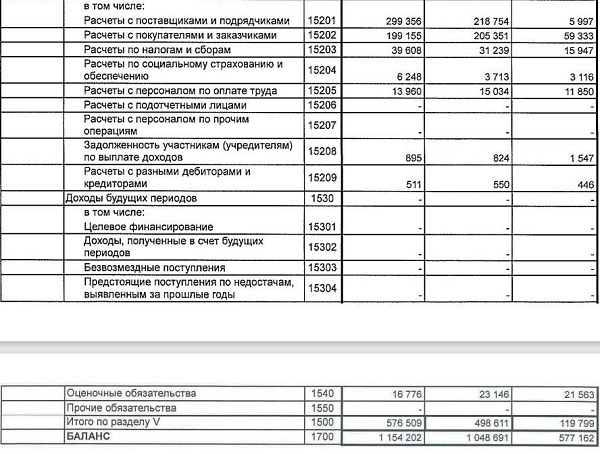

А теперь возьмем уже знакомое нам производственное предприятие – АО «Завод «Луч», и посчитаем коэффициент соотношения заемных и собственных средств по состоянию на 31.12.20.

\[ Кзис=(576509+1456)/576237=1,003. \]

Здесь все строки подробно расшифрованы, и нетрудно понять, чем обусловлено значение коэффициента в размере единицы.

Обязательств перед банками предприятие не имеет. Однако в составе кредиторки есть долги покупателям. Это полученные суммы предоплаты, отгрузки по которым еще не произведены. Поскольку завод специализируется на производстве телекоммуникационного оборудования, такая ситуация является совершенно естественной, ведь чтобы запустить заказ в работу, требуется частичная предоплата.

Остальные статьи по пассивам существенного веса не имеют. Таким образом, высокое значение коэффициента соотношения собственного и заемного капитала обусловлено спецификой работы предприятия: производство дорогостоящего оборудования требует предварительного финансирования. А поскольку завод также занимается и производством военной техники, заказчиком которой является государство, имеют место отсрочки платежей.

Заключение

Коэффициент соотношения заемного и собственного капитала можно использовать только в комбинации с другими показателями финансового анализа. На основании одного расчета этого индикатора выводы о платежеспособности компании делать нельзя.

При получении значения коэффициента большего или равного 1 проанализируйте структуру пассива баланса. Для этого можно запросить развернутый отчет (как во втором примере) или расшифровки по отдельным статьям.

Низкое значение коэффициента может свидетельствовать о нерациональном использовании прибыли, неэффективном управлении, поскольку для увеличения оборота (и, соответственно, финансового результата), нужны заемные средства. Насколько грамотно они используются, нужно судить исходя из данных управленческих отчетов и расшифровок. Именно поэтому кредитные организации при проверке потенциального заемщика требуют подробную детализацию дебиторской и кредиторской задолженности с указанием даты возникновения и суммы просроченных обязательств.

Сравнение коэффициента за несколько периодов позволяет проанализировать финансовое состояние компании в динамике. Изменение соотношения обязательств и собственных средств напрямую влияет на платежеспособность предприятия и является основанием для принятия управленческих решений по снижению рисков банкротства.