- Что такое сделки репо простыми словами

- Цель операций

- Правовое и налоговое регулирование

- Роль российского совета репо

- Способ обеспечения исполнения обязательства

- Виды

- Существенные условия договора репо

- Объект и форма договора

- Субъектный состав

- Права и обязанности сторон

- Права и обязанности продавца

- Права и обязанности покупателя

- Генеральные соглашения по сделкам репо

- Исполнение договора репо

- Досрочное исполнение

- Отличия сделки репо от других хозяйственных договоров

- Отличия от договора залога

- Отличие от кредитования под залог ценных бумаг

- Отличия от своп контракта

- Стоимость сделки

- Налоги

- Пример налогообложения

- Дисконт

- Риски при сделках

- Управление рисками и дисконт

- Компенсационные взносы

- Что такое внебиржевые сделки РЕПО

- В чем смысл

- В чем выгода

- Банковское кредитование юридических лиц посредством сделок РЕПО

- Стандартные условия кредитования

- Пример

- Преимущества и недостатки операций репо

- Основные преимущества сделок репо для продавца

- Пример сделки

- Заключение

Репо – это вид операций, достаточно широко распространенный на рынке кредитования. Суть сделки заключается в том, что заемщик обязуется продать активы кредитору, а через определенное время выкупить их по оговоренной цене. В этой статье мы поговорим о том, какие существуют виды операций репо, о рисках, сопровождающих данный вид сделок, а также рассмотрим некоторые моменты, касающиеся юридического и налогового регулирования сделок репо.

Что такое сделки репо простыми словами

РЕПО (расшифровка аббревиатуры представляет собой сокращение английских слов Repurchase Agreement – «соглашение о выкупе») – это сделка кредитования под залог каких-либо ценностей. Как правило, объектом залога для таких операций выступают ценные бумаги. Операции репо широко применяются в банковской сфере. Главным отличием от банковского кредита является то, что репо – это сделка с переходом права собственности.

Цель операций

Для заемщика цель данной операции – получить нужную сумму денег на определенный срок. При этом он имеет в собственности имущество, которое можно предоставить в качестве залога. Целью кредитора является получение прибыли от разницы между ценами покупки и последующей продажи ценных бумаг.

Условия договора репо предусматривают заключение сделки, состоящей из двух частей:

- Покупка ценных бумаг текущей датой.

- Форвардный контракт на эти инструменты через определенный срок.

Итак, сделки репо – что это такое простыми словами? По сути, это покупка активов с обязательством их обратной продажи.

Правовое и налоговое регулирование

Сделки репо регулируются следующими нормативно-правовыми актами:

- ст. 51.3 Федерального закона «О рынке ценных бумаг» от 22.04.1996 г. № 39-ФЗ;

- ст. 454 Гражданского кодекса РФ.

Дополнительные нормативные акты выпускаются Минфином, ФНС, а также Федеральной службой по финансовым рынкам.

Налоги по сделкам репо начисляются согласно ст. 214.3 Налогового кодекса РФ. Объект налогообложения возникает в момент обратной продажи (выкупа) имущества и представляет собой разницу между ценой покупки и ценой продажи. Если результат положительный, эта разница подлежит отнесению на доходы. Если отрицательный – в расходы, но с учетом ограничения в размере ставки рефинансирования Центробанка, увеличенной в 2 раза.

Роль российского совета репо

Центральный совет РЕПО РФ создан в 2006 году при поддержке ЦБ РФ и ММВБ как частное социальное объединение. Главными целями совета являются:

- разработка нормативных актов, регламентирующих ведение операций репо;

- создание механизма налогообложения, стимулирующего развитие рынка репо.

Способ обеспечения исполнения обязательства

Представляется очевидным, что обязательства по сделке репо могут быть исполнены двумя способами. Первый – это деньги, возвращаемые кредитору, то есть, выкуп предмета залога. Второй способ – это продажа кредитором залогового имущества третей стороне, в случае неисполнения заемщиком условий договора.

Виды

Сделки репо различаются по нескольким параметрам. В зависимости от цели договора репо операции могут быть следующих видов:

- прямое репо – продажа с обязательством выкупа;

- обратное репо – покупка с обязательством последующей продажи.

По срокам операции репо подразделяются следующим образом:

- однодневные – обе части сделки проводятся в течение одного дня;

- репо овернайт (overnight) – вторая часть сделки совершается на следующий день;

- открытые – это операции, срок по которым не установлен договором.

По способу заключения сделок операции могут быть:

- биржевыми;

- внебиржевыми.

Репо на бирже проводится с участием брокеров, которые выступают от имени контрагентов. Внебиржевые сделки проводятся участниками самостоятельно.

Также существует особый вид операций репо, для которых одной стороной сделки является Центробанк. Второй стороной могут выступать кредитные организации, заключившие соответствующее соглашение с ЦБ РФ. Такие сделки заключаются на аукционной основе.

Аукцион репо ЦБ РФ проводится по ценным бумагам из Ломбардного списка Банка России. Устанавливается диапазон дисконта (разницы между рыночной ценой актива и ценой сделки) с указанием минимального и максимального значений, а также сроки действия договоров.

Аукцион репо может проводиться как в рублях, так и в иностранной валюте – долларах США или евро. Валютное репо используется для повышения валютной ликвидности в случае ее дефицита: Центробанк поддерживает коммерческие банки, пополняя их валютные резервы. Этот инструмент использовался в период кризиса 2014 года.

Аукционы могут проводиться как с участием Центробанка, так и на межбанковском рынке.

Существенные условия договора репо

Главными условиями договора являются требования к ценным бумагам:

- вид (например, акции или облигации), а также ценные бумаги, выпущенные в наличной или безналичной формах;

- тип (например, акции «голубых фишек» или второго эшелона);

- количество.

В зависимости от сроков сделки, которые были перечислены выше, в договоре должна быть отражена ставка репо. Это определенный процент, который получит кредитор после продажи ценных бумаг по второй части сделки.

К примеру, по условиям 1 части сделки акции были приобретены за 375 000 руб. (5 000 $ или 145 000 грн.). Во второй части договора предусмотрен выкуп этих ценных бумаг за 412 500 руб. (5 500 $ или 159 500 грн.). В этом случае ставка будет равна 10 % (500/5000*100).

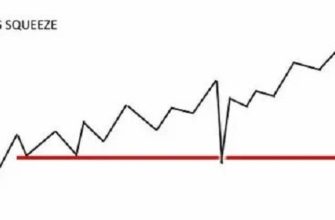

Участники рынка, играющие на понижение, применяют операции депо, обратные сделкам репо: обратная продажа осуществляется по пониженному курсу. В расчете ликвидности необходимо сделать выбор между депо (сделки с использованием заемных ценных бумаг) и репо (сделки с использованием заемных денежных средств). В целом, при спокойной ситуации на рынке операции репо применяются чаще, а депо более актуальны в периоды экономических потрясений: трейдер продает ценные бумаги, чтобы через короткий промежуток времени приобрести их дешевле.

Объект и форма договора

Объектом договора является предмет залога. Это могут быть ценные бумаги следующих видов:

- акции и облигации российских и иностранных эмитентов;

- инвестиционные паи;

- клиринговые сертификаты участия.

Договор составляется в количестве экземпляров, равном количеству участников сделки, по одному экземпляру для каждой стороны.

Субъектный состав

Субъектами договора являются продавец и покупатель. Если одной из сторон договора является физическое лицо, то второй стороной может быть только юридическое лицо, являющееся брокером, дилером, кредитной организацией или профессиональным участником рынка ценных бумаг.

Законодательством не предусмотрено совершение сделок репо с ценными бумагами между двумя физическими лицами, за исключением случаев, когда от имени физического лица выступает брокер.

Права и обязанности сторон

Права и обязанности продавца

- Продавец обязуется передать покупателю ценные бумаги, свободные от обязательств перед третьими лицами.

- В случае существенного изменения цены договором может быть предусмотрена выплата компенсационного взноса. Этот пункт актуален для долгосрочных сделок репо или для краткосрочных сделок с ценными бумагами, которые характеризуются высокой волатильностью.

- Если в течение действия договора ценные бумаги, переданные согласно первой части сделки, были конвертированы в другие, то может быть предусмотрена передача покупателю иных ценных бумаг. Однако это условие должно быть зафиксировано в договоре.

Права и обязанности покупателя

- Покупатель обязуется передать продавцу во второй части сделки ценные бумаги, не обремененные обязательствами перед третьими лицами.

- Договор может предусматривать запрет на совершение сделок с предметом договора в течение срока действия. Это ограничение должно быть зафиксировано на счете репо покупателя.

- В случае изменения цены также могут быть предусмотрены компенсационные выплаты продавцу.

- Обязательства по договору могут быть исполнены покупателем досрочно, если данное условие определено договором.

Генеральные соглашения по сделкам репо

Существует генеральное соглашение, содержащее условия, установленные саморегулируемой организацией НФА (Национальной Фондовой Ассоциации) для заключения договоров репо. Данный документ распространяется на весь рынок ценных бумаг.

Генеральное соглашение должно соответствовать Примерным условиям, которые являются обязательными:

- Порядок заключения договоров репо.

- Существенные условия договора.

- Порядок исполнения обязательств.

- Правовой статус контрагентов.

- Механизм разрешения споров по договору.

- Проведение верхней и нижней переоценки.

Из международных соглашений по операциям репо следует отметить следующие:

- General Master Repurchase Agreement;

- Global Master Repurchase Agreement.

Исполнение договора репо

Надлежащее исполнение условий договора происходит в момент получения покупателем, определенным во второй части договора, ценных бумаг в документарной форме или в момент зачисления на счет депо либо внесения записи в реестр владельцев ценных бумаг.

Обязательства могут быть выполнены путем проведения взаимозачета, а также при помощи уполномоченных лиц (брокера, депозитария или клиринговой организации).

Досрочное исполнение

Законодательство предусматривает возможность досрочного исполнения договора в случае наступления форс-мажорных обстоятельств либо неисполнения или ненадлежащего исполнения обязательств одной из сторон перед другой стороной или третьими лицами.

Отличия сделки репо от других хозяйственных договоров

Основное отличие сделки репо от других типов договоров – это то, что происходит изменение права собственности при передаче предмета залога. Рассмотрим другие отличия.

Отличия от договора залога

При проведении операции репо предмет залога является собственностью кредитора, то есть лица, который предоставляет продавцу необходимые денежные средства. В случае невыполнения продавцом условий второй части договора (отказ или невозможность выкупить предмет залога обратно) кредитор, по сути, ничем не рискует. Он может продать ценные бумаги, являющиеся его собственностью, третьим лицам за любую цену. Вместе с тем, обязательства по договору репо регулируются законодательными актами, предусматривающими ответственность сторон за уклонение от исполнения обязательств.

Отличие от кредитования под залог ценных бумаг

Здесь основные отличия следующие:

- Право собственности на ценные бумаги, опять-таки, переходит к кредитору. При этом ценные бумаги не передаются в банк, как это происходит в случае кредитования.

- Кредиты под залог могут предоставлять только кредитные организации, а договор репо может быть заключен с любым участником фондового рынка.

- Кредит может предоставляться только деньгами, а при сделке репо возможен обмен ценными бумагами.

Отличия от своп контракта

Своп контракт – это договор, согласно которому продается финансовый инструмент с одновременным принятием обязательства выкупить его через определенный срок по оговоренной цене. На первый взгляд, такие же условия содержит и договор репо. Однако существуют некоторые отличия:

- Цены в договоре репо являются фиксированными. В своп контракте цены могут изменяться (операции своп чаще всего проводятся с применением плавающей процентной ставки). И не факт, что своп будет положительным, потому как на результат может влиять множество факторов (курсы валют, размер ключевой ставки Центробанка и др.).

- В отличие от свопа, операции репо с ценными бумагами являются разновидностью кредитования. Разница между ценой продажи актива и выкупной ценой — прибыль кредитора, то есть, проценты за кредит.

- При проведении операций своп не происходит обмена активами, а просто выплачивается разница между ценой, зафиксированной в контракте, и рыночной стоимостью актива на момент расчетов.

Стоимость сделки

Перечислим основные расходы, возникающие при проведении сделки:

- комиссия брокера, взимаемая от суммы первой части сделки;

- для заемщика – стоимость процента, уплачиваемого кредитору (разница в ценах продажи и покупки);

- налоги.

Два последних пункта рассмотрим более подробно.

Налоги

Налогообложение операций репо регулируется ст. 214.3 НК РФ.

Для покупателя налоговой базой по налогу на прибыль признается разница между ценой реализации ценных бумаг по второй части договора и ценой их приобретения по первой части. Если по результатам сделки получен убыток, то сумма убытка относится на расходы.

Для продавца ценных бумаг ситуация обратная: на расходы относится разница между ценами на активы. Если же по итогам сделки получена прибыль, сумма прибыли образует налоговую базу. Рассмотрим налогообложение на конкретном примере.

Пример налогообложения

АО «Альфа» имеет на балансе 100 акций номинальной стоимостью 1000 руб. каждая. Для пополнения оборотных средств компания заключает договор репо с ПАО «Кредит» на сумму 180000 руб.

Согласно второй части договора, ООО «Альфа» принимает на себя обязательства выкупить акции через 11 месяцев за 200000 руб.

Расчет налоговой базы для ООО «Альфа» с бухгалтерскими проводками и суммами исчисленного налога:

1 часть договора:

- Получен краткосрочный заем: Д 51 «Расчетный счет» К 66.03 «Краткосрочные займы» – 180000 руб.

- Акции переведены из портфеля в репо: Д 76.10 «Расчеты по ценным бумагам» К 58.03 «Финансовые вложения» – 100000 руб.

- Начислена комиссия брокеру: Д 91.02 «Внереализационные расходы» К 76.05 «Расчеты с разными дебиторами и кредиторами» – 3000 руб.

- Оплачена комиссия брокеру: Д 76.05 К 51 – 3000 руб.

2 часть договора:

- возвращен заем с процентами: Д 66.03 К 51 – 200000 руб.;

- акции переведены из репо в портфель: Д 58.03 К 76.10 – 100000 руб.;

- начислены проценты: Д 91.02 К 66.03 – 20000 руб.

Итого налоговая база у продавца будет уменьшена на комиссию брокеру и сумму процентов – 3000+20000=23000 руб. Сумма экономии по налогу на прибыль составит: 23000*20 %=4600 руб.

ПАО «Кредит» является кредитной организацией и применяет особый план счетов. Однако порядок налогообложения и ставки по налогу на прибыль для таких организаций аналогичны. Налоговая база будет равняться сумме полученных процентов – 20000 руб. Сумма налога на прибыль составит: 20000*20 %=4000 руб.

Дисконт

Дисконт – это разница между рыночной стоимостью актива и суммой прямого репо, т.е. первой части договора. Возвращаясь к приведенному выше примеру, предположим, что стоимость акций на рынке на момент заключения сделки составляет 250000 руб. Это минимизирует риск невыполнения второй части договора, т.к., если бы акции на момент обратного выкупа упали в цене, кредитор бы мог остаться в убытке.

В нашем случае дисконт составляет 70000 руб. (250000-180000).

Риски при сделках

Из предыдущего пункта мы узнали, что при падении рыночной цены активов в период действия договора кредитор несет риск убытка. Как минимизировать риски?

Управление рисками и дисконт

Величина дисконта зависит от категории ценной бумаги: для высоколиквидных инструментов дисконт, как правило, ниже. И, наоборот, для акций второго эшелона кредитором устанавливается высокий размер дисконта с целью обезопасить себя от убытков.

Компенсационные взносы

Этот инструмент управления рисками применяется при заключении долгосрочных договоров репо. Предположим, что сделка заключается на 3 года. Первая часть договора исполнена, акции переданы кредитору. К концу второго года происходит стремительное падение стоимости ценных бумаг. В таком случае заимодавец может понести убыток от сделки. Чтобы застраховать себя, в договоре прописывается пункт о выплате кредитору определенной суммы компенсации в случае существенного изменения рыночной цены.

Компенсационные взносы может получить и продавец, если цена актива, напротив, резко возрастет в период действия договора.

Что такое внебиржевые сделки РЕПО

Внебиржевыми называются сделки репо, которые заключаются между двумя контрагентами напрямую, без привлечения биржевого брокера. Другое название таких операций – ОТС репо.

Как заработать на репо частным инвесторам, если на бирже торгуют крупные организации? Заключив внебиржевую сделку репо с профессиональным участником рынка ценных бумаг, можно продать купленные на бирже акции по договору репо, а на вырученные деньги приобрести другие ценные бумаги. Продав их через некоторое время на пике роста цен, можно закрыть сделку и получить прибыль.

В чем смысл

В отличие от кредита под залог ценных бумаг, внебиржевое репо – это более быстрый способ получения денег без подготовки объемного пакета документов, который, как правило, требуется для оформления кредита.

В чем выгода

Для продавца внебиржевое репо привлекательно тем, что не нужно подтверждать платежеспособность, как это требуется для оформления кредитного договора. Достаточно иметь в собственности ценные бумаги. Для кредитора выгода ОТС репо в том, что активы переходят в собственность, и в случае невыполнения условий второй части договора покупатель сможет распорядиться ими по своему усмотрению.

Банковское кредитование юридических лиц посредством сделок РЕПО

Для компаний, нуждающихся в дополнительных оборотных средствах, операции репо могут быть разновидностью кредитования. При этом компания может вернуть активы, имеющиеся на балансе, после закрытия сделки. Единственным условием является наличие ценных бумаг, которые банк принимает в репо.

Стандартные условия кредитования

- валютой договора могут являться рубли, доллары или евро;

- срок – до 1 года;

- минимальная сумма займа – 400000 руб.;

- принимаются ценные бумаги российских и иностранных компаний.

Пример

Компания располагает акциями в количестве 1000 штук стоимостью 500 руб. за штуку. Итоговая балансовая стоимость – 500000 руб.

Рыночная стоимость этих ценных бумаг составляет 800 руб. за штуку. Кредитор согласен приобрести их с дисконтом в 10 %, то есть по 720 руб. за акцию.

Заемщик получает денежные средства в размере 720000 руб., а при закрытии сделки он обязан выплатить кредитору 750000 руб.

Таким образом, стоимость кредита составит 30000 руб.

Преимущества и недостатки операций репо

Итак, обобщим плюсы и минусы операций репо.

Основные преимущества сделок репо для продавца

- быстрое получение денег;

- нет необходимости подтверждать платежеспособность и предоставлять залог;

- отсутствие налоговой базы по НДС при реализации ценных бумаг;

- процент ниже, чем при кредитном договоре.

Недостатки:

- не все типы ценных бумаг могут быть приняты в репо;

- преобладают короткие сроки совершения сделок;

- риск изменения цены.

Основное преимущество кредитора, как уже было сказано, — возможность реализации предмета залога. А недостатком может являться изменение рыночной цены в сторону уменьшения.

Пример сделки

Примеры сделок репо уже были приведены выше. Для разнообразия приведем пример в иностранной валюте.

Компания «ИмпортЭкс» имеет на балансе 200 акций европейской компании на сумму 90000€. Для валютного контракта требуются средства в размере 100000€. Рыночная стоимость акций на момент оформления договора – 130000€.

Заключен договор валютного репо с банком «Развитие бизнеса» на сумму 100000€. Средства зачислены на счет компании. Условия исполнения обязательств по второй части: выкуп акций за 120000€ через 10 месяцев.

Однако через полгода после заключения договора рыночная стоимость ценных бумаг снизилась и составила 110000€. Какая из сторон в этом случае понесет убытки?

Фактически, в убытке не останется ни одна из сторон, и вот почему.

Продавец когда-то приобретал акции за 50000€, а кроме того, получил необходимые денежные средства. Так что здесь имеет место лишь упущенная выгода, да и то это вопрос спорный – ранее можно было бы продать ценные бумаги за 130000€, но при этом продавец бы лишился их навсегда. А так он получил их обратно, пусть и по цене ниже рыночной.

Покупатель же заплатил за акции 100000€, так что тоже в убытке не остался. А вот если бы активы подешевели вдвое и стоили бы 65000€, при этом продавец отказался бы выкупать их обратно, тогда убытки кредитора могли составить как минимум 35000€ (100000-65000).

Заключение

Сделки репо – удобный и широко применяемый на рынке ценных бумаг механизм кредитования. В отличие от стандартного займа под залог имущества, операции репо характеризуются более простым оформлением, быстрым получением денег и минимальными рисками. Однако такие сделки заключаются преимущественно на короткий срок, что не всегда удобно для участников рынка.

Налогообложение операций репо достаточно простое: прибыль облагается налогом, а убытки и комиссии за брокерское обслуживание принимаются в расходы.

Сделки репо могут применяться частными инвесторами для реинвестирования. Однако нужно обладать достаточным опытом, чтобы прогнозировать рост ценных бумаг в ближайшем будущем и минимизировать риски путем применения дисконта и компенсационных взносов.