SBMX или FXRL – какой из этих фондов обеспечит большую рыночную доходность при меньших рисках? Этот вопрос часто задают инвесторы, отдающие предпочтение пассивным вложениям в индексные фонды.

SBMX – это биржевой фонд, который инвестирует в активы Индекса МосБиржи – ценные бумаги наиболее ликвидных российских предприятий. FXRL – это ETF, повторяющий состав индекса РТС. Сегодня мы проведем сравнительный анализ этих фондов, разберем преимущества и недостатки каждого из них и рассчитаем прибыль от вложений на практическом примере.

Сбербанк – Индекс МосБиржи полной доходности «брутто» (тикер SBMX)

Это биржевой фонд Сбербанка, копирующий индекс ММВБ. Бумаги (паи) фонда можно приобрести на фондовой бирже через брокера. Фонд учрежден в 2018 году в России.

Покупая бумаги SBMX, вы вкладываете в акции крупных российских компаний преимущественно сырьевого сектора. В состав индекса входят бумаги эмитентов:

- Лукойл;

- Газпром;

- Норильский никель;

- Сбербанк;

- Яндекс;

- Роснефть;

- Татнефть;

- Сургутнефтегаз;

- МТС;

- НОВАТЭК.

Прирост стоимости инвестиционного пая, по данным на 31.03.2021 г., составил 48,3% за год.

Прежде чем мы будем сравнивать: FXRL или SBMX – что лучше, напомню, что данные ETF не выплачивают дивиденды, а реинвестируют их. Поэтому под прибылью инвестора подразумевается именно рыночная доходность, т.е. изменение стоимости пая.

Таким образом, фонд на полученные дивиденды покупает дополнительные бумаги и стоимость бумаги увеличивается. Налог с дивидендов российские ПИФы не уплачивают.

Так выглядит график стоимости паев за 2 года с момента основания фонда:

SBMX характеризуется высокой волатильностью и высоким уровнем риска. В долгосрочной перспективе индекс ММВБ имеет тенденцию к росту. Однако не следует забывать, что для компаний нефтегазового и металлургического секторов характерны внезапные просадки, вызванные новостями об экономических санкциях.

Комиссия за управление паями SBMX составляет примерно 1% в год.

FinEx Russian RTS Equity UCITS ETF (тикер FXRL)

FXRL повторяет структуру индекса РТС. Стоимость паев этого фонда исчисляется в долларах США. В 2021 году ТОП-5 эмитентов индекса следующие:

- Сбербанк – 14,3%.

- Газпром – 14,3%.

- Лукойл – 10,6%.

- Яндекс – 8,4%

- Норильский никель – 7,7%.

FXRL старше, чем SBMX – он существует с 2016 года. В 2020 году рост стоимости паев составил 13,6%.

Комиссия за управление паями FXRL – 0,9% в год.

Учитывая то, что стоимость акций эмитентов, входящих в FXRL, выражается в рублях, а стоимость паев – в долларах, растущий курс иностранной валюты сглаживает потери от просадок, и долларовая доходность выходит выше доходности в рублях.

FXRL зарегистрирован в Ирландии и уплачивает налог на дивиденды по ставке 10%. Активы хранятся в США под управлением банка-кастодиана – Bank of New York Mellon.

Разница и ошибка слежения

Итак, основные отличия SBMX и FXRL мы обрисовали. Стоит еще упомянуть два термина – разница слежения и ошибка слежения. Ошибка слежения (tracking error) – это отклонение расчетной цены пая от средневзвешенной стоимости индекса (бенчмарка).

Есть еще разница слежения (tracking difference). Это дельта значений доходности бумаги фонда и самого индекса. Вот сравнительная таблица с данными за период с августа 2018 г. по январь 2020 г.:

| Наименование фонда | Tracking difference | Tracking error |

|---|---|---|

| SBMX | -2,45% | 1,28% |

| FXRL | -0,97% | 0,53% |

Как видим, FXRL лучше отслеживает динамику индекса. Впрочем, следует отметить, что SBMX – более «молодой» фонд, и поэтому история отслеживания получена за короткий период. Что касается полных исторических данных по FXRL, то общая ошибка слежения за весь период составила 2,42%.

Теперь проведем полный сравнительный анализ.

Результаты сравнения

Значения показателей для сравнения SBMX и FXRL сформулируем в таблице:

| Наименование критерия | SBMX | FXRL |

|---|---|---|

| Валюта | RUR | RUR, USD |

| Комиссия | 1% | 0,9% |

| Изменение стоимости пая за год (с мая 2020 по апрель 2021) | +48,06% | +46,95% |

| Разница слежения | -2,45% | -0,97% |

| Ошибка слежения | 1,28% | 0,53% |

| Дивиденды | Реинвестируются | |

| Налоги на дивиденды | 0 | 10% |

| Налоговые льготы | При инвестировании от трех лет | |

| Порог входа | 1000 руб. | 2 р. |

Как видим, результаты примерно одинаковые, но FXRL немного проигрывает по доходности и критерию налогообложения. В то же время у SBMX показатель ошибки слежения существенно выше.

Если сравнить SBMX и FXRL с фондом RUSE, то у последнего прирост стоимости пая за тот же период составит 41,17%. Однако RUSE выплачивает дивиденды раз в год, а комиссия за управление составляет 0,65%.

Что лучше – FXRL или SBMX

Итак, какой фонд выбрать долгосрочному пассивному инвестору? На первый взгляд, сравнение «SBMX vs FXRL» говорит в пользу фонда Сбербанка, поскольку налог на дивиденды – довольно весомый повод усомниться в преимуществах FXRL. Тем не менее не следует забывать и о курсовых разницах.

Другая точка зрения: при постоянно растущем курсе американской валюты надежнее инвестировать в FXRL. В пользу этого ETF свидетельствуют и более низкие размеры комиссии и ошибки слежения. Но предположения, не подкрепленные расчетами, могут сыграть злую шутку с вашими финансами. Поэтому разберем практический пример.

Пример

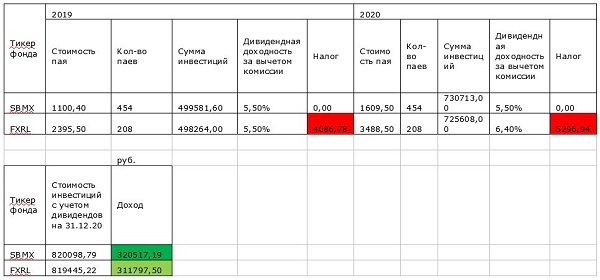

Для удобства расчетов мы будем рассматривать период с 01.01.19 по 31.12.20. Предположим, капитал инвестора на начало 2019 года составлял 1 млн. руб., средства были размещены на ИИС в пропорции 50/50, т.е. на 500000 руб. были приобретены паи SBMX и на такую же сумму паи FXRL. Курс доллара на 01.01.19 составлял 69,4706 руб.

Следует добавить еще пару слов про комиссию. Комиссия за управление рассчитывается исходя из стоимости активов фонда. Она уже заложена в стоимость пая и от капитала инвестора никак не зависит. Поэтому этот параметр мы будем учитывать в составе дивидендной доходности, которая будет уменьшена на сумму комиссии.

Как производился расчет? Для вычисления суммы налога я взяла стоимость пая на конец каждого года и умножила на количество паев. Затем умножила полученное значение на ставку по дивидендам и на налоговую ставку 10%. Стоимость инвестиций на конец периода рассчитана исходя из стоимости паев на 31 декабря 2020 г. плюс дивиденды. Полученная сумма за минусом первоначальных инвестиций и налога – это чистый доход инвестора за 2 года.

Итак, мы видим, что прибыль получилась примерно одинаковая, SBMX немного выигрывает за счет отсутствия налогов. Но в целом оба фонда подходят для консервативного инвестора, предпочитающего вкладывать капитал в высоколиквидные акции российских компаний.

Заключение

Итак, БПИФ SBMX и ETF FXRL – хорошее решение для долгосрочных инвестиций в отечественную экономику. Сравнение показало, что оба фонда показывают примерно одинаковую доходность при таком же уровне риска. Это обусловлено тем, что состав отслеживаемых индексов практически идентичен.

Инвестиции в биржевые фонды и ETF – это, во-первых, экономия времени, во-вторых, сокращение издержек. Как таковых расходов вы фактически не ощутите – они заложены в стоимость пая. Приобрести бумаги можно на российской бирже и распределить их в портфеле в пропорции примерно 50/50, как в нашем примере.

Такие инвестиции являются хорошей альтернативой депозитным вкладам и валютным инструментам. Полученный доход можно использовать для инвестирования в акции зарубежных компаний – это сделает ваш портфель еще более грамотно диверсифицированным.