- Что такое дополнительная эмиссия акций FPO (допэмиссия)

- Цель проведения

- Процедура дополнительной эмиссии акций

- Принятие решения о дополнительном выпуске

- Утверждение принятого решения

- Регистрация решения

- Размещение вновь выпущенных акций

- Регистрация отчета о проведенном дополнительном выпуске

- Внесение изменений в устав компании-эмитента и их регистрация

- Обратный выкуп

- Когда компании проводят дополнительную эмиссию акций

- Как допэмиссия влияет на стоимость акций

- Законодательное регулирование

- К чему приводит дополнительная эмиссия акций

- Что означает допэмиссия для частного инвестора

- Преимущества и недостатки допэмиссии

- Пример допэмиссии и ее последствий

- Заключение

Допэмиссия акций – это один из способов привлечения средств на развитие предприятия. Процедура строго регламентирована законодательством о фондовом рынке. Порядок проведения дополнительной эмиссии акций прописан в ст. 19 Закона № 39-ФЗ от 22.04.1996 г. «О рынке ценных бумаг».

Необходимость увеличения уставного капитала может быть вызвана различными причинами. Наиболее распространенная причина – приобретение активов, которые будут использоваться в деятельности предприятия.

В этой статье мы разберем понятие и механизм допэмиссии акций: как и в каких случаях она проводится, а также влияние на доходы крупных и мелких инвесторов.

Что такое дополнительная эмиссия акций FPO (допэмиссия)

Чтобы разобраться, что такое допэмиссия акций, вспомним само понятие эмиссии.

Эмиссия – это выпуск ценных бумаг. Если компания выпускает облигации – это одна из разновидностей кредитования: предприятие берет в долг средства покупателей ценных бумаг, обязуясь впоследствии выкупить облигации с процентами. Размещая акции, предприятие привлекает источники бесплатного финансирования – средства инвесторов. Впрочем, не совсем бесплатного: инвесторам нужно выплачивать дивиденды при условии, что компания по итогам года получит прибыль.

Первичная эмиссия (англ. IPO – Initial Public Offering – начальное публичное предложение) – это процесс первичного размещения ценных бумаг на бирже. Акции могут продаваться как по открытому типу (всем желающим), так и по закрытому (для определенного круга лиц).

Дополнительная эмиссия (англ. FPO – Follow-on Public Offering – следующее публичное предложение) – это выпуск ценных бумаг в дополнение к уже имеющимся.

Например, уставный капитал акционерного общества состоит из 1000 акций номиналом по 100 руб. каждая. Таким образом, размер уставного капитала составляет 100 000 руб. Совет директоров принимает решение об увеличении уставного капитала на 20% путем проведения допэмиссии. После этого количество ценных бумаг составит 1200 шт., а размер уставного капитала – 120 000 руб.

Если акционер владеет бумагами в количестве 10 штук, до проведения процедуры его доля составляла 1%. После допэмиссии его доля уменьшится до 0,833% (10/1200). Безусловно, это негативно скажется на его доходе, а также, скорее всего, снизит рыночную стоимость ценной бумаги.

В целях защиты интересов инвесторов процесс проведения дополнительного выпуска контролируется государством в лице ФКЦБ (Федеральной комиссии по ценным бумагам) путем проведения ревизии, в ходе которой должно быть подтверждено экономическое обоснование допэмиссии.

Сразу же возникает вопрос: допэмиссия акций – это хорошо или плохо? Ответ напрашивается такой: для компании – хорошо, т.к. процедура позволит привлечь бесплатные источники финансирования, а вот для инвестора – скорее плохо. Так ли это однозначно – будем разбираться дальше.

Цель проведения

Как мы уже говорили, дополнительная эмиссия акций увеличивает уставной капитал при дефиците собственных средств. Механизм процесса примерно такой:

Увеличение уставного капитала → Приток денежных средств → Приобретение активов (развитие бизнеса) → Рост прибыли.

Допэмиссия – это альтернатива банковскому кредитованию и выпуску долговых обязательств. Ключевая цель компании – получить деньги, которые не нужно возвращать.

Процедура дополнительной эмиссии акций

Допэмиссия акций – это процесс, который проходит в несколько этапов. Рассмотрим каждый в отдельности.

Принятие решения о дополнительном выпуске

Решение принимается одним из способов:

- советом директоров;

- путем проведения общего собрания участников.

Способ принятия решения закреплен в уставе общества. По итогам голосования оформляется протокол, где указываются параметры:

- количество ценных бумаг;

- цена;

- способ размещения;

- способ оплаты.

Если решение о допэмиссии принимается советом директоров, то цена размещения определяется по рыночной стоимости. Для этих целей привлекаются оценочные компании.

Утверждение принятого решения

Решение утверждается в течение шести месяцев после принятия. Тогда же создается проспект эмиссии. Этот документ содержит характеристики ценных бумаг, перечисленные выше. Изготовление проспекта допэмиссии обязательно в следующих случаях:

- открытое размещение;

- закрытая подписка с числом участников более 500;

- сумма допэмиссии превышает 50 000 МРОТ.

Утвержденное советом директоров решение, а также проспект эмиссии направляются на государственную регистрацию.

Регистрация решения

Регистрацию проспекта допэмиссии проводит Центробанк в срок до одного месяца. Возможно представление документов в электронном виде с получением электронной отметки о регистрации.

При подготовке к регистрации допэмиссии собирается пакет документов, включающий учредительные документы, бухгалтерскую отчетность, справки из ФНС и др. В целях экономии времени можно поручить процедуру специализированным организациям, сотрудники которых заполнят все нужные формы.

Размещение вновь выпущенных акций

Размещение происходит таким образом: действующие инвесторы имеют преимущественное право покупки, в случае отказа бумаги продаются всем желающим.

Цена размещения определяется по следующим критериям:

- не ниже балансовой стоимости;

- не выше цены на вторичном рынке.

Эти требования установлены для защиты прав акционеров. Чтобы понять, как это работает, вернемся к нашему примеру с условиями:

- общее количество бумаг – 1000 шт.;

- балансовая стоимость одной акции – 100 руб.;

- по допэмиссии выпущено 200 акций номиналом 100 руб.

Итак, номинал акции – 100 руб. На рынке бумаги продаются по 600 руб. Цена допэмиссии должна располагаться в этом диапазоне.

Предположим, акции были размещены по 550 руб. за каждую. Тогда инвестор, владеющий пакетом в размере 20% (200 акций), чтобы сохранить свою долю неизменной в процентном соотношении, должен докупить 40 бумаг по 200 руб., что обойдется в 22000 руб.:

1200*20%=240 шт.

(240-200)*550=22000 руб.

Если бы бумаги размещались по цене ниже номинала, то теряется смысл допэмиссии: уставный капитал тогда не будет иметь источников финансирования. При цене размещения выше рыночной действующим акционерам будет выгоднее перекупить акции, обращающиеся на фондовой бирже, чем приобретать по допэмиссии. А это напрямую приведет к спекуляции, и в результате разрыв между ценой размещения и рыночной стоимостью будет увеличен.

Регистрация отчета о проведенном дополнительном выпуске

После того, как бумаги размещены, Центробанк регистрирует результаты допэмиссии. Далее следует выполнить ряд процедур:

- Внесение изменений в устав.

- Объявление о закрытии допэмиссии.

- Отражение результатов в бухгалтерском учете: проводки по изменению величины уставного капитала и состоянию расчетов с учредителями.

Внесение изменений в устав компании-эмитента и их регистрация

Изменения в уставе также регистрируются в установленном порядке. Эмитент обращается в регистрирующий орган (ФНС), который вносит изменения в Единый государственный реестр юридических лиц (ЕГРЮЛ). После этого эмитент получает новую выписку из ЕГРЮЛ, где отражены изменения, внесенные в устав: размер и структура капитала, состав учредителей.

Обратный выкуп

Итак, в результате дополнительной эмиссии акций увеличивается уставный капитал общества и меняется состав учредителей. Обычно такая процедура проводится при дефиците свободных средств у компании.

Напротив, при появлении свободных средств проводится обратный выкуп акций, о котором рассказано в статье «Байбек» (Buyback). Таким образом, байбек – операция, обратная допэмиссии. Напомню, что выкупленные акции не имеют права голоса на собрании акционеров, дивиденды по ним не начисляются. При проведении байбека часть выкупленных акций можно погасить, и в результате прибыль на акцию увеличивается. Также бумаги могут быть распределены между сотрудниками компании или крупными акционерами.

Надо отметить, что интересы крупных инвесторов также могут являться целью допэмиссии: мажоритарии скупают акции у миноритариев. Особенно это выгодно, если цена размещения ниже рынка. Бывает также, что крупные акционеры провоцируют мелких инвесторов продавать бумаги: дополнительная эмиссия акций приводит к размытию долей в уставном капитале и для миноритариев становится невыгодным держать такую маленькую долю.

Следует отметить еще одну тенденцию: в результате допэмиссии рыночная стоимость бумаг обычно снижается, т.к. повышается предложение. Байбек же, напротив, стимулирует спрос.

Сформулируем отличия допэмиссии от байбека в таблице:

| Параметр | Допэмиссия | Байбек |

|---|---|---|

| Общее количество ценных бумаг и размер уставного капитала | Увеличивается | Уменьшается или остается неизменным |

| Основания для проведения процедуры | Дефицит свободных средств | Избыток свободных средств |

| Рыночная стоимость | Падает или остается на прежнем уровне | Растет |

| Доля инвестора в уставном капитале и прибыль на акцию | Уменьшается | Увеличивается |

Когда компании проводят дополнительную эмиссию акций

Оснований для проведения допэмиссии немного:

- Потребность в деньгах, которые не нужно возвращать.

- Интересы крупных акционеров. При дополнительном выпуске доходность мелких инвесторов снижается, что вынуждает их продавать имеющиеся бумаги мажоритариям по заниженной цене.

- Изменения в законодательстве, требующие увеличения уставного капитала.

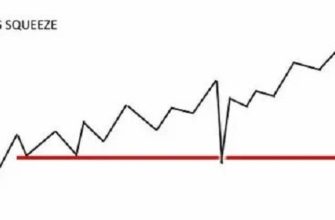

Как допэмиссия влияет на стоимость акций

Поскольку дополнительная эмиссия акций приводит к увеличению их количества, соответственно, увеличивается и предложение, из-за чего цена падает.

Таким образом, допэмиссия акций компании приводит к снижению котировок на фондовой бирже. Причины две – повышение предложения и снижение доходности на одну ценную бумагу.

Наиболее негативно допэмиссия сказывается на мелких акционерах. В связи с этим процесс контролируется государством.

Законодательное регулирование

- Решение о проведении допэмиссии выносится советом директоров или общим собранием акционеров.

- Действующие акционеры имеют преимущественное право покупки.

- Цена размещения должна быть выше номинала и чуть ниже рыночной стоимости.

- Обязанность эмитента по выплате дивидендов по привилегированным акциям, выпущенным по допэмиссии, сохраняется вне зависимости от финансового результата деятельности компании.

Эти нормы содержатся в Законах:

- 208-ФЗ от 26.12.1995 г. «Об акционерных обществах» (в последней редакции);

- 39-ФЗ от 22.04.1996 г. «О рынке ценных бумаг» (в последней редакции).

К чему приводит дополнительная эмиссия акций

Сформулируем последствия допэмиссии в таблице. Позитивные изменения выделены зеленым цветом, негативные – красным:

| Для эмитента | Для крупных акционеров | Для мелких акционеров (без права голоса) |

|---|---|---|

| Привлечение средств | Размытие долей в уставном капитале | |

| Увеличение уставного капитала | Снижение прибыли на акцию | |

| Падение рыночной стоимости ценных бумаг | Возможность приобрести бумаги по цене ниже рынка | |

| Снижение инвестиционной привлекательности | Имеют возможность повлиять на процесс, устанавливая цену размещения | Не имеют возможности повлиять на цену |

Что означает допэмиссия для частного инвестора

Мы уже выяснили, что дополнительная эмиссия акций – это, скорее, плюс для крупного акционера и минус для мелкого. А что делать новому инвестору, который ранее не имел бумаг этой компании и думает о покупке?

Прежде всего, следует учитывать очевидное: если компания приняла решение о дополнительном выпуске – это с большой вероятностью указывает на финансовые затруднения. И не столь важна причина увеличения уставного капитала – развитие бизнеса или требования государства. Если общество привлекает средства извне, значит, своих денег на данный момент немного.

Я бы не рекомендовала приобретать бумаги сразу после размещения на бирже. Известно, что для начала следует посчитать прибыль на акцию. Для этого чистую прибыль нужно разделить на общее количество ценных бумаг. Благодаря этому вы будете примерно представлять, какая сумма полагается вам.

Но для того, чтобы узнать размер чистой прибыли, необходимо подождать до публикации финансовой отчетности. То есть, до начала года, следующего за тем, в котором была проведена допэмиссия.

С другой стороны, дополнительный выпуск снижает рыночную цену, что привлекает новых инвесторов. В любом случае, следует проанализировать отчетность за предыдущие годы, а также графики изменения стоимости ценных бумаг.

Преимущества и недостатки допэмиссии

Допэмиссия акций – это один из методов финансирования, который имеет как достоинства, так и недостатки. Чем она может быть полезна?

- Бесплатные деньги, которые можно использовать для приобретения активов, погашения долгов, покупки долей в бизнесе и других целей.

- Увеличение уставного капитала, которое может быть продиктовано как изменениями в законодательстве, так и другими нуждами, например, улучшением показателей отчетности для инвесторов.

- Приток новых акционеров. С увеличением количества ценных бумаг появляются новые лица, претендующие на долю в компании. Впрочем, это может иметь и негативные последствия.

К негативным последствиям следует отнести:

- Снижение стоимости акций на бирже: допэмиссия прерывает срок владения акциями, поскольку они дешевеют.

- Решение о допэмиссии зачастую принимается большинством мажоритариев, которые преследуют свои личные интересы, не всегда совпадающие с интересами бизнеса.

- Появление случайных лиц в структуре управления акционерным обществом.

- Затраты на выпуск и регистрацию допэмиссии.

- Обязанность эмитента выплачивать дивиденды по привилегированным акциям сохраняется, независимо от того, будет ли компания работать с прибылью.

Пример допэмиссии и ее последствий

В 2010 г. ПАО «Россети» приняло решение о привлечении капитала за счет дополнительной эмиссии акций. Далее было проведено еще несколько дополнительных выпусков. Соберем в таблице данные о том, как менялась рыночная стоимость акций в результате допэмиссий.

| Номинал, руб. | Общее количество ценных бумаг с учетом допэмиссий, шт. | Цена размещения, руб. | Рыночная стоимость, руб. | |

|---|---|---|---|---|

| До проведения допэмиссии (декабрь 2008) | 1,00 | 41 041 753 984 | - | 1,55 |

| Май 2010 | 1,00 | 42 964 067 081 | 4,14 | 4,14 |

| Ноябрь 2011 | 1,00 | 47 871 694 416 | 3,08 | 2,91 |

| Декабрь 2012 | 1,00 | 57 247 302 465 | 2,16 | 1,98 |

| Июнь 2013 | 1,00 | 161 078 853 310 | 2,79 | 1,07 |

| Октябрь 2015 | 1,00 | 195 995 579 707 | 1,00 | 0,45 |

Как видите, за 7 лет стоимость ценных бумаг снизилась более чем на 70%. При этом в собственности государства находится почти 90% акций (данные на 2017 г.). Таким образом, акции ПАО «Россети» не представляют особого интереса для частных инвесторов.

Заключение

Допэмиссия – это добровольно-принудительный отказ собственников от доли в уставном капитале в интересах бизнеса или крупных акционеров. Для миноритариев допэмиссия в большинстве случаев несет негативные последствия.

Иногда дополнительный выпуск акций может быть полезен. Так, например, при появлении крупного инвестора, который способен спасти бизнес. Или при появлении новых направлений и успешном развитии компании в результате притока денег стоимость ценных бумаг снова пойдет вверх. Но этот процесс не быстрый. В целом для инвестора сообщение о готовящейся допэмиссии является сигналом об ухудшении финансового состояния компании.