- Что такое ребалансировка портфеля

- Пример ребалансировки портфеля (в цифрах)

- Причины ребалансировки

- Цели ребалансировки

- Типы ребалансировки

- Способы ребалансировки

- Оптимальная частота ребалансировки инвестиционного портфеля

- Сложности ребалансировки крупного портфеля

- Правила ребалансировки портфеля

- Сравнение результатов портфелей с ребалансировкой и без

- Портфель с ребалансировкой

- Портфель без ребалансировки

- Личный опыт ребалансировки инвестиционного портфеля

- Заключение

Ребалансировка портфеля является одним из ключевых навыков инвестирования. Приобретая долгосрочные ценные бумаги, следует учитывать, что со временем какие-то инструменты будут дорожать, а другие, напротив, терять в цене. Для того, чтобы инвестиции сохраняли изначально заданный уровень риска, проводится процедура ребалансировки, о которой вы узнаете из этой статьи.

Что такое ребалансировка портфеля

Итак, ребалансировка портфеля – это восстановление его исходной структуры, направленное на диверсификацию рисков и получение прибыли. Данный процесс осуществляется путем продажи активов, которые выросли в цене, и приобретением тех, что подешевели, до получения первоначального процентного соотношения. Рекомендуется проводить данную процедуру 1-2 раза в год.

Пример ребалансировки портфеля (в цифрах)

Допустим, ваш инвестиционный портфель в общей сумме 1 500 000 руб. (20 000 $ или 580 000 грн.) был сформирован год назад в следующих пропорциях:

- акции «голубых фишек» – 30 % (450 000 руб. (6 000 $ или 174 000 грн.));

- высоконадежные государственные облигаций – 35 % (525 000 руб. (7 000 $ или 203 000 грн.));

- ETF – 35 % (525 000 руб. (7 000 $ или 203 000 грн.)).

Со временем акции подорожали на 15 %, облигации, напротив, упали в цене на 20 %. ETF стали стоить дороже на 10 %. Соответственно, стоимость активов изменилась таким образом:

- акции – 517 500 руб. (6 900 $ или 200 100 грн.);

- государственные облигации – 420 000 руб. (5 600 $ или 162 400 грн.);

- ETF – 577 500 руб. (7 700 $ или 223 300 грн.).

Общая стоимость вложений не уменьшилась и даже выросла на 15 000 руб. (200 $ или 5 800 грн.). Проведя ребалансировку, мы заработаем 67 500 руб. (900 $ или 26 100 грн.) на продаже акций и 52 500 руб. (700 $ или 20 300 грн.) на продаже ETF. На сумму 105 000 руб. (1 400 $ или 40 600 грн.) докупаем облигации и получаем 15 000 руб. (200 $ или 5 800 грн.) в качестве прибыли.

Причины ребалансировки

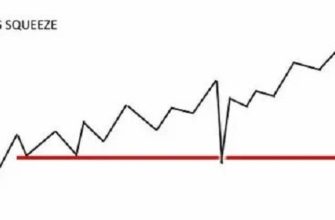

Основной причиной является увеличение инвестиционного риска. В приведенном выше примере акции выросли в цене, следовательно, увеличился риск инвестиций. Известно, что рост котировок часто носит спекулятивный характер, и под влиянием политических факторов те или иные акции могут как взлететь, так и рухнуть в цене.

Облигации же, напротив, считаются низко рисковыми инструментами, так как представляют собой долговые обязательства государства. Снижение, скорее всего, носит временный характер, поэтому следует докупить эти ценные бумаги, пока их стоимость невысока.

Цели ребалансировки

- Диверсификация рисков.

- Получение дохода.

- Уменьшение волатильности.

Типы ребалансировки

- По времени. Допустим, принято решение пересматривать содержимое портфеля раз в год. Если процентное соотношение изменилось, проводим ребалансировку.

- По порогу. Инвестор может установить минимальный порог отклонения цен на составляющие портфеля. Предположим, мы решили установить порог в 5 %. В этом случае, если стоимость активов изменилась на 4 %, мы оставляем все как есть. А если, например, ценные бумаги выросли в цене на 8 %, проводим ребалансировку.

Способы ребалансировки

Используются два основных метода:

- Классический метод, описанный выше: продажа инструментов, которые поднялись в цене, и покупка тех, которые подешевели.

- Покупка подешевевших активов за счет имеющихся свободных средств. В этом случае вы увеличиваете расходы на инвестиции, однако экономите на налоге, который уплачивается при продаже активов.

Проводя транзакции, следует учитывать, что за любую операцию по покупке или продаже ценных бумаг взимается комиссия брокера.

Оптимальная частота ребалансировки инвестиционного портфеля

Эксперты американской инвестиционной компании Vanguard советуют проводить ребалансировку раз в полгода или год, если стоимость каких-либо активов в портфеле изменилась более чем на 5 %. Конечно, можно делать это и чаще – например, раз в 3 месяца. Однако в таком случае вам придется платить комиссию за каждую транзакцию, что невыгодно при долгосрочных вложениях. С другой стороны, если ребалансировка проводится реже, чем раз в год, вы можете упустить выгодный момент для проведения сделки.

Сложности ребалансировки крупного портфеля

Активному инвестору, в портфеле которого преобладают ценные бумаги крупных компаний с различной степенью волатильности, ребалансировка нужна для снижения зависимости от экономической ситуации в конкретной стране или отрасли бизнеса. Рассмотрим в качестве примера ребалансировку портфеля ценных бумаг, где доля каждого актива составляет 10 %.

Через год пропорции изменились существенно: какие-то активы составляют всего 2 %, другие – более 30 %. Проводя ребалансировку, инвестор столкнется с несколькими отрицательными сторонами:

- большое количество транзакций, и, как следствие – брокерских комиссий;

- налог на доходы от продажи акций;

- дохода от реинвестирования дивидендов и свободных средств может оказаться недостаточно для покупки недостающих активов (если инвестор не продает ценные бумаги, а только докупает).

Правила ребалансировки портфеля

Следует понимать, что ребалансировка портфеля акций и ETF сильно различаются. Акции имеют более высокий уровень риска, но и доход по ним можно получить намного больше. Именно поэтому первое правило – эффективная диверсификация. В портфеле должны быть ценные бумаги различных стран и отраслей бизнеса, а также золото, валюта, недвижимость. Каждый актив должен составлять небольшую часть.

Итак, сформулируем основные правила:

- Диверсификация ценных бумаг по компаниям, странам и отраслям бизнеса.

- Доля каждой компании не должна превышать 10-15 %.

- Следует постоянно увеличивать объем средств для инвестирования.

- Продавать активы только в крайнем случае, предварительно проведя детальный анализ финансового состояния эмитента. Это важное условие для увеличения стоимости портфеля.

Сравнение результатов портфелей с ребалансировкой и без

Для анализа результатов в цифрах возьмем все тот же временной промежуток – год.

Портфель с ребалансировкой

| Наименование актива | Стоимость при формировании портфеля, $ | % (доля актива) при формировании портфеля | Стоимость через год,$ | % (доля актива) через год | Прибыль или убыток, $ |

|---|---|---|---|---|---|

| Валюта (€) | 6000 | 20 | 5928 | 17 | -72 |

| Золото | 3000 | 10 | 3487 | 10 | 487 |

| Акции | |||||

| компания A | 2400 | 8 | 4185 | 12 | 1785 |

| компания B | 2400 | 8 | 3139 | 9 | 739 |

| компания C | 2400 | 8 | 1744 | 5 | -656 |

| компания D | 2400 | 8 | 2093 | 6 | -307 |

| компания E | 2400 | 8 | 2790 | 8 | 390 |

| Итого по акциям | 12000 | 40 | 13951 | 40 | 1951 |

| ETF S&P 500 | 9000 | 30 | 11509 | 33 | 2509 |

| ИТОГО | 30000 | 100 | 34875 | 100 | 4875 |

Хотя отклонение составило максимум 4 %, инвестором было принято решение – продать часть акций компании A, докупить акции компании C так, чтобы доля для этих двух компаний была одинаковой – 8,5 % или 222 300 руб. (2 964 $ или 85 956 грн.).

Портфель без ребалансировки

При формировании портфеля стоимостью 2 625 000 руб. (35 000 $ или 1 015 000 грн.) активы распределялись так:

- акции отечественной компании – 30 % (787 500 руб. (10 500 $ или 304 500 грн.));

- акции крупной компании США – 20 % (525 000 руб. (7 000 $ или 203 000 грн.));

- ОФЗ – 40 % (1 050 000 руб. (14 000 $ или 406 000 грн.));

- золото – 10 % (262 500 руб. (3 500 $ или 101 500 грн.)).

Через год стоимость активов изменилась следующим образом:

- акции отечественной компании стали стоить 1 204 875 руб. (16 065 $ или 465 885 грн.) (35,3 %)

- акции американской компании – 756 000 руб. (10 080 $ или 292 320 грн.) (22,2 %);

- ОФЗ – 1 134 000 руб. (15 120 $ или 438 480 грн.) (33,3 %);

- золото – 315 000 руб. (4 200 $ или 121 800 грн.) (9,2 %).

Общая стоимость – 3 409 875 руб. (45 465 $ или 1 318 485 грн.).

Здесь мы видим, что доля ОФЗ снизилась, а доля акций отечественной компании возросла. Из этого следует, что уровень риска для такого портфеля существенно увеличился, т.к. ОФЗ относятся к низко рисковым активам при невысокой доходности. Напротив, ценные бумаги российских компаний характеризуются высоким уровнем риска.

Личный опыт ребалансировки инвестиционного портфеля

Приведем опыт частного инвестора. Инвестор является активным и в перераспределении активов руководствуется следующими правилами:

- Покупать по максимуму, продавать по минимуму. Как показала практика, стоимость подешевевшего инструмента вырастет с большей вероятностью, чем упадет цена на тот актив, что продемонстрировал рост.

- Проводить ребалансировку раз в год одновременно с реинвестированием.

- 20 % портфеля составляют денежные средства в иностранной валюте и золото. На данные активы ребалансировка не распространяется.

- Оставшиеся 80 % равномерно распределены по эмитентам ценных бумаг отечественных и зарубежных компаний. За последний год абсолютно все акции выросли в цене, так что продавать ничего не пришлось. Путем внесения свободных средств инвестор лишь докупил ценные бумаги тех эмитентов, отклонение по которым составило более 5 %.

Однако в следующем году, возможно, придется продать какие-то акции в зависимости от того, сколько свободных средств удастся реинвестировать и, насколько увеличится стоимость портфеля.

Заключение

Ребалансировка – это действие, направленное на приведение структуры инвестиционного портфеля к первоначальному виду. Главная цель инвестора – снижение рисков и увеличение доходности с помощью включения в портфель различных инструментов:

- ценных бумаг разных секторов экономики, котирующихся на отечественном и мировом рынках;

- государственных облигаций;

- валюты;

- золота и др.

Оптимальная частота проведения ребалансировки – 1-2 раза в год: одновременно с реинвестированием либо в момент каких-либо важных событий на рынках (например, изменение ставки Центробанка). При этом следует проводить анализ фундаментальных показателей компаний-эмитентов, чтобы определить, какие ценные бумаги добавить в портфель, а какие исключить. Определение сильных и слабых составляющих – обязательная процедура, предшествующая ребалансировке портфеля.